Russian Macro

Начало «медвежьего» рынка не за горами?

- 29 марта 2018, 16:57

- |

У аналитиков Goldman Sachs есть любопытный индикатор, с помощью которого они пытаются оценивать вероятность смены трендов на фондовом рынке. Логика очень простая – берутся ключевые макро- и рыночные индикаторы и оценивается, насколько они сильно отклонились от нейтральных уровней. Эти индикаторы приведены в таблице: https://t.me/russianmacro/1455. Из этой таблицы видно, что лишь относительно низкая инфляция является успокаивающим фактором для инвесторов. Остальные индикаторы сигнализируют об опасности. Важный момент, показывающий, почему сейчас для инвесторов так важны будут инфляционные показатели.

- индекс ISM, характеризующий уровень деловой активности в экономике

- норма безработицы, характеризующая степень перегрева/охлаждения рынка труда

- базовая инфляция – как правило, чем выше инфляция, тем выше деловая активность, но и выше риски серьёзного ужесточения кредитно-денежной политики

- Shiller P/E – традиционный индикатор стоимости акций, но скорректированный на циклические факторы (я уже как-то приводил его исторический график https://t.me/russianmacro/188), сейчас этот индекс находится на исторически очень высоких уровнях, что, конечно, что уже давно наводит на мысли о неизбежной и жёсткой коррекции

- Наклон кривой доходности UST – тоже очень важный индикатор, характеризующий уровень деловой активности; более того, имеющий опережающие свойства – плоский и, тем более, инверсивный вид кривой часто служит предвестником рецессии

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 8 )

Последняя точка в дискуссии о "росте" зарплат

- 27 марта 2018, 18:35

- |

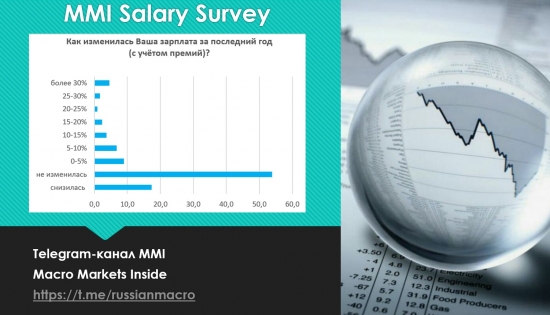

Пару дней назад я писал, что рост зарплат в начале года (13.7% г/г в январе) – это статистика, которой нельзя верить https://t.me/russianmacro/1410. Этот «рост» во многом является следствием манипуляций с зарплатами бюджетников и следствием некоторого «обеления» зарплат в результате повышения МРОТ. Этот «рост» не приведёт к увеличению внутреннего спроса и росту инфляционных рисков с этой стороны.

Опрос, проведённый в канале MMI https://t.me/russianmacro/1412, частично подтверждает тезис об эфемерности роста зарплат.

В опросе приняли участие 1093 человека.

• о росте зарплаты на 10 и более процентов сообщили лишь 13% респондентов

• у 17% респондентов зарплата снизилась

• у 54% респондентов зарплата не изменилась

С презентацией по опросу Вы можете ознакомиться здесь: https://t.me/russianmacro/1431

Даже при снижении ставки ЦБ до 6.5% ОФЗ останутся дорогими

- 26 марта 2018, 21:47

- |

Комментарии к приведённым графикам

Если совсем коротко, то кредитно-денежная политика Банка России, выглядит жёсткой на фоне большинства сравнимых emerging markets. Банк России с высокой вероятностью продолжит снижать ставку, может быть даже ускорится (например, если нефть закрепится выше $70). Но даже если ставка оперативно будет снижена до 6.5%, рынок ОФЗ всё-равно останется достаточно дорогим в сравнении с рассматриваемыми EM. Потенциал его роста ограничен, и главный фактор, который его поддерживает – это колоссальный профицит ликвидности в банковской системе, составляющий, по-прежнему, порядка 3.5 трлн. рублей. Такая ситуация может ещё какое-то время сохраняться. Но когда начнётся полноценная коррекция на глобальных рынках (этот момент, я думаю, уже не так далёк), рынок ОФЗ устремится вниз вместе со всеми. На нынешних уровнях рассматривать длинные ОФЗ как устойчивый актив, точно не стоит.

Более подробные комментарии и аналитика в канале MMI: @russianmacro

Реальная ставка 2.5%, на которую ориентируется Банк России, соответствует среднему значению спрэда между ключевой ставкой и инфляционным таргетом для emerging markets.

( Читать дальше )

Про рост зарплат. Очередные цифры, которым нельзя верить.

- 25 марта 2018, 14:26

- |

На этой неделе был опубликован блок статистики за февраль https://t.me/russianmacro/1386. Цифры зафиксировали некоторое замедление роста экономики (МЭР оценил рост ВВП в 1.5% г/г по сравнению с 1.9% г/г в январе). Тут ничего особо неожиданного нет. За исключением данных о зарплатах. Рост среднего уровня зарплат в январе-феврале составил 12.9% (!) по сравнению с аналогичным периодом прошлого года. В реальном выражении – 10.5% г/г. Таких темпов роста зарплат у нас не наблюдалось с 2012 года.

Это очень важная статистика. Если действительно так, то это означает резкое увеличение инфляционных рисков и может привести к остановке цикла снижение ставок Банком России со всеми вытекающими последствиями для финансовых рынков. Но, без паники! Никакого двузначного роста зарплат, конечно же нет. Есть манипуляции с зарплатами бюджетников и некоторое «обеление» зарплат. Это практически не влияет на объём денег на руках и не несёт инфляционных рисков.

Написал на эту тему большой лонгрид, где постарался показать, что в действительности стоит за этой удивительной статистикой. Ознакомиться с ним можно здесь: https://t.me/russianmacro/1410.

( Читать дальше )

В преддверие заседания FOMC напряжение на рынках резко усиливается!

- 20 марта 2018, 18:23

- |

Может я сгущаю краски, но у меня очень плохие ощущения от текущего состояния рынков! Обращаю Ваше внимание на резкий рост кредитных рисков. Сегодня CDS EM подскочили в среднем более чем на 10% https://t.me/russianmacro/1374, индекс iTraxxCrossover, являющийся композицией CDS высоко рискованных европейских заёмщиков, вырос с 256 до 290 пунктов https://t.me/russianmacro/1375. Ну и, конечно, больше всего впечатляет динамика спрэда Libor-OIS https://t.me/russianmacro/1376, о чём уже упоминалось сегодня в утреннем обзоре https://t.me/russianmacro/1371. Про этот спрэд хотелось бы сказать подробнее.

Libor – ставка межбанковского рынка. Т.е. это та ставка, под которую банки кредитуют друг друга без залогов. OIS – overnight index swap – это процентная ставка, которая применяется при заключении сделок «процентный своп», в рамках которых банки обменивают платежи с плавающей ставкой на платежи с фиксированной ставкой. Смысл таких операций – в устранении риска изменения процентных ставок. При заключении таких сделок в долларах США OIS – это фактически Fed Funds Rate (ключевая ставка Федрезерва).

( Читать дальше )

Про размещение евробондов и про то, что ждёт нас на этой неделе

- 19 марта 2018, 14:00

- |

Минфин разместил в пятницу суверенные евробонды:

• Россия-29, $1.5 млрд., 4.625% годовых, первоначальный прайсинг – 4.75% (в момент объявления прайсинга Россия-28 торговалась с доходностью чуть выше 4.5%)

• Россия-47, $2.5 млрд., 5.25% годовых, первоначальный прайсинг – 5.50% (в момент объявления прайсинга Россия-47 торговалась с доходностью около 5.15%)

• Суммарный спрос по обоим выпускам достигал $7.5 млрд. (по информации организатора – ВТБ Капитал)

• Из привлечённых средств $3.2 млрд. будут направлены на выкуп еврооблигаций Россия-30

• 49% выпуска Россия-47 купили британские институциональные инвесторы, 20% — инвесторы из СЩА (по информации организатора)

Несколько удивительно было видеть в выходные комментарии (я не имею в виду федеральные СМИ) об успешном размещении, причём особый акцент делался на факте участие британских инвесторов – дескать, «деньги говорят» о том, что конфликт с Британией – ерунда, а Россия была и остаётся привлекательным заёмщиком для международных инвесторов.

• Удачное размещение – это всё-таки то, которое проходит на кривой доходности или даже ниже её (такое размещение было у Газпрома в конце февраля в швейцарских франках). Здесь же изначально была внушительная премия, которая, понятно, и привлекла высокий спрос. В ходе наполнения книги заявок доходность снизилась, но всё-равно осталась выше рыночного уровня. Хотя, конечно, финальный размер премии оказался невысоким. Этому отчасти способствовал пятничный рост цен на нефть и в целом несколько улучшившиеся настроения на глобальных рынках в конце недели. Дело в том, что очень многие инвесторы, участвующие в первичных размещениях, преследуют исключительно спекулятивные стратегии – купить с премией и продать на следующий день на вторичном рынке. Это очень популярная стратегия у управляющих, в т.ч. и на локальном рынке, особенно, в условиях низких ставок и спрэдов.

• Факт наличия большого спроса со стороны «британских» инвесторов может объясняться теми же спекулятивными настроениями, а может быть связан с действиями инвесторов, имеющих российские корни (тот же Абрамович буквально накануне обкэшился, продав 2.1% акций ГМК Потанину).

• Интересно, что спрос со стороны российских инвесторов был очень маленьким – 5%. Об этом сообщил Минфин, объяснивший это тем, что они удовлетворили свой спрос на вторичном рынке. Очень странное объяснение, учитывая, что на вторичном рынке эти бумаги стоили дороже? Я думаю, маленький спрос связан именно с финальной доходностью – по моим субъективным ощущениям, в России-47 большинство российских управляющих ориентировались и ориентировали своих клиентов на 5.35-5.40%, и по 5.25% рассматривали эти бумаги, как непривлекательные.

Были они правы или нет, станет понятно по тому, как будут торговаться эти бумаги в ближайшие дни. Пока по российским евробондам сохраняется негативный тренд, растут не только доходности, но с начала этого месяца расширяются спрэдыhttps://t.me/russianmacro/1361.

( Читать дальше )

Алроса – без внесения ясности в вопросы дивидендной политики потенциал роста её акций ограничен

- 16 марта 2018, 18:18

- |

Алроса вчера представила результаты за 4-й квартал и 2017 год. Прошлый год был очень плохим для компании, её EBITDA упала на 28%, а свободный денежный поток сократился на 34%. Основную роль сыграл крепкий рубль, некоторое ухудшение конъюнктуры алмазного рынка и авария на Мире. Финансовые показатели Алросы ухудшались ведь год. Однако цифры за 4-й квартал показывают, что дно, скорее всего, пройдено. Этот год обещает быть существенно лучше, особенно на уровне денежных потоков – в феврале компания продала газовые активы, получив 30.3 млрд. рублей. Также Алроса должна получить страховку по прошлогодней аварии. Денежные потоки будут поддержаны дивидендами со стороны Catoca (Алроса в 4-м квартале увеличила долю в этой ангольской алмазодобывающей компании до 41%, заплатив за 8.2% её акций $70 млн.).

Вроде бы всё очень неплохо. Но есть ключевой момент в определении перспектив её акций – дивидендная политика! У нас практически нет примеров госкомпаний, которые бы щедро делились дивидендами со своими акционерами и мыслили бы в терминах создания акционерной стоимости. Более того, если у кого-то и получается генерировать хороший операционный денежный поток, распределяться он, зачастую, начинает очень творчески.

Алроса – это та компания, которая потенциально является мощнейшей кэш-машиной. Даже в прошлом, крайне неблагоприятном для компании году, её EBITDA margin составила 46.1%, а годом ранее превышала 55%. У компании нет острой необходимости в масштабных инвестиционных проектах, и при этом очень умеренный чистый долг (NetDebt/Ebitda – 0.68 на конец года). Руководство компании заявляет, что пока не намерено менять дивидендную политику, и будет ориентироваться на выплату 50% прибыли по МСФО. Для кэш-генераторов это неправильный подход, инвесторы хотят видеть привязку дивидендов к денежному потоку.

Я думаю, что если Алроса не внесёт ясность в дивидендную политику, то потенциал роста её акций будет ограничен.

Основные финансовые показатели: t.me/russianmacro/1355

Денежные потоки и мультипликаторы: t.me/russianmacro/1356

Чистый долг и дивиденды: t.me/russianmacro/1357

Комментарии к отчётности Алросы за предыдущий квартал: t.me/russianmacro/405

ЦБ дал чёткий сигнал – 23 марта ставка будет снижена

- 16 марта 2018, 15:42

- |

Через неделю состоится заседание Совета директоров ЦБ по ставкам. Следующая неделя для ЦБ – это «неделя тишины». А сегодня, ставшие уже традицией, заявления главы департамента денежно-кредитной политики ЦБ Игоря Дмитриева. По сути, это последний перед заседанием сигнал рынкам, что ждать. И в этот раз, сигнал предельно ясный: «… мы предложим совету директоров рассмотреть снижение ставки… масштаб изменения будет обсуждаться». Иными словами, в снижении ставки не сомневайтесь!

Я могу ошибаться, но мне показалось, что в своём заявлении г-н Дмитриев сделал большой акцент на рыночных ожиданиях, рассказав, как ЦБ внимательно их анализирует и видит, что эти ожидания после предыдущего заседания сместились вниз. Это, действительно, один из важных пунктов политики ЦБ – его действия должны быть предсказуемы. Исходя из рыночных ожиданий, ЦБ, конечно, не должен делать резких шагов, а ограничиться снижением ставки на 25 б.п.

На приведённом графике t.me/russianmacro/1351 показано, как менялись рыночные ожидания по ставкам за последний месяц (исходя из фьючерсов на ставку Ruonia). Уже с 20-х чисел февраля вероятность снижения ставки на 25 б.п. на ближайшем заседании оценивалась, как очень высокая, а в марте рынок уже перестал сомневаться в этом. Не сомневается он и сейчас на фоне ухудшившейся конъюнктуры и новых рисков. А вот что касается вероятности снижения ставки на 50 б.п. (нижняя линия на графике), то всерьёз рынок такую возможность не рассматривал.

Ещё г-н Дмитриев прокомментировал реальную ставку, заявив, что, исходя из инфляционных ожиданий (а не из текущей инфляции), она существенно ниже 5%. Это можно расценить, как ещё один сигнал, что ЦБ не настроен сейчас на резкое снижение ставки. Многие требует от ЦБ более быстрого перехода к нейтральной политике, аргументируя это именно тем, что в РФ одни из самых высоких реальных процентных ставок среди всех EM. По моим наблюдениям, ЦБ очень чувствителен к этой критике, и всегда воспринимает её в штыки, доказывая, что всё не так. Ну раз не так, то проще было бы показать расчёты и объяснить, какой именно показатель инфляционных ожиданий используется и какие результаты даёт сравнение с другими странами. А то получается, что в результате этой дискуссии все остаются при своих мнениях.

Я думаю, что если ничего экстраординарного после выборов не случится, то ЦБ, конечно, снизит ставку, и это будет снижение на 25 б.п. Мой прогноз на конец года (не учитывающий возможности возрастания геополитических рисков) – 6.5%, 2019 год – 6.0%, 2020 – 5.5% (это будет дно цикла). Но экстраординарное, как я уже писал сегодня t.me/russianmacro/1350 может случиться…

И в завершении. Динамика ОФЗ становится сейчас очень важным ориентиром для акций Сбербанка. В условиях снижающейся процентный маржи (это неизбежно будет происходить по мере снижения ставки ЦБ) комиссионные доходы и доходы от торгового портфеля становятся ключевым источником формирования прибыли. Если на рынке ОФЗ возобновится падение, наблюдавшееся всю неделю (сегодня рынок корректируется), то в Сбере смело можно будет продолжать наращивать шорты.

Мы их сделали! ))

- 13 марта 2018, 19:55

- |

Уважаемые друзья и коллеги!

Позвольте поздравить Вас с историческим достижением (на полном серьёзе, без стёба и преувеличений)!

Впервые в истории годовая инфляция в России оказалась ниже, чем в США. Опубликованные сегодня данные по Штатам t.me/russianmacro/1314, зафиксировали годовой рост потребительских цен в США по состоянию на конец февраля на уровне 2.21%. Официальное значение инфляции в РФ на конец февраля составляло 2.2%. Но коллеги мне подсказали, что точная цифра составляла 2.18%.

У нас это значение инфляции считается очень низким (на 1.8 процентных пункта ниже таргета ЦБ) и связано, в основном, с обвалившимися доходами населения (а также с низкими ценами на продовольствие в мире и укрепившимся рублём). У них же, наоборот, считается достаточно высоким и связано с ускоряющимся ростом экономики, повышением зарплат и цен на энергоносители. Но это всё не важно! Главное, что мы их сделали!))

Какие практические выводы из вышесказанного? наблюдаемая инфляционная картина увеличивает привлекательность рубля и рублёвых активов.

Чтобы показать такие провальные результаты, надо очень этого захотеть!

- 07 марта 2018, 14:59

- |

Комментарии к отчётности ГМК Норильский Никель

Вчерашняя отчётность ГМК, конечно же, поразительна!

- Рост чистого долга на 81%

- Увеличение NetDebt/Ebitda за год с 1.2 до 2.1 (если скорректировать на выплаченные промежуточные дивиденды, то 1.88) https://t.me/russianmacro/1272

- Рост оборотного капитала в 5 (!) раз и, как результат, отрицательный FCF (свободный денежный поток) https://t.me/russianmacro/1271

- Падение чистой прибыли на 16%

- Падение продаж по всем металлам в физическом выражении на 2-21% https://t.me/russianmacro/1268, и, как результат, при очень неплохой рыночной конъюнктуре лишь очень незначительный рост Ebitda (+2%) и падение Ebitda margin на 3 процентных пункта – с 47 до 44% https://t.me/russianmacro/1270

Мне кажется, нет даже смысла останавливаться подробно на анализе этих цифр. Чтобы показать такие результаты на хорошем рынке, надо очень этого захотеть!

Очевидно, что война двух основных акционеров ГМК, которая сейчас вышла на поверхность, шла полным ходом уже в прошлом году. Потанин основательно подготовился к тому, чтобы после выхода Абрамовича из компании максимально возможно снизить размер выплачиваемых дивидендов.

( Читать дальше )

теги блога Russian Macro

- CDS

- EM

- Emerging Markets

- fomc

- FX

- Libor-OIS

- Rusal

- S&P 1500

- S&P500 фьючерс

- The Economist

- treasuries

- UST

- X5 Retail Group

- Yield Curve

- акции

- Алроса

- Аргентина

- Банк России

- банки

- Бизнес-цикл

- Бразилия

- бюджет

- валютные резервы

- ввп

- Газпром

- ГМК НорНикель

- девальвация рубля

- дефицит бюджета

- дефляция

- дефолт 1998

- дивиденды

- доверие потребителей

- Доллар

- Доллар рубль

- евробонды

- евробонды России

- зарплата

- Индекс Биг Мака

- инфляционные ожидания

- инфляция

- Китай

- ключевая ставка

- Коррекция

- кризис

- лента

- Магнит

- медвежий рынок

- металлурги

- мировая экономика

- налоги

- НДС

- Нефть

- НЛМК

- облигации

- ОФЗ

- ОФЗ облигации

- прибыль

- прогноз

- прогнозы

- процентная ставка

- процентные ставки

- развивающиеся рынки

- развивающиеся экономики

- Реальные доходы населения

- резервы

- рейтинг S&P

- рейтинг президента

- рецессия

- рождественское ралли

- Росстат

- рубль

- Русал

- рынки

- рынки в мае

- рынок

- санкции

- сбербанк

- Сбербанк шорт

- Северсталь

- ставка

- ставка ЦБ

- ставки

- статистика

- Трамп

- Турция

- фондовый рынок сша

- ФРС

- футбол

- Центробанк

- шорт

- экономика

- экономика России

- экономический рост

- экспортеры