Блог им. Rustem___ |Америка останется с «тяжелыми, необратимыми шрамами», если государственный долг останется без контроля.

- 01 апреля 2024, 18:57

- |

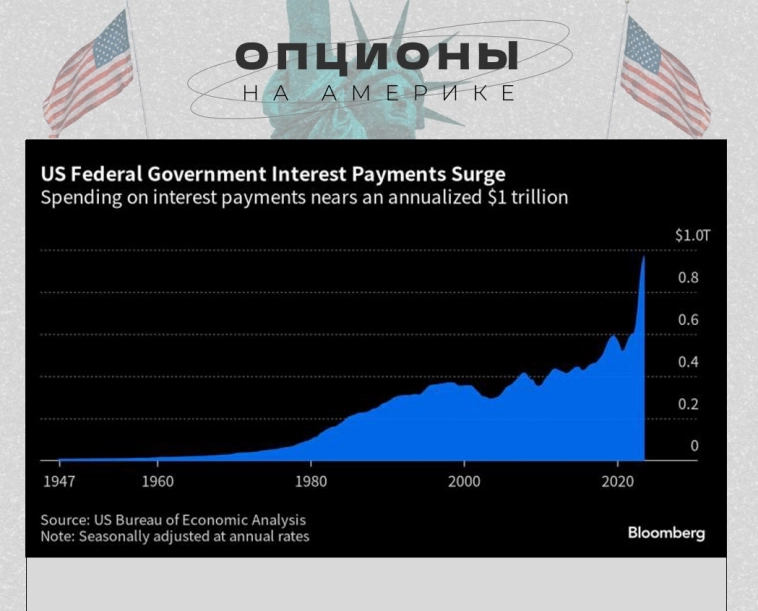

Теперь в докладе-блокбастере предупреждается, что этот счет выше, чем предполагалось, и к 2054 году достигнет $141 трлн.

Государственный долг быстро становится занозой в глазу американской экономики, которую никто не хочет извлекать – и он будет продолжать наносить ущерб экономике, пока страна не столкнется с финансовым кризисом и 10-летней стагнацией.

Такого мнения все больше придерживается все большее число экспертов, которые бьют тревогу по поводу темпов, с которыми правительство США набирает долги. Важно отметить, что они опасаются, что долг будет означать, что страна не сможет позволить себе необходимые заимствования в будущем в дополнение к средствам, необходимым для обслуживания существующего долга.

Среди членов этого лагеря — председатель ФРС Джером Пауэлл, генеральный директор JPMorgan Chase Джейми Даймон, <a href=«fortune.com/2024/02/06/bank-of-america-ceo-brian- moynihan-national-debt-problem/#»>Генеральный директор Bank of America Брайан Мойнихан, генеральный директор Blackrock Ларри Финк и вице-декан Уортона Жоао Гомеш.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. Rustem___ |Трейдеры готовятся к волне продаж казначейских облигаций на 102 миллиарда долларов

- 31 июля 2023, 20:05

- |

На этой неделе Казначейство США должно начать выпуск ценных бумаг с более длительным сроком погашения, который, вероятно, продлится до следующего года, вызванный быстро ухудшающимся бюджетным дефицитом и стремительным ростом процентных ставок.

По общему мнению дилеров, впервые с начала 2021 года Казначейство увеличит так называемое ежеквартальное рефинансирование долгосрочных казначейских обязательств до 102 миллиардов долларов с 96 миллиардов долларов. Хотя это ниже рекордных уровней, достигнутых во время кризиса Covid-19, это намного выше допандемических уровней.

Объявление в среду, вероятно, также приведет к тому, что управляющие долгом поднимут обычные размеры аукционов для ценных бумаг по всей кривой доходности — с потенциальными исключениями или меньшими скачками для облигаций, пользующихся меньшим спросом. Дилеры будут отдельно следить за новостями о предстоящей программе выкупа старых казначейских облигаций.

Потребности в государственных заимствованиях растут отчасти благодаря повышению процентной ставки Федеральной резервной системы, которая подняла ориентир политики до 22-летнего максимума, что, в свою очередь, привело к увеличению доходности государственного долга, что сделало его более дорогостоящим.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс