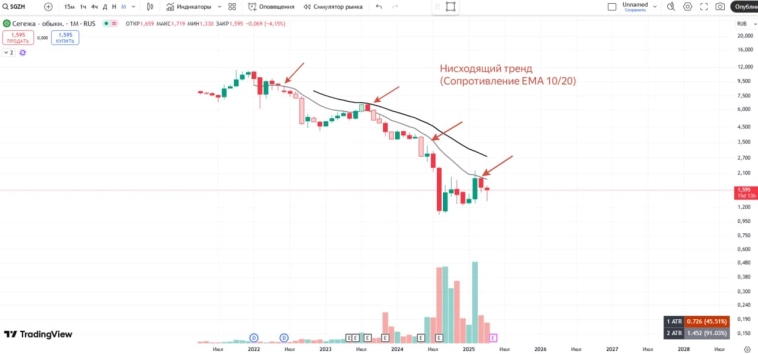

Блог им. SimpleTrading |🌲Сегежа. Борьба за жизнь продолжается

- 16 апреля 2025, 22:19

- |

Все чаще мы стали слышать как новые руки помощи тянутся в сторону Сегежи. В конце 2023 года АФК Система давала деньги в форме займа на погашение по облигациями. И в 2025 нашли новый способ помощи.

Долг в около 150 млрд рублей решили схематично реструктуризировать, а также есть возможность поучаствовать банкам в капитале компании. Данная схема согласована с ЦБ, как заявил глава Минпромторга РФ Антон Алиханов.

➕Что это значит для компании? Гашение по долгу могут передвинуть на более поздний срок, а в капитал Сегежи могут войти главные кредиторы компании. Тот же Сбер или ВТБ.

Вполне логичный шаг от ЦБ на спасение компании. Говорит ли это о создании интереса со стороны инвестирования в Сегежу? Конечно же нет. Глобально, компания продолжает испытывать трудности в бизнесе.

Снижение цен на продукцию и давление уже от высокого долга, не дает возможности компании хотя бы покрывать свои обязательства. Возможно как раз таки перенос выплат долга в будущем сыграет свою роль и в это время цены на продукцию вырастут, но и это большой вопрос.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. SimpleTrading |🏛ОФЗ. Стоит ли покупать?

- 09 апреля 2025, 21:14

- |

Рост в середине марта индекса RGBI дал повод задуматься об интересных мыслях: крупные игроки прайсят снижение ставок? Или еще чего интереснее: иностранные игроки скупают наши доходные облигации?

Ожидания, как в случае и с акциями далеко ушли от реальности. Ставка 21% и ЦБ даже местами задумывается о повышении. А перемирие может и сорваться вовсе? Именно поэтому коррекция не забыла и про ОФЗ.

Еще в тот момент мы писали и говорили на стриме, о том что облигации локально перекуплены. Ставка 21%, а дальние ОФЗ давали всего 14%. И ждали коррекцию к 107 пунктам.

Почему именно 107? Все дело в тренде. Обратите внимание на график RGBI: Длительный нисходящий тренд по ЕМА 10/20, поддержка у 100 пунктов и новый восходящий тренд с 20 декабря. Все как по нотам.

Текущая отметка 107 пунктов — поддержка ЕМА 20, как это было на недельном свече 3 февраля. Но прежде чем задуматься о покупке, пройдемся по драйверам роста и рискам для ОФЗ.

🚩ДКП от ЦБ. Облигации особенно чувствительны к движению ставок от Банка России. Повышение ставки — коррекция в теле, снижение ставок — рост тела. Это связано с тем, что при повышении ставки, новые выпуски могут быть более доходны. И наоборот.

( Читать дальше )

Блог им. SimpleTrading |🍷НоваБев. Снижение прибыли

- 27 марта 2025, 23:25

- |

$BELUопубликовал финансовые результаты за 2024 г. по МСФО.

Выручка: 135,5 млрд рублей (+16% г/г);

EBITDA: 18,7 млрд рублей (-3% г/г);

Чистая прибыль: 4,6 млрд рублей (-43% г/г).

Выручка выросла за счет масштабирования магазинов ВинЛаб. Количество магазинов сети выросло на 23% до 2041, общий объем продаж +27,5%.

EBITDA почти не изменилась. Однако, рентабельность показателя снизилась до уровня 13,8%, за счет роста инфляции и высокой напряженности на рынке труда.

🥂Уровень долга стал комфортнее и равен 0.9х. Но если учесть еще и арендные обязательства, то все 1,9х. Рост последнего произошел за счет активных инвестиций в развитие IT-инфраструктуры и открытия большего количества магазинов.

Давление на чистую прибыль оказали процентные платежи, которые в свою очередь выросли на 77%. При всем этом, компания чувствует себя комфортно, удалось рекордно нарастить свободный денежный поток (18 млрд или +141% г/г).

НоваБев платит дивиденды от чистой прибыли, в размере от 50%. Снижение прибыли снизит и потенциальный дивиденд. Совет директоров рекомендовал дивиденд за второе полугодие 25 рублей за акцию или 4,4% дивдоходность.

( Читать дальше )

Блог им. SimpleTrading |🏠Самолет. Застройщики продолжают отскок

- 20 января 2025, 21:20

- |

Предыдущий год для $SMLT был как страшный сон. И если в начале 2024 года, многие предвещали дальнейший рост на фоне рекордного объёма ввода и продаж, то дальнейшие вводные многих повергли в шок.

Огромный долг, где большая часть была взята под плавающую ставку съела всю прибыль компании. А дальше все как в тумане: ослабление ипотечной гос. поддержки и продажа пакетов акций инсайдеров, по уже аномально низким ценам. Но вот компания отросла уже на 50% за считаные недели. Неужели ситуация резко улучшилась и нужно покупать?

Как всегда, давайте не торопиться и разбираться:

✈️Заявления менеджмента. В день инвестора, менеджмент поделился планами на 2025 год. Долг/EBITDA планируется снизить до 1. Продажи удержать на уровне 2024 года — 1,3 млн квадратов. Компания не планирует продавать и докупать земельный банк.

✈️Снятие лимитов. 19 декабря, Владимир Путин заявил, что семейная ипотека не должна иметь лимитов. А 9 января поручил правительству скорее предоставить предложения по поддержке ипотечного кредитования.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс