SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Дивидендный Обозреватель

Отличные результаты, неопределённое будущее ждёт компанию

- 27 января 2023, 10:51

- |

Fix Price 👨🏻🌾

Отчет за 2022 год показал хорошие результаты компании, если бы не одно но…

👉Выручка +20,5% гг и составила 277,6 млрд рублей

👉 Скорр. LFL продажи +11% гг

👉 Средний чек +13,9% гг

👉 Участники программы лояльности +28,7% гг

👉 Оптовая выручка выросла на 15,8% г/г и составила 31,4 млрд рублей.

При этом есть ряд огромных НО 👇

📌 Основной рост произошёл из-за роста количества магазинов +15.5% гг

💪 На это стоит обратить особое внимание, ввиду развития именно зарубежного бизнеса и особенно развития франчайзи, где прирост составил +20тыс. метров (ранее писал о преимуществах этой модели — тут)

Толко вот 🤷♂️ У Fix Price рост выручки замедлился до 14% по итогам последнего квартала.

Это в любом случае приведёт к снижению маржинальности.

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Отчет за 2022 год показал хорошие результаты компании, если бы не одно но…

👉Выручка +20,5% гг и составила 277,6 млрд рублей

👉 Скорр. LFL продажи +11% гг

👉 Средний чек +13,9% гг

👉 Участники программы лояльности +28,7% гг

👉 Оптовая выручка выросла на 15,8% г/г и составила 31,4 млрд рублей.

При этом есть ряд огромных НО 👇

📌 Основной рост произошёл из-за роста количества магазинов +15.5% гг

💪 На это стоит обратить особое внимание, ввиду развития именно зарубежного бизнеса и особенно развития франчайзи, где прирост составил +20тыс. метров (ранее писал о преимуществах этой модели — тут)

Толко вот 🤷♂️ У Fix Price рост выручки замедлился до 14% по итогам последнего квартала.

Это в любом случае приведёт к снижению маржинальности.

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

- комментировать

- Комментарии ( 0 )

Что у них на сегодня? 🤷♂️

- 26 января 2023, 18:09

- |

На сегодня, Селигдар обладает неплохими фундаментальными данными, где P/E – 2,5 при средних – 6, а ROE – 48% при средних 15%, только вот, что Селигдар, что Русолово обладают колссальным долгом, так, чистый убыток Селигдара насчитывает 1,6 млрд руб против прибыли 5,5 млрд рублей годом ранее. 👇

При этом компания умудряется платить дивиденды 💪

2020 – 1,42+2,55 руб или 5,3% и 5,1% доходности

2021 – 1,95 руб или 4,2% доходности

2022 – 4,5 руб или 8,6% доходности

Таким образом, инвестицию далее стоит рассматривать исключительно как долгосрочную ввиду ослабления рубля, сильной закредитованности, 💸 а так же снижения объемов торговли и без того низколиквидной акцией😉 да и вся стратегия рассчитано на отличные результаты, только после 24 года ☝️

👉 И только для краткосрочной сделки, можно рассмотреть текущие уровни ввиду сильного роста олова и пробития нисходящего канала

Ранее о других компаниях сектора и все текущее движение — тут, здесь, еще здесь 😁

*не является ИИР

( Читать дальше )

При этом компания умудряется платить дивиденды 💪

2020 – 1,42+2,55 руб или 5,3% и 5,1% доходности

2021 – 1,95 руб или 4,2% доходности

2022 – 4,5 руб или 8,6% доходности

Таким образом, инвестицию далее стоит рассматривать исключительно как долгосрочную ввиду ослабления рубля, сильной закредитованности, 💸 а так же снижения объемов торговли и без того низколиквидной акцией😉 да и вся стратегия рассчитано на отличные результаты, только после 24 года ☝️

👉 И только для краткосрочной сделки, можно рассмотреть текущие уровни ввиду сильного роста олова и пробития нисходящего канала

Ранее о других компаниях сектора и все текущее движение — тут, здесь, еще здесь 😁

*не является ИИР

( Читать дальше )

🤯Poly рухнул на 35% сегодня

- 26 января 2023, 18:02

- |

Пока Полиметалл обсуждает переезд в Казахстан 🇰🇿 и дивиденды, есть еще одна история🧐 акции в Лондоне рухнули на 35%, на MOEX пока без движений (линия)

Пока Полиметалл обсуждает переезд в Казахстан 🇰🇿 и дивиденды, есть еще одна история🧐 акции в Лондоне рухнули на 35%, на MOEX пока без движений (линия)Но хватит о Poly, выше я описал о тренде

Сейчас о Селигдаре 🥇

👉 Производство золота за 2022 год составило 7,5 тонн +4% по сравнению с 7,2 тонн г/г, когда основные конкуренты снизили производство в этом году. 🤷♂️

Показатель стал рекордным за всю историю компании. 💪

В перспективе 2х-3х лет Селигдар будет активно реализовывать свою стратегию, 👍 существенно увеличивая производство.

Ранее о перспективах золота — тут

🤔 Интерес к компании состоит в том, что через «Селигдар» можно поучаствовать в оловодобывающем бизнесе, который представлен через владение «Русоловом». Котировки олова с 1 ноября прибавили еще больше — 60%!

Единственная в России оловодобывающая компания. 97,79% акций компании принадлежит Селигдару.😁

Продолжение👇

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

😢 Продажи в 2022 году рухнули

- 26 января 2023, 17:56

- |

Продажи золота Polymetal в 2022 году показали снижение, а вместе с ними и выручка

👉 Общий объём производства Polymetal за 2022 год составил 1,712 млн унций золотого эквивалента, что на 2% выше по сравнению с 1,677 млн унций в предыдущем году.

👉Производство золота также увеличилось на 2% и составило 1,45 млн унций.

👉 Производство серебра выросло на 3% до 21 млн унций.

👉 Объем продаж золота снизился на 1% и составил 1,376 млн унций.

👉 Объем продаж серебра увеличился на 6% до 18,5 млн унций.

👉 Выручка сократилась на 3%, до $2,801 млрд.

Показатели стабилизировались лишь под конец года💪

В 4кв2022 продажи золота Polymetal выросли на 46% г/г, до 560 тыс. унций

Выручка за 4 кв 2022 составила 1$ млрд +30% гг

Компания реализовала запасы металла и концентрата, накопленные в предыдущих кварталах.

🔥 Производственный план на 2023 год сохраняется в объеме 1.7 млн унций.

📌 Локально акции упираются в верхние границы трендовых линий, что ограничивает резкий всплеск без позитива

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

👉 Общий объём производства Polymetal за 2022 год составил 1,712 млн унций золотого эквивалента, что на 2% выше по сравнению с 1,677 млн унций в предыдущем году.

👉Производство золота также увеличилось на 2% и составило 1,45 млн унций.

👉 Производство серебра выросло на 3% до 21 млн унций.

👉 Объем продаж золота снизился на 1% и составил 1,376 млн унций.

👉 Объем продаж серебра увеличился на 6% до 18,5 млн унций.

👉 Выручка сократилась на 3%, до $2,801 млрд.

Показатели стабилизировались лишь под конец года💪

В 4кв2022 продажи золота Polymetal выросли на 46% г/г, до 560 тыс. унций

Выручка за 4 кв 2022 составила 1$ млрд +30% гг

Компания реализовала запасы металла и концентрата, накопленные в предыдущих кварталах.

🔥 Производственный план на 2023 год сохраняется в объеме 1.7 млн унций.

📌 Локально акции упираются в верхние границы трендовых линий, что ограничивает резкий всплеск без позитива

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Какой же был эксперимент🔬у ретейлера?

- 25 января 2023, 10:31

- |

Он прошел более чем в 1000 магазинах «Пятерочка». 👇

Рук. магазинов дали полномочия собственников бизнеса: они стали запускать маркетинговые акции, управлять ассортиментом и бюджетом супермаркета, менять график его работы, расширять или сокращать штат.

📌Итог:

Эти руководители заработали дополнительные 158 млн, а их собственные доходы оказались на 30% больше, чем у управляющих магазинов, работающих в обычном режиме.💪

Таким образом, нельзя исключать о скором включении франшизной составляющей, что буквально может воспроизвести модель Макдональдса 🧐 А ключевыми проектами так и остаются дискаунтеры и цифровизация. 🌐

X5 по факту самая дешевая в своем секторе. 🔥 По EV/EBITDA около 3х, а темпы EPS +20%, что дает дисконт к сектору на уровне 50%, с учетом временно «заблокированных» дивидендов, что добавит движения акции

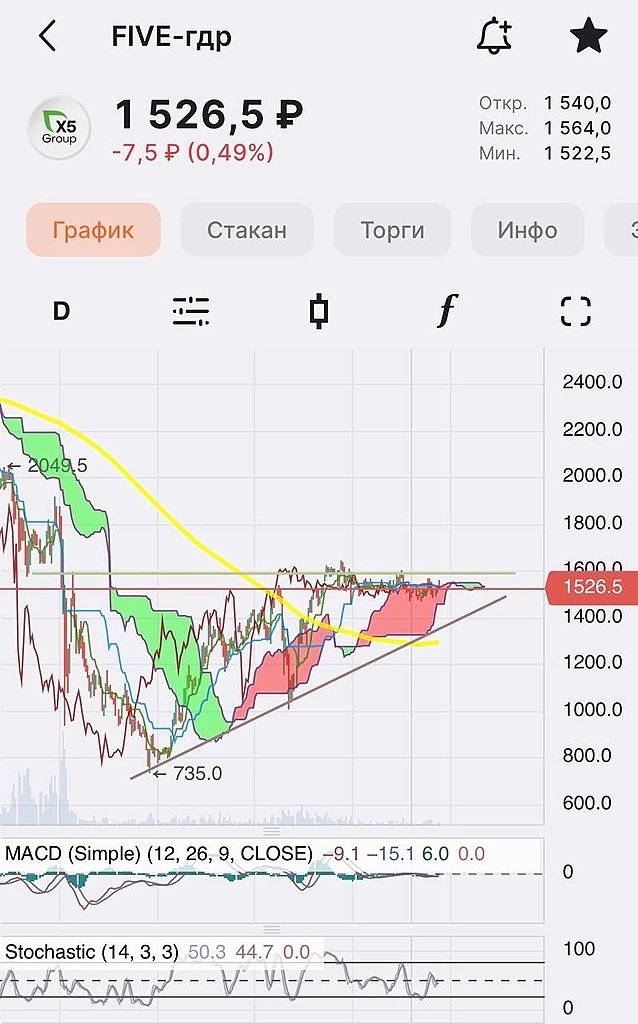

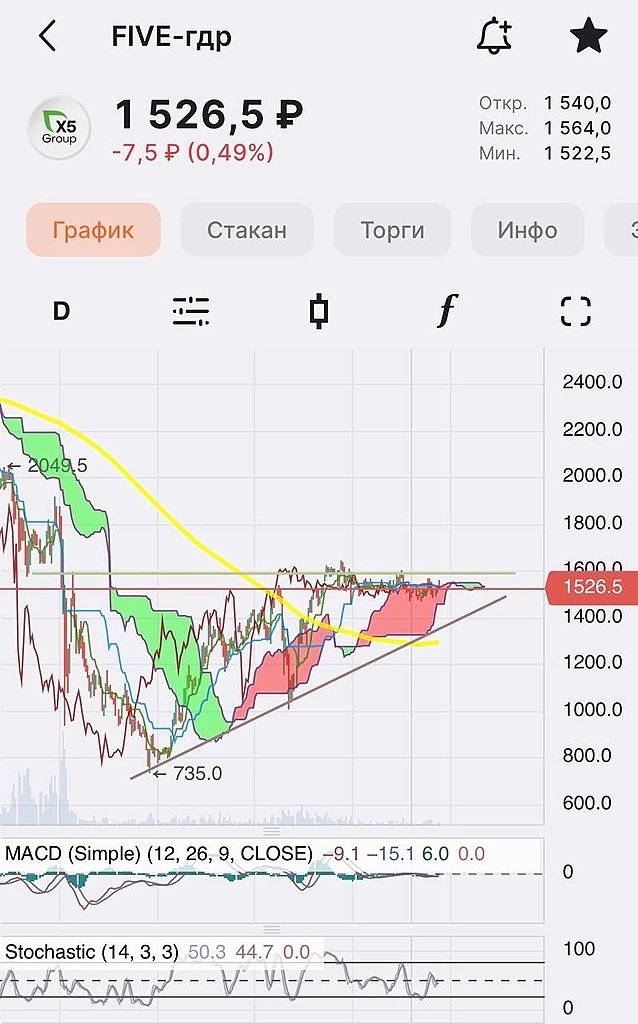

📌По технике интересно рассмотреть от 1400, где EMA и низ.границы треугольника тк верхняя граница неприступна уже 4-ый раз

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Рук. магазинов дали полномочия собственников бизнеса: они стали запускать маркетинговые акции, управлять ассортиментом и бюджетом супермаркета, менять график его работы, расширять или сокращать штат.

📌Итог:

Эти руководители заработали дополнительные 158 млн, а их собственные доходы оказались на 30% больше, чем у управляющих магазинов, работающих в обычном режиме.💪

Таким образом, нельзя исключать о скором включении франшизной составляющей, что буквально может воспроизвести модель Макдональдса 🧐 А ключевыми проектами так и остаются дискаунтеры и цифровизация. 🌐

X5 по факту самая дешевая в своем секторе. 🔥 По EV/EBITDA около 3х, а темпы EPS +20%, что дает дисконт к сектору на уровне 50%, с учетом временно «заблокированных» дивидендов, что добавит движения акции

📌По технике интересно рассмотреть от 1400, где EMA и низ.границы треугольника тк верхняя граница неприступна уже 4-ый раз

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

⚡️Цифровой ретейл показывает 2-х значные темпы

- 25 января 2023, 10:22

- |

👉 Выручка +18,3% и превысила 2,6 трлн руб;

👉 Выручка цифровых бизнесов +46,6% г/г куда вхоядт Vprok.ru, экспресс-доставка, «Много лосося» и 5Post

👉 Выручка «Чижика» показала рост в 12 раз,

👉 LFL-продажи ухудшились в 4 кв до 7.9% против 12.4% в 3кв22, средний чек: 3.5% против 8.2%

👉 Офлайн-выручка Пятёрочки и Перекрёстка увеличилась на 18.0% гг и 8.3% гг соответственно.

На 23 год запланирован выход на Дальний Восток и развитии дискаунтеров💪

При этом X5 сделали достойный управленческий эксперимент 🔬 с помощью которого заработали 158 млн. дополнительно

Продолжение👇

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

👉 Выручка цифровых бизнесов +46,6% г/г куда вхоядт Vprok.ru, экспресс-доставка, «Много лосося» и 5Post

👉 Выручка «Чижика» показала рост в 12 раз,

👉 LFL-продажи ухудшились в 4 кв до 7.9% против 12.4% в 3кв22, средний чек: 3.5% против 8.2%

👉 Офлайн-выручка Пятёрочки и Перекрёстка увеличилась на 18.0% гг и 8.3% гг соответственно.

На 23 год запланирован выход на Дальний Восток и развитии дискаунтеров💪

При этом X5 сделали достойный управленческий эксперимент 🔬 с помощью которого заработали 158 млн. дополнительно

Продолжение👇

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

⚡️ЭлектроЭнергетик без дивидендов

- 24 января 2023, 14:27

- |

ТГК-1 представил производственные показатели за 2022 год:

👉 Объем производства электроэнергии — 1,2% г/г

👉 Выработка электроэнергии на тепловых электростанциях -2,2% гг

👉 Объем отпуска тепловой энергии — 1,8% гг

Помимо падающих производственных результатов 👇

ТГК- утвердили рекомендацию оставить всю чистую прибыль в размере 8,675 млрд рублей без распределения на дивиденды. 🤷♂️

Вроде все плохо, но не тут-то было 😉

4,5 млрд рублей из оставленных пойдет на реализацию проекта ЭС-2 Центральной ТЭЦ, который считается одним из приоритетных 👌 Это важно Потому, что ранее Правительство перенесло сроки ввода части проектов ТЭС Интер РАО и ТГК-2 🤷♂️ плюс ТГК-1 обеспечила энергией комбинат ФосАгро в Апатитах

Из структуры акционеров, на мой взгляд, дивы не распределены ввиду владения долей финским Fortum и как только выйдут, эти средства направят 💪

📌ТГК не пробила нисходящий канал, при этом находиться у глобальное линии поддержки, что может быть интересен на уровнях 0,007

( Читать дальше )

👉 Объем производства электроэнергии — 1,2% г/г

👉 Выработка электроэнергии на тепловых электростанциях -2,2% гг

👉 Объем отпуска тепловой энергии — 1,8% гг

Помимо падающих производственных результатов 👇

ТГК- утвердили рекомендацию оставить всю чистую прибыль в размере 8,675 млрд рублей без распределения на дивиденды. 🤷♂️

Вроде все плохо, но не тут-то было 😉

4,5 млрд рублей из оставленных пойдет на реализацию проекта ЭС-2 Центральной ТЭЦ, который считается одним из приоритетных 👌 Это важно Потому, что ранее Правительство перенесло сроки ввода части проектов ТЭС Интер РАО и ТГК-2 🤷♂️ плюс ТГК-1 обеспечила энергией комбинат ФосАгро в Апатитах

Из структуры акционеров, на мой взгляд, дивы не распределены ввиду владения долей финским Fortum и как только выйдут, эти средства направят 💪

📌ТГК не пробила нисходящий канал, при этом находиться у глобальное линии поддержки, что может быть интересен на уровнях 0,007

( Читать дальше )

Полумонополист порадовал инвесторов

- 23 января 2023, 16:54

- |

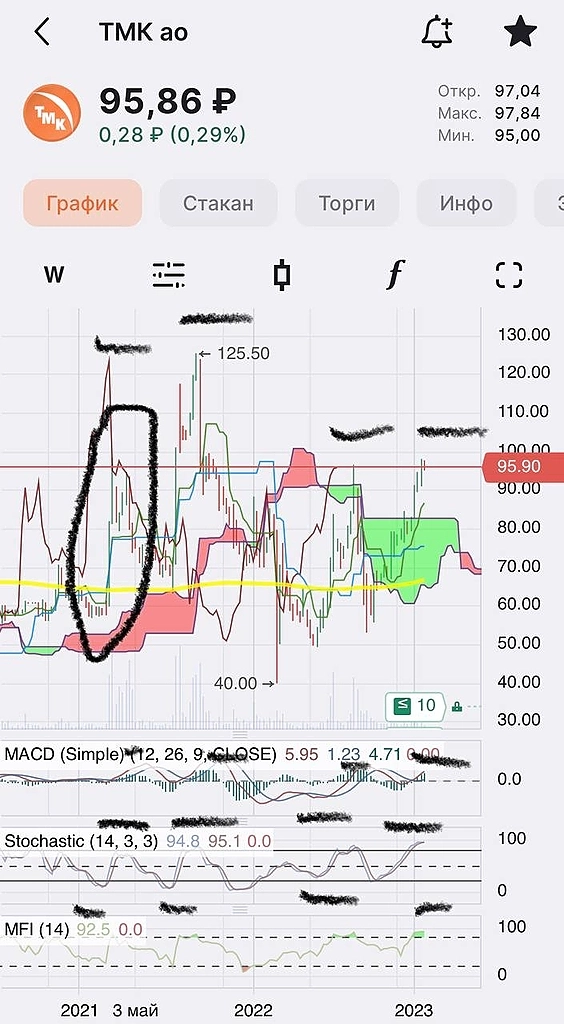

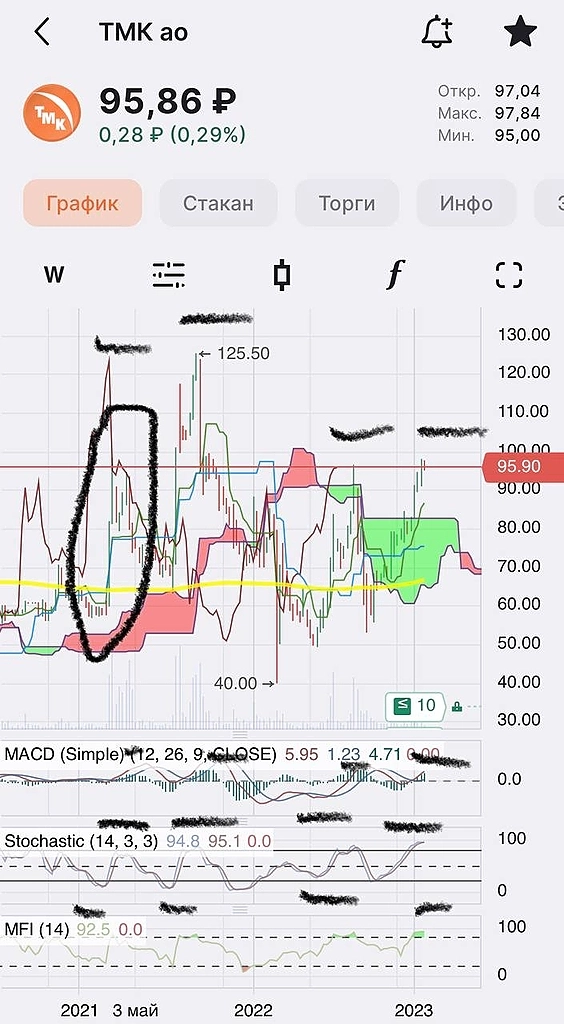

💸 ТМК утвердили дивиденды за 9 мес. 2022 г.

••Размер – 6,78 руб.

••Доходность — 7,07%.

••Последний день покупки — 27 января 2023 года.

На мой взгляд, в будущих периодах дивы будут только уменьшаться потому, что компания платит от 25% от чистой прибыли, а фин. резы растут в виду того, что ТМК не подвержена санкциям, 95% ее продаж приходиться на РФ и СНГ, которые также продолжаются. 🤷♂️

ТМК ключевой поставщик на проектов Сила Сибири и Восток Ойл, а эти потоки перенаправляются в Азию, но большой вклад в результат внесла прибыль от продаж ЧТПЗ который ТМК приобрела в марте 2021 года с которой и отправились деньги на дивиденды потому, что долг\активы аж 91% 🤯 а ROA всего 5%

👉 Если компания хочет выжить в будущем, то ей необходимо гасить долг и наращивать баланс, а не “доить” компанию.

Плюс надо вспомнить, 😉 ранее в марте 21 года триггером стали новости о дивидендах в 9,67 руб. ну и что, происходило с компанией на текущих уровнях индикаторов.

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

••Размер – 6,78 руб.

••Доходность — 7,07%.

••Последний день покупки — 27 января 2023 года.

На мой взгляд, в будущих периодах дивы будут только уменьшаться потому, что компания платит от 25% от чистой прибыли, а фин. резы растут в виду того, что ТМК не подвержена санкциям, 95% ее продаж приходиться на РФ и СНГ, которые также продолжаются. 🤷♂️

ТМК ключевой поставщик на проектов Сила Сибири и Восток Ойл, а эти потоки перенаправляются в Азию, но большой вклад в результат внесла прибыль от продаж ЧТПЗ который ТМК приобрела в марте 2021 года с которой и отправились деньги на дивиденды потому, что долг\активы аж 91% 🤯 а ROA всего 5%

👉 Если компания хочет выжить в будущем, то ей необходимо гасить долг и наращивать баланс, а не “доить” компанию.

Плюс надо вспомнить, 😉 ранее в марте 21 года триггером стали новости о дивидендах в 9,67 руб. ну и что, происходило с компанией на текущих уровнях индикаторов.

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

📌 Важные события текущей недели на фондовых рынках

- 23 января 2023, 16:47

- |

👉23 января

🔸 Норникель опубликует производственные результаты за 2022 г.

🔸 Заседание совета директоров ЭЛ5-Энерго (Энел Россия) по рассмотрению оферты Лукойла

👉24 января

🔸 X5 Group опубликует операционные результаты за IV квартал и весь 2022 г.

👉 25 января

🔸 Полиметалл опубликует производственные результаты за 2022 г.

🔸 Полиметалл проведет «День инвестора и аналитика 2023»

👉26 января

🔸 Nokia Отчетность за 4 квартал 2022 года

🔸США раскроет данные по ВВП в 4 квартале

👉27 января

🔸Трубная Металлургическая Компания — ТМК

Последний день покупки для получения дивидендов 6,78 руб обыкновенную акцию за 9 мес. 2022 г.

🔸 Colgate-Palmolive Отчетность за 4 квартал и полный 2022 год

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

🔸 Норникель опубликует производственные результаты за 2022 г.

🔸 Заседание совета директоров ЭЛ5-Энерго (Энел Россия) по рассмотрению оферты Лукойла

👉24 января

🔸 X5 Group опубликует операционные результаты за IV квартал и весь 2022 г.

👉 25 января

🔸 Полиметалл опубликует производственные результаты за 2022 г.

🔸 Полиметалл проведет «День инвестора и аналитика 2023»

👉26 января

🔸 Nokia Отчетность за 4 квартал 2022 года

🔸США раскроет данные по ВВП в 4 квартале

👉27 января

🔸Трубная Металлургическая Компания — ТМК

Последний день покупки для получения дивидендов 6,78 руб обыкновенную акцию за 9 мес. 2022 г.

🔸 Colgate-Palmolive Отчетность за 4 квартал и полный 2022 год

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

👆 Что еще по этой компании?

- 20 января 2023, 15:37

- |

Последние результаты были достойными 💪 (Ранее — тут)

— Выручка 24.119 млрд руб +21% г/г

— Скорректированная EBITDA 9.80 млрд руб +16% г/г

— Чистая прибыль 41.19 млрд руб против убытка 2.35 млрд годом ранее

Инвестиции в компанию, должны рассматриваться исключительно как долгосрочное вложение 🤔 т.к. все проекты имеют горизонты реализации более 2 лет, а сочетая это с текущей переоцененностью, где P\BV в минус 10 против 4 в среднем по отрасли, а P\S 0,7 против 6. 🤯Компания показывает отрицательное отношение чистой прибыли к собственному капиталу компании -10% против +15%, как нормы рентабельности собственного капитала составляет примерно в странах с развитой экономикой.

📉 Текущее снижение акций, четко в рамках движения треугольника, при этом цель корректировки в 420 рублей кажется логичным, к уровню EMA которую актив пробил в ноябре месяце.✔️

Для краткосрочных сделок, аккуратно можно рассмотреть и текущий уровень в связи с локальной перепроданностью.

*Не является ИИР

( Читать дальше )

— Выручка 24.119 млрд руб +21% г/г

— Скорректированная EBITDA 9.80 млрд руб +16% г/г

— Чистая прибыль 41.19 млрд руб против убытка 2.35 млрд годом ранее

Инвестиции в компанию, должны рассматриваться исключительно как долгосрочное вложение 🤔 т.к. все проекты имеют горизонты реализации более 2 лет, а сочетая это с текущей переоцененностью, где P\BV в минус 10 против 4 в среднем по отрасли, а P\S 0,7 против 6. 🤯Компания показывает отрицательное отношение чистой прибыли к собственному капиталу компании -10% против +15%, как нормы рентабельности собственного капитала составляет примерно в странах с развитой экономикой.

📉 Текущее снижение акций, четко в рамках движения треугольника, при этом цель корректировки в 420 рублей кажется логичным, к уровню EMA которую актив пробил в ноябре месяце.✔️

Для краткосрочных сделок, аккуратно можно рассмотреть и текущий уровень в связи с локальной перепроданностью.

*Не является ИИР

( Читать дальше )

теги блога Дивидендный Обозреватель

- Dow

- Dow Jones

- fix price

- headhunter

- IMOEX

- IPO

- IPO 2024

- NASDAQ

- NYSE

- OZON

- QIWI

- S&P

- S&P500

- softline

- SPO

- telegram

- VK

- X5

- акции

- Алроса

- банки

- башнефть

- брокеры

- втб

- Газпром

- ГМК НорНикель

- Группа Позитив

- двмп

- дивидендная политика

- дивиденды

- доллар рубль

- Евротранс

- Золото

- инвестиции

- инвестиции в недвижимость

- индекс

- Индекс МБ

- Итоги недели

- календарь инвестора

- КарМани

- Ключевая ставка ЦБ РФ

- криптовалюта

- лента

- Лукойл

- Магнит

- Мечел

- ММВБ

- ММК

- мобильный пост

- МосБиржа

- Московская Биржа

- мтс

- нефть

- НЛМК

- Новатэк

- обзор рынка

- Облигации

- отчетность

- отчеты МСФО

- отчеты РСБУ

- офз

- оффтоп

- Полиметалл

- полюс

- Полюс золото

- прогноз по акциям

- редомициляция

- Ритейл

- Роснефть

- Россети

- Ростелеком

- РТС

- русагро

- русал

- русгидро

- Самолет

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- события

- Совкомфлот

- СПБ биржа

- Сургутнефтегаз

- сша

- татнефть

- технический анализ

- тинькофф банк

- торговые сигналы

- трейдинг

- форекс

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- центральный банк

- циан

- электрогенерация

- эталон

- Юнипро

- Яндекс