TradPhronesis

10$ и сложный процент

- 27 марта 2021, 08:06

- |

2010: $ 91,312

2000: $ 246,066

1990: $ 625,220

1980: $ 2,101,859

1970: $ 5,591,669

_________________________________________________

- комментировать

- ★3

- Комментарии ( 0 )

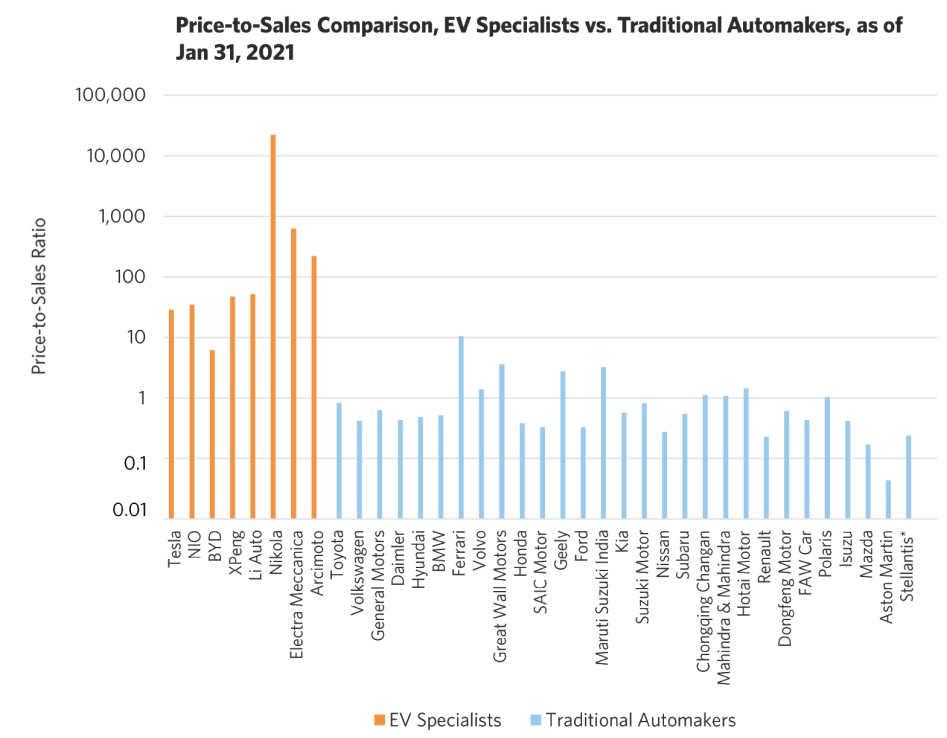

Инновации и спекуляции

- 22 марта 2021, 21:26

- |

Люди удивительно предсказуемы. Особенно когда речь идет об инвестициях. Модели нашего поведения не меняются.

Вспомним концепцию, которая была популяризирована Уорреном Баффетом, хотя и стала упоминаться еще с 1866 году: Три «I» (Innovators, Imitators, Idiots или Инноваторы, Подражатели, Идиоты). Сначала приходят те, кто видит то, что другие не видят. Потом приходят подражатели, которые видят, что делают инноваторы. Последними приходят «идиоты» в надежде разбогатеть, как это сделали до них инноваторы и может быть часть подражателей.

В 2008 году, выступая на шоу Чарли Роуза, ведущий спросил Уоррена Баффета: “Должны ли мудрые люди лучше разбираться в происходящем” во время инвестиционного бума? Баффет ответил:

Люди не становятся умнее в таких простых вещах, как жадность. Вы не можете спокойно наблюдать, как ваш сосед становится богаче. Вы знаете, что вы умнее, чем он. А он делает простые вещи и становится богаче. Очень скоро вы начнете делать то же самое.

( Читать дальше )

Стоимость 1000-и долларов, инвестированной 5 лет назад

- 21 марта 2021, 19:43

- |

Bitcoin: $139,498

Shopify: $39,977

AMD: $28,236

Etsy: $23,776

Nvidia: $15,153

Tesla: $13,740

PayPal: $6,043

Amazon: $5,551

Netflix: $5,068

Apple: $4,531

Microsoft: $4,214

Salesforce: $2,937

Google: $2,753

Facebook: $2,594

Телеграм канал: https://t.me/TradPhronesis

Немного статистики о дейтрейдинге

- 20 марта 2021, 11:16

- |

— В 2000 года менеджеры отделов внутридневных операций подтвердили на слушаниях в сенате США, что от 80% до 90% их клиентов теряли свои средства и/или уходили с рынка в течение шести месяцев после начала торговли.

— Большое исследование тайваньских дейтрейдеров в 2004 года показало, что более 80% теряли деньги, и только 0,03% стабильно зарабатывали.

— Более недавнее исследование 2017 года, проведенное исследователями из Университета Беркли и Пекинского университета, показало, что 75% дневной торговой активности приходится на трейдеров с отрицательным средним доходом.

— Исследование бразильских дейтрейдеров, проведенное в 2019 году, показало, что 97% всех индивидуальных трейдеров, которые продержались более 300 дней, теряли деньги. Только 1,1% заработали больше, чем текущая минимальная заработная плата в Бразилии, и только 0,5% заработали больше, чем текущая начальная зарплата банковского кассира.

Телеграм канал: https://t.me/TradPhronesis

_______________________________________________

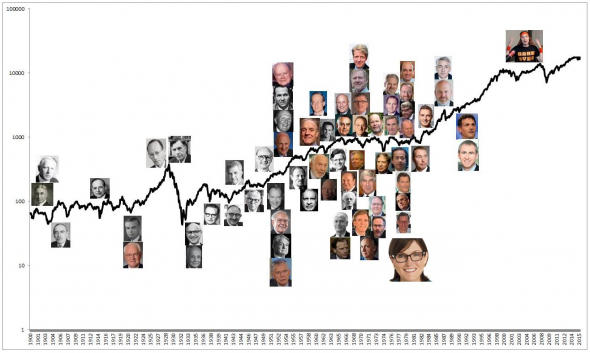

Лица истории инвестирования и трейдинга

- 17 марта 2021, 10:41

- |

Инвесторы, управляющие хедж-фондами, нобелевские лауреаты, экономисты и пионеры портфельного менеджмента. Некоторые из этих людей никогда не управляли деньгами, но оказали влияние на то, как мы думаем об инвестировании (Даниэль Канеман или Роберт Шиллер).

На приведенной ниже диаграмме лица изображены не по времени рождения, а по тому, когда эти люди начали свою карьеру.

Телеграм канал: https://t.me/TradPhronesis

__________________________________________

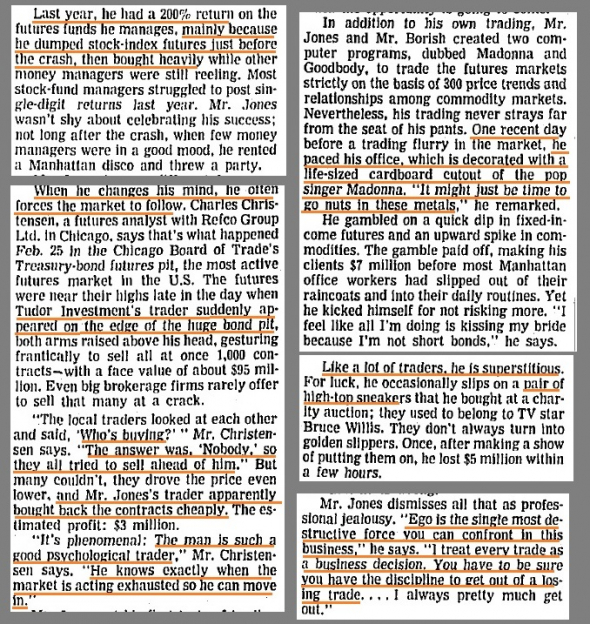

мудрости от Тюдора Джонса

- 16 марта 2021, 18:30

- |

«Эго — самая разрушительная сила, с которой вы можете столкнуться в этом бизнесе. Я отношусь к каждой сделке как к бизнес-решению. Вы должны быть уверены, что у вас есть дисциплина, чтобы выйти из убыточной сделки.” — Paul Tudor Jones (американский управляющий хедж-фондами. В 1980 году он основал свой хедж-фонд Tudor Investment Corporation.)

Телеграм канал: https://t.me/TradPhronesis

_______________________________________________________________

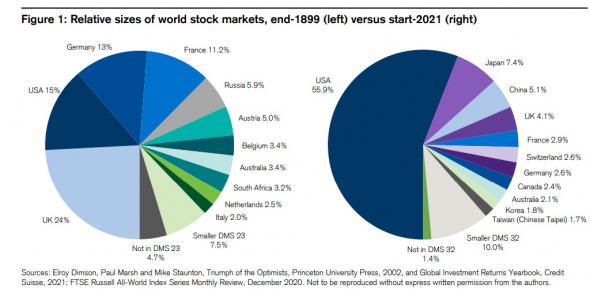

Доля капитализации рынка России: 6% в 1900 г. против 0,5% сегодня

- 16 марта 2021, 17:32

- |

Телеграм канал: https://t.me/TradPhronesis

Вехи биткоина

- 16 марта 2021, 16:08

- |

Mar 2021: $60,000

Feb 2021: $50,000

Feb 2021: $45,000

Jan 2021: $40,000

Jan 2021: $35,000

Jan 2021: $30,000

Dec 2020: $25,000

Dec 2020: $20,000

Dec 2017: $15,000

Nov 2017: $10,000

Oct 2017: $5,000

Nov 2013: $1,000

Apr 2013: $100

Jun 2011: $10

Feb 2011: $1

Телеграм канал: https://t.me/TradPhronesis

История БРАТЬЕВ ХАНТ

- 24 февраля 2021, 14:09

- |

Более подробно об истории и какие уроки можно из нее вынести: t.me/TradPhronesis/124

теги блога TradPhronesis

- AI

- Amazon

- Aramco

- berkshire hathaway

- bitcoin

- BofA

- BTC

- BYD

- commodity

- day trading

- debt

- ETF

- ethereum

- gamestop

- GDP

- Goldman Sachs

- halving

- history

- intel

- Nike

- nikkei индекс

- Nvidia

- OpenAI

- phronesis

- S&P500

- S&P500 фьючерс

- saudi arabian oil co (aramco)

- stoxx50

- taiwan semiconductor manufacturing company

- Tesla

- treasuries

- TSMC

- VIX

- volatility

- автомобили

- акции

- акции США

- альфа

- асимметрия

- Баффет

- Биткоин

- великолепная семерка

- говард маркс

- госдолг

- госдолг США

- далио

- деривативы

- Джим Саймонс

- доллар

- Доллар рубль

- доходность

- Европа

- ЕС

- золото

- инвестиции в недвижимость

- индикатор Баффета

- индия

- инфляция

- инфляция в России

- искусственный интеллект

- история

- Китай

- китайский фондовый рынок

- концентрация

- крипто

- криптовалюта

- криптовалюты

- линч

- Мандельброт

- мировая экономика

- Моррис Чанг

- недвижимость

- облигации

- опционы

- опционы SPY

- оценка

- питер линч

- прогноз

- прогнозы

- пузырь

- рецессия

- Рецессия в США

- рубль

- Рэй Далио

- Саудовская Аравия

- сорос

- ставка ФРС США

- статистика

- США

- тесла

- топ 10

- трейдинг

- Уоррен Баффетт

- форекс

- ФРС США

- экономика ЕС

- экономика США

- экономический дайджест

- электромобили

- Япония