trader7439

3 дня успешной продажи IBM против Уоррена Баффета, шорт FB и AAPL

- 07 мая 2015, 15:08

- |

Три дня подряд продаю IBM. Идея возникла после выступления Баффета на CNBC, где он говорил о покупки акций компании в свой портфель. После анализа графика акции, установил предположительное время где покупал Баффет, и определил цель $170. Подробно об этом здесь.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 19 )

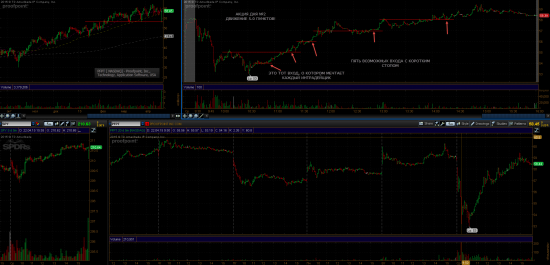

Шорт Facebook (FB). Продажа Фейсбук согласно идеи

- 06 мая 2015, 12:19

- |

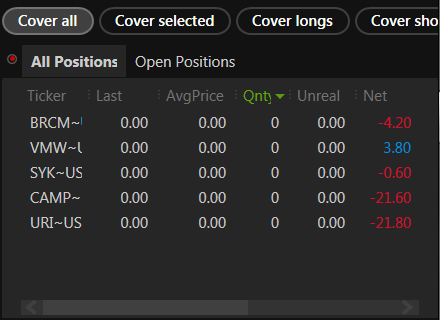

Следуя своей идеи, которую я изложил несколько дней назад, каждый день буду ждать точку входа на шорт Facebook (FB).

Два дня подряд уже получилось заработать на продаже фейсбука.

Крупные скриншоты в облаке

( Читать дальше )

У. Баффет "разрешил" всем немного зашортить IBM в студии CNBC

- 06 мая 2015, 12:08

- |

Позавчера перед торговой сессией Уоррен Баффет был в студии CNBC. Несколько раз тема заходила о его инвестициях и они повторяли, что Баффет купилакции IBM в свой портфель. Для меня это был сигнал!

Если честно, то неделю назад я собирался написать пост на тему вроде: «почему нельзя шортить акции IBM». Я действительно считаю, что акции этой компании в долгосрочном периоде вырастут, да и статистически количество дней роста будет больше количества дней падения. Одну из причин такого решения я приведу в конце поста.

Возвращаюсь к Баффету. Публичное выступление такой фигуры в студии CNBC говорило мне о том, что можно будет хорошо заработать продав так широго рекламируемые акции. Даже если это компания IBM! Скорее всего Баффет купил несколько дней(недель) назад и загнал цену вверх, и после вызванного толпой ажиотажа цена упадет, и он снова купит по низкой цене.

Где покупал Баффет и до какого уровня может упасть цена IBM

( Читать дальше )

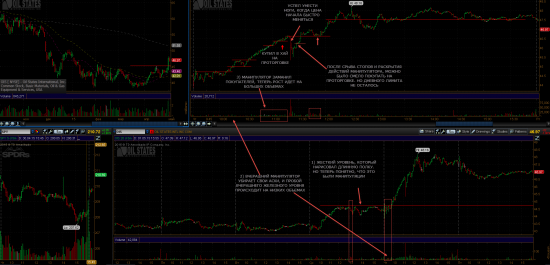

Манипуляции акцией OIS - Кукл есть, теорема доказана

- 04 мая 2015, 12:23

- |

Нефтяной сектор в основном грязные, поэтому профессионалы не советуют его торговать вообще. Но что делать, когда движение становится чистым и понятным — такое я встречал в нефтяных акциях много раз. Остается войти в рынок, и вот что из этого может выйти.

На этот раз я успел унести ноги, и кукл меня не сильно покромсал. При неожиданном резком изменении цены, которое не соответствовало общему ритму в этот день, я немедленно закрыл позицию. После цена обвалилась.

График в 100% масштабе можно посмотреть в облаке(там есть и другие, найдите его)

( Читать дальше )

Фиаско Твиттера

- 29 апреля 2015, 14:59

- |

Акция дня TWTR - она сначала упала на 6% после утечки данных отчета о прибыли из аналитической компании Selerity.

После выхода отчета и гайденса акция вообще обвалилась и ее захолтали на 20 минут. На возобновлении торгов она уже падала на 22% и закрылась на -18%, ФИНИШ.

Прибыль на акцию выше ожиданий, но аналитики компании ошиблись с прогнозом прибыли за первый квартал: $436 млн против ожидаемых $456 млн; и к тому же понизили прогноз в гайденсе на 2 квартал: вместо ранее ожидаемых $538.1 млн дохода, они планируют прибыль в $470-485 млн; прогноз EBITDA понизили со $122.5 млн до $97-102 млн.

За полный год прогноз прибыли уменьшен с $2.32-2.35 млрд до $2.17-2.27 млрд; EBITDA с $550-575 млн до $510-535 млн.

( Читать дальше )

Найден ГРААЛЬ. Торговля Активными акциями (Stocks in Play)

- 28 апреля 2015, 09:12

- |

Нашел Грааль, а именно, торговлю Активными акциями (Stocks in Play), анализ нескольких десятков сделок в два мегаотчетных дня показал наличие подавляющего большинства положительных сделок. Осталось перевести этот результат на реальную торговлю.

Два отчетных дня были невообразимо насыщены — каждый день в вочлисте около 120 акций, из них несколько десятков с предыдущих торговых дней. Результаты торговли в эти дни подтолкнули меня написать о ПРЕИМУЩЕСТВАХ торговли Активными Акциями (Stocks in Play) и выборе таких акций.

В чт проводил сделки «на бумаге» — отмечал входы в thinkorswim. После анализа получилось 77% положительных — напишу пост об этом позже.

Удивившись такому результату, решил проверить свои торговые правила в пт — совершал сделки в демо Авроре, входил по 30 акций. Привожу анализ.

Разбор всех положительных сделок

( Читать дальше )

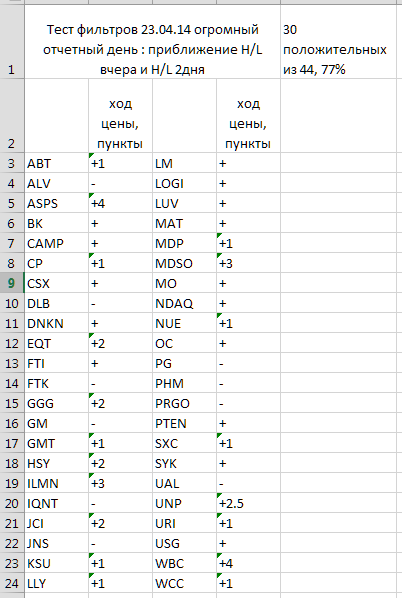

Тест-сделки с Активным акциями (Stocks in Play) 23 апреля

- 27 апреля 2015, 15:17

- |

Постепенно подбираюсь к желанному ГРААЛЮ. Вычисляю статистику своих торговых правил, торгуя Активными акциями.

В четверг 23 апреля проводил сделки «на бумаге» — отмечал входы в thinkorswim. В вочлисте было около 120 бумаг, каждая из которых могла стать Активной акцией (Stocks in Play). В основном это были отчетные, но и несколько десятков осталось с прошлой торговой сессии.

Как только получал сигнал, я дожидался точки входа и отмечал стрелкой момент потенциального входа. После провел анализ, 30 из 44 демо сделок были положительны, т.е. 77%. Вроде бы все в порядке, но самое сложное впереди — перевести эти показатели на реальную торговлю.

Анализ сделок 23 апреля — скриншоты

На следующий день 24 апреля, я таким же образом совершал сделки в демо Авроре. Также напишу об этом пост с анализом

( Читать дальше )

Активные акции (Stocks in Play)

- 27 апреля 2015, 11:48

- |

Здесь я публикую начало, чтобы стала понятной тема.

Активные акции (Stock`s in play) — акции, цена которых изменяется более чем на три пункта за торговую сессию, имеет повышенный объем и ликвидность. В основном это бумаги, по которым вышли новости или отчеты о прибылях.

Почему необходимо торговать Активные акции

Эффективность торгового дня зависит от отношения возможных убытков к возможной прибыли (величина стоп-заявки/тэйк профит). Поэтому трейдеру необходимо иметь в списке акций на день те, цена которых изменяется более трех пунктов за торговую сессию. Работа краткосрочных внутридневных трейдеров заключается в поиске бумаг, цена которых активно изменяется. Активные акции лучше всего подходят для торговли, поэтому для внутредневного трейдера так важно проводить отбор бумаг перед торговой сессией.

Можно сказать, что 50% успеха зависит именно от выбора торговых инструментов, которому нужно уделять примерно 3 часа ежедневно (в период Earning season). «Вы хороши настолько, насколько хороши акции, которыми торгуете».

( Читать дальше )

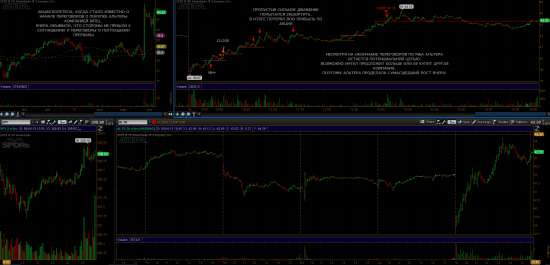

Лучшие акции 22 апреля, точки входа и причины движения

- 24 апреля 2015, 15:23

- |

Анализ лучших акций за 22 апреля, поиск точек входа, новостные причины движений. Интересно трейдерам NYSE и тем, у кого сложности с точкой входа.

Заработать 20000 $ на finDerby. Минусовой день засчитываю себе в ПЛЮС

- 23 апреля 2015, 12:55

- |

Могу засчитать себе в плюс отрицательный день потому, что:

1. Терпеливо дождался отличных входов во все выбранные акции

2. Вышел из акции, которая оказалась самой слабой

3. Две выбранные акции прошли по 3 пункта в моем направлении

Совершил лишь одну ошибку, которая свела все сделанное на нет — зашел в четвертую одновременно акцию. Корекция по ней и заставила закрыть все позиции. Но потом она тоже пошла в нужном направлении. Не хватило всего 15 долларов лимита — такая мелоч для отчетного дня, с учетом потенциального профита.

Скриншоты с анализом сделок 22 апреля

ЭТО БЫЛ МЕГА ДЕНЬ! Для примера привожу акции дня, у которых были невероятные движения. При этом вспоминается ALTR, которая совсем недавно также круто торговалась.

Большие скриншоты

теги блога trader7439

- 20000 долларов

- 20000 долларов в управление

- 50 рублей

- AAPL

- Apple

- ask

- FB

- finDerby

- forts

- Heinz

- IBM

- KaloBios

- kbio

- Kraft Foods

- M&A

- NASDAQ

- nyse

- Research

- risk reward

- si

- stocks in play

- TWTR

- USA

- UT Challenge NYSE

- Valeant Pharmaceuticals

- VRX

- Активные акци

- Активные акции

- акции

- Акции в игре

- анализ сделок

- арест

- банкротство

- Билл Акерман

- Билл Акман

- ВУЗ

- вход в сделку

- Выбор активных акций

- высшее образование

- грааль

- доллар

- Доллар рубль

- дэйтрейдер

- дэйтрейдинг

- ежедневный анализ сделок

- импортозамещение

- Индекс S&P 500

- как усредняются управляющие хэдж фондом

- кукл

- кукловод

- лучшие акции nyse

- лучший риск реворд

- манипулятор

- Мартин Шкрели

- молодой мошенник

- неудачник

- нефть

- новости

- обзор рынка

- объем

- опрос

- отбор акций NYSE

- Отбор акций в игре

- оффтоп

- подготовка к Challenge

- подготовка к UT Challenge NYSE

- потеря

- проптрейдинг

- публичная торговля

- резкий рост

- рубль

- сделка

- сделки

- си

- слив

- слияние и поглощение

- слияния и поглощения

- спайки

- талантливый управляющий хэдж фондом

- техничное движение

- техничные акции

- торговля nyse

- Торговля в день отчетов

- торговля на NYSE

- торговля от уровней

- Торговые идеи NYSE

- торговый сигнал

- трейдер

- удвоение

- Уоррен Баффет

- уровни

- усреднение

- фортс

- хедж-фонд

- хиллари клинтон

- хэдж фонд

- черная пятница

- черный понедельник