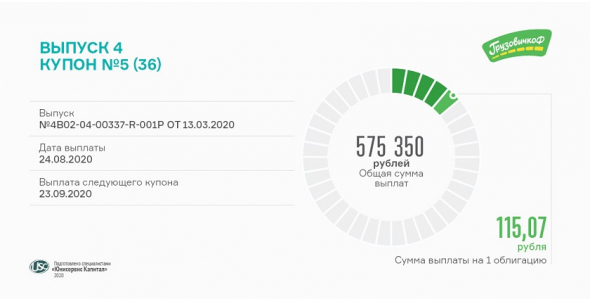

Блог компании Юнисервис Капитал |«Грузовичкоф» выплатит сегодня 5 купон по 4 выпуску

- 24 августа 2020, 14:18

- |

Ставка купонного дохода по данному выпуску установлена на уровне 14% годовых, в денежном выражении это обеспечивает выплату инвесторам по 115,07 руб. за одну бумагу ежемесячно. Номинальная стоимость каждой бумаги серии БО-П04 (ISIN код: RU000A101K30) — 10 тысяч рублей.

По итогам второго квартала 2020 года оборот компаний, работающих под брендом «Грузовичкоф», составил 1642 млн руб., а автопарк увеличился до 4114 автомобилей, также в августе 2020 г. количество городов присутствия сервиса выросло до 33.

Сервис «Грузовичкоф» успешно прошел период коронакризиса, несмотря на падение оборотов в апреле-мае: оптимизировал выплаты водителям и сумел сохранить положительную прибыль по итогам 6 месяцев. Для сохранения темпов развития компания разработала гибкую ценовую политику для клиентов и мотивационную программу для водителей.

Общая стоимость активов сервиса «Грузовичкоф» составляет более 2,5 млрд руб., что полностью покрывает финансовый долг — 140 млн руб. и лизинговые обязательства — 146 млн руб.

- комментировать

- Комментарии ( 0 )

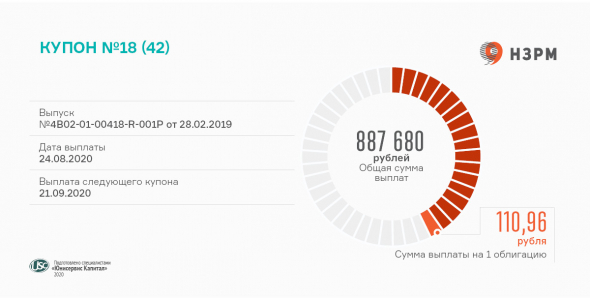

Блог компании Юнисервис Капитал |Состоялась выплата 18 купона по облигациям ООО «НЗРМ»

- 24 августа 2020, 13:49

- |

Купонную выплату, пришедшуюся на нерабочую субботу, традиционно перенесли на ближайший по календарю понедельник.

Размещение выпуска серии БО-П01 (ISIN код: RU000A1004Z9) состоялось в марте 2019-го сроком на 3,5 года. Доход инвесторов начисляется ежемесячно по ставке 13,5% годовых, что в денежном эквиваленте составляет 887 680 руб. за весь выпуск объемом 80 млн руб. или 110,96 руб. за одну бумагу номинальной стоимостью 10 тысяч руб.

Бонды «НЗРМ» пользуются популярностью у инвесторов. После массового падения котировок из-за пандемии, бумаги этой компании одними из первых преодолели отметку в 100% от номинальной стоимости.

В июле облигации Новосибирского завода резки металла сформировали оборот порядка 2,4 млн руб., что на 0,9 млн меньше, чем в июне, но, при этом их средневзвешенная цена продолжает расти (+0,18 п.п.) и уже достигла значения 104,5% от номинала.

( Читать дальше )

Блог компании Юнисервис Капитал |10 купон по 2 облигационному выпуску ТК «Нафтатранс плюс» выплачен сегодня

- 18 августа 2020, 13:55

- |

В этом купонном периоде доход инвесторов начисляется по ставке 13% годовых и составляет 2 671 250 руб. за весь выпуск или 106,85 руб. за одну бумагу номинальной стоимостью 10 тысяч рублей.

Напоминаем, что по выпуску серии БО-02 (ISIN код: RU000A100YD8) объемом 250 млн руб. со сроком обращения 5 лет установлен плавающий купон, который рассчитывается с учетом ставки ЦБ (но не менее 13% и не более 15%). По условиям эмиссии компания устанавливает размер купонного дохода ежемесячно, за 7 рабочих дней до начала следующего периода.

В июле 2-й выпуск ООО ТК «Нафтатранс плюс» стал чемпионом среди наших эмитентов по сформированному объему торгов. Общая сумма сделок с участием бондов данной серии составила 47,48 млн руб., что на 9,86 млн больше, чем в июне. Средневзвешенная цена напротив, опустилась на 0,01 п.п., до близких к номиналу 99,69%.

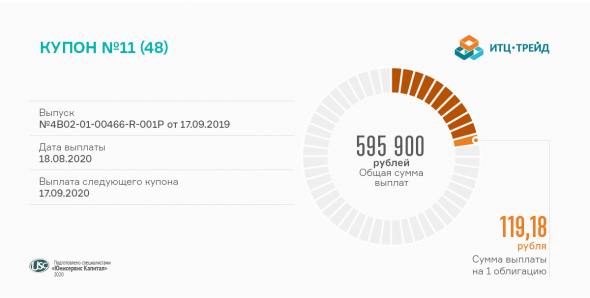

Блог компании Юнисервис Капитал |«ИТЦ-Трейд» рассчитался с инвесторами за 11 купонный период

- 18 августа 2020, 13:25

- |

Общая сумма купонной выплаты, перечисленной в НРД, составляет 595 900 руб. (по 119,18 руб. на одну бумагу номиналом 10 000). Ставка купона зафиксирована на уровне 14,5% годовых на весь период обращения облигационного займа.

Дебют ООО «ИТЦ-Трейд» как эмитента состоялся в сентябре 2019 года, когда компания разместила на Московской бирже облигационный выпуск серии БО-П01 (ISIN код: RU000A100UP0) объемом 50 миллионов со сроком обращения 4 года и ежемесячной выплатой купона.

17 сентября текущего года состоится первая плановая оферта по типу call-опциона, в рамках которой эмитент сможет досрочно выкупить у держателей свои облигации по цене номинала. Всего на весь период обращения бумаг запланировано 3 таких оферты. Они будут проводится ежегодно, в сентябре.

Несмотря на вероятность досрочного погашения бондов эмитентом, их котировки в июле уверенно росли. Средневзвешенная цена за месяц прибавила 0,63 пункта и составила 103,14% от номинальной стоимости облигаций, а общий объем торгов зафиксирован на уровне 3,5 млн руб., что на 1,15 млн больше, чем месяцем ранее.

Блог компании Юнисервис Капитал |Kuzina открывает новую кондитерскую в столице

- 14 августа 2020, 13:50

- |

В Москве открывается 12-е заведение сети Kuzina.

Сегодня, 14 августа, в 17:00 состоится торжественное открытие с вкусными подарками, приятными акциями, и, конечно же, с традиционным перерезанием красной ленточки, яркими фото, фирменным праздничным тортом и отличным настроением!

В меню Kuzina гостей ждут: ароматный кофе и напитки, фирменные десерты, свежая выпечка, и большой ассортимент тортов собственного производства.

Новая кондитерская располагается по адресу: ул. Тверская, 18 к1, в доме, известном, как здание газеты «Известия». Редакция располагалась здесь на протяжении 84 лет, но на фасаде по-прежнему висит надпись «Известия ЦИК СССР и ВЦИК». Дом является объектом культурного наследия.

Кондитерская на Тверской позволила расширить в Москве зону доставки продукции, заказанной через интернет-магазин kuzina.ru — эклеров, пончиков, пирожных, батончиков, печенья, орехов, кофе-боксов и т.д.

( Читать дальше )

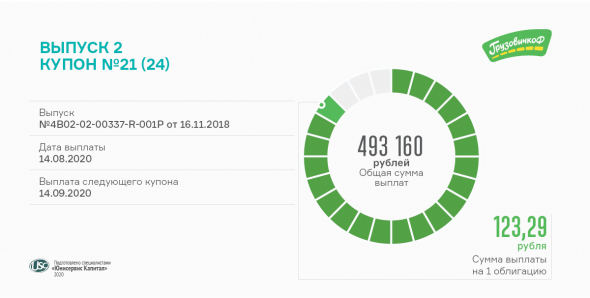

Блог компании Юнисервис Капитал |«Грузовичкоф» выплатит сегодня 21 купон по 2 выпуску облигаций

- 14 августа 2020, 13:40

- |

Начисление купонного дохода по бондам серии БО-П02 (ISIN код: RU000A0ZZV03) производится по фиксированной ставке 15% годовых, что составляет 123,29 руб. за одну бумагу номиналом 10 тысяч руб. и 493 160 руб. за весь выпуск объемом 40 млн руб.

Данный облигационный заем компания разместила на Московской бирже 23.11.2018. Он рассчитан на 2 года и будет погашен уже в этом ноябре. Напомним, что у эмитента есть еще два выпуска на общую сумму 100 млн руб., с датами погашения в июне 2022 г. и марте 2023 г.

Во время июльских торгов облигации этой эмиссии набрали объем порядка 4 млн руб., что почти на 1,1 млн больше, чем в предыдущем месяце. Из-за скорого погашения бумаг средневзвешенная цена на них снизилась на 1,43 пункта —зафиксированное значение составило 102,63% от номинала.

В августе «Грузовичкоф» объявил о

( Читать дальше )

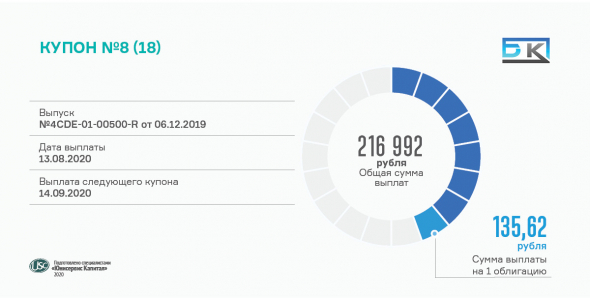

Блог компании Юнисервис Капитал |Восьмой купон по коммерческим облигациям выплачен ООО «БК» 13 августа

- 14 августа 2020, 09:26

- |

Ежемесячно в счет уплаты купона ООО «БК» перечисляет в НРД 216 992 рубля. На одну бумагу номинальной стоимостью 10 тысяч приходится 135,62 рубля. Ставка купона составляет 16,5% годовых вплоть до погашения займа.

Коммерческие облигации ООО «БК» серии КО-01 (ISIN код: RU000A1016T6) поступили в обращение в декабре 2019 года. Облигационный заем рассчитан на 1,5 года. Объем эмиссии составил 16 млн рублей.

Отметим, что во время режима самоизоляции завод продолжил работу в обычном режиме, более того, выросли продажи целого ряда производимой продукции, в частности пластиковых крышечек формата Flip-Top, соусников и строительных товаров.

Летом состоялся запуск нового цеха, для которого приобреталось оборудование на привлеченные инвестиции и в котором организовано производство одноразовых столовых приборов.

Напомним, что облигации ООО «БК» доступны частным инвесторам для покупки через систему boomerang.

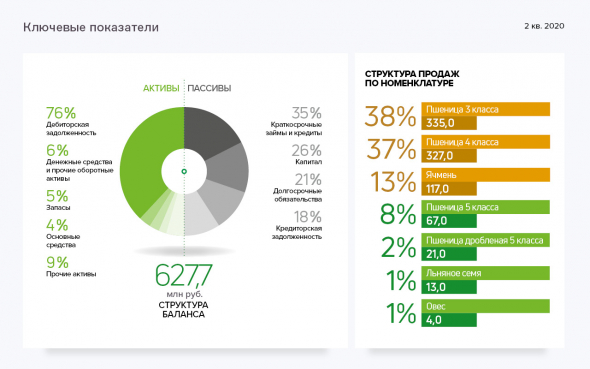

Блог компании Юнисервис Капитал |Аналитика по результатам работы АО «Новосибирскхлебопродукт» во II квартале 2020 г.

- 13 августа 2020, 12:10

- |

Компания осуществляет деятельность в сфере агротрейдинга, поставляя зерновые и масличные культуры, горох, кешью и кедровый орех по всей России и за рубеж. До 2019 года АО «Новосибирскхлебопродукт» развивалось на собственный капитал. На фоне роста объемов продаж и экспорта, расширения ассортиментной линейки, финансовый долг вырос к середине 2020 г. до 347 млн руб. Чуть более половины этой суммы занимает банковский кредит. В этом году компания приняла решение выйти на облигационный рынок. Анализируем финансовые показатели нового эмитента биржевых облигаций.

Ключевые тезисы:

- Порядка 50% продаж АО «Новосибирскхлебопродукт» во II квартале 2020 года занимает экспорт. На постоянной основе компания поставляет продукцию в Китай, Турцию и Монголию.

- Объем выручки за первое полугодие 2020 г. составил 1,4 млрд руб. Валовая рентабельность — 17,6%, рентабельность по чистой прибыли — 3,6%, рентабельность по EBIT — 4,9%, что является довольно высокими результатами в разрезе отрасли.

- По состоянию на 30.06.2020 собственный капитал компании, сформированный за счет нераспределенной прибыли, достиг суммы в 164,4 млн руб., что превышает 25% от общего объема активов. При этом внешний финансовый долг составляет не более 35% от валюты баланса.

- В апреле-июне 2020 г. оборачиваемость запасов составляла порядка 4-х дней, оборачиваемость дебиторской и кредиторской задолженности — 65 и 15 дней соответственно.

- Агропромышленный трейдинг имеет ярко выраженную сезонность. В летний период реализуются товарные запасы, а дебиторская задолженность возрастает за счет авансовых платежей в пользу сельхозпроизводителей.

( Читать дальше )

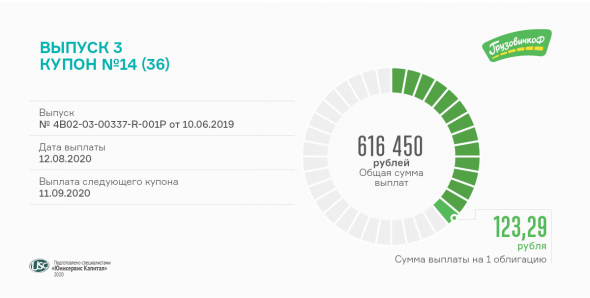

Блог компании Юнисервис Капитал |Начислен доход по 14 купону 3 выпуска сервиса «Грузовичкоф»

- 12 августа 2020, 13:28

- |

Ставка купонного дохода по данной эмиссии установлена на уровне 15% годовых, что обеспечивает инвесторам ежемесячную выплату по 123,29 рубля за одну бумагу номинальной стоимостью 10 тысяч рублей.

На обслуживание всего выпуска серии БО-П03 (ISIN код: RU000A100FY3) объемом 50 млн рублей компания ежемесячно перечисляет в НРД свыше 600 тысяч рублей. Облигационный заем рассчитан на 3 года, однако, по условиям эмиссии, компания сможет досрочно погасить облигации во время безотзывной оферты в июне 2021 г.

На вторичных биржевых торгах в июле было продано в общей сложности 478 облигаций мувингового сервиса «Грузовичкоф» серии БО-П03 на общую сумму 4 968 490 рублей. Это на 1,17 млн рублей меньше, чем в предыдущем месяце. Средневзвешенная цена опустилась на 0,48 пункта и приняла значение 104,25% от первоначальной стоимости бондов.

Блог компании Юнисервис Капитал |Итоги размещения 2 выпуска биржевых облигаций ООО «ПЮДМ»

- 12 августа 2020, 13:13

- |

Размещение состоялось вчера, 11 августа. Частные инвесторы с большим интересом отнеслись к новой эмиссии «Первого ювелирного — драгоценные металлы».

Всего было зафиксировано 238 заявок на покупку облигаций. Самая крупная из них — на 13,02 млн рублей. Средний объем заявки составил 504 202 рубля.

Параметры эмиссии: серия БО-П02 (ISIN код: RU000A1020K7), объем — 120 млн рублей, все бумаги выпущены номиналом 10 тысяч рублей с пятилетним сроком обращения. На первые два года установлена фиксированная ставка купона в размере 14% годовых. Доход инвесторам будет выплачиваться ежемесячно.

Привлеченные инвестиции компания направит на увеличение объемов закупки лома драгоценных металлов по контрактам у федеральных сетей ломбардов с целью их дальнейшей переработки.

Напомним, что у «ПЮДМ» есть еще один облигационный выпуск, который поступил в обращение в мае 2018 г.-апреле 2019 г. сроком на 5 лет с текущей купонной ставкой 15% годовых. Эмиссия первой серии облигаций позволила «Первому ювелирному» привлечь 116,4 млн рублей частных инвестиций. Получив дополнительное финансирование, компания за 2 года нарастила ежемесячный торговый оборот в 3 раза (с 200 до 600 млн рублей), увеличила объем выручки до 1,14 млрд рублей в первом полугодии 2020 г., чистую прибыль — до 30 млн рублей.

Собственный капитал ООО «ПЮДМ» по состоянию на 01.07.2020 оценивается в 145,5 млн руб., а долговые обязательства в полной мере покрываются высоколиквидными активами.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс