Андрей Верников

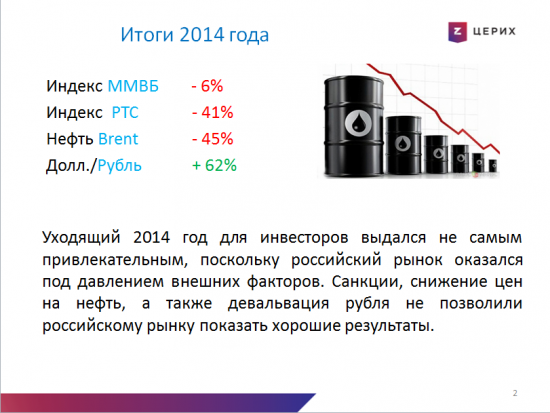

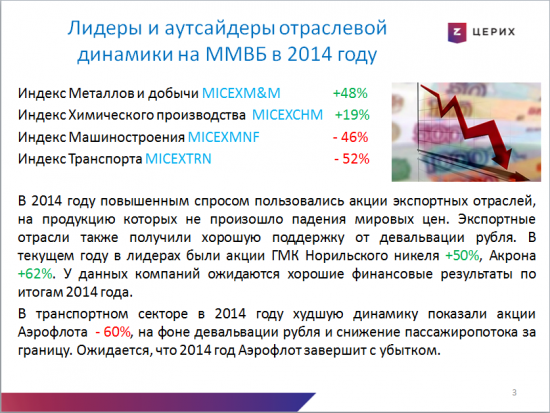

Итоги 2014 года, прогноз и рекомендации на 2015 год

- 30 декабря 2014, 12:34

- |

- комментировать

- ★8

- Комментарии ( 11 )

Никто не хотел рисковать

- 30 декабря 2014, 08:42

- |

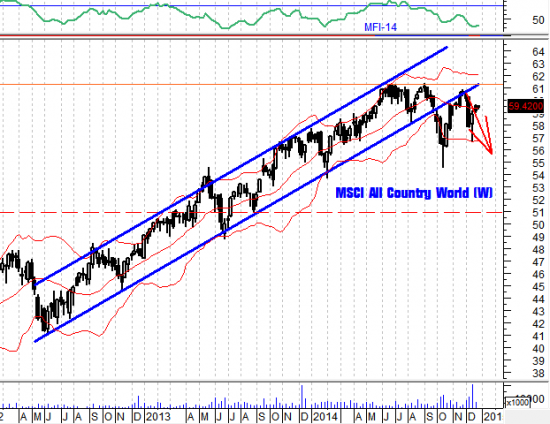

Снижение российского индекса MSCI Russia Capped (ERUS) вчера составило 9,55%. Большинство среднесрочных инвесторов осознают, что первое полугодие следующего года будет непростым, и не хотят рисковать. Тут можно провести параллель с пассажирской авиацией. Летчик видит на экране радара грозовые облака, в которых прячутся мощные восходящие и нисходящие потоки, и старается их обойти. Никто не хочет рисковать. Если бы цены на нефть (Brent) закрывали год выше уровня 60 долларов, то нашлись бы инвесторы которые «пошли бы на грозу». Но цена на нефть почти упала до пятилетнего минимума. В Ливии террористы в конце прошлой неделе подожгли нефтяные терминалы, но этот не тот фактор, который может поддерживать цены на нефть на высоких уровнях. Если бы вышел прогноз от авторитетной организации (МЭА или ОПЕК) о повышении спроса не нефть в следующем году, то «нефтебыки» воспаряли бы духом, но прогнозы от этих организаций в последнее время не обнадеживают.

( Читать дальше )

Новогодняя инвестокрошка от Андрея Верникова

- 29 декабря 2014, 11:38

- |

Мызыка: Дарья Давыдова (Певица Порева)

«Быки» чувствуют себя неуверенно

- 25 декабря 2014, 08:53

- |

По итогам вчерашнего дня индекс ММВБ прибавил в весе 0,23%. «Быки» чувствуют себя неуверенно. Новогоднее ралли было в ноябре, те из них кто купил акции при пробитии индексом ММВБ наверх трехгодововой консолидации, были наказаны. Сейчас время зализывать раны, и смотреть в какую сторону выйдет цена на нефть из треугольника консолидации на часовых графиках. В конце года акции будут торговаться на тонких объемах – возможны резкие движения и если не угадать в какую сторону выйдет нефть из треугольника можно «влететь в историю».

Купить акцию можно за доли секунды, но дальше ты берешь на себя санкционные проблемы, проблемы снижения цен на сырье, проблемы снижающихся рейтингов. Международное рейтинговое агентство Standard & Poor's поставило рейтинг российских государственных облигаций на пересмотр с возможностью понижения, а снижение рейтинговых еще на одну ступень будет означать мусорный рейтинг. На этой же неделе агентство Moody's объявило о том что может понизить рейтинг 45 российских компаний, не относящихся к финансовому сектору. Мне видится ситуация в следующем свете – в связи с падением нефтяных цен страна потеряла 140 миллиардов годовой экспортной выручки. Газпром снизил экспорт в Европу за год на 25%. Из-за привязки цен на газ к нефтяным ценам в контрактах с лагом шесть-девять месяцев, финансовые показатели Газпрома скоро существенно ухудшаться.

( Читать дальше )

Если летом цены на нефть взлетят до 200 долларов, мы будем кусать локти

- 24 декабря 2014, 08:50

- |

Вчерашние торги на фондовом рынке прошли под знаком снижения котировок акций. Я вижу аргументы для инвестирования в акции на срок три года или пять лет и не вижу аргументов для инвестирования на срок три – шесть месяцев.

Даже если бы экономика России сейчас находилась в прекрасном состоянии, экономика ее торговых партеров сейчас испытывает проблемы. В Китае продолжается замедление роста – большинство аналитиков считает, что рост экономики в следующем году будет на уровне 6%. Проблема теневого банковского сектора далека от разрешения. В Европе существует угроза дефляции, темпы роста экономики близки к нулевым, а полномасштабное количественное смягчение пока не запущено. Кстати, успех его не гарантирован – экономика Японии, не смотря на продолжающееся количественное смягчение, показывает отрицательные темпы роста.

Низкие цены на сырьевые товары так же не способствуют покупкам российских активов. Конечно, если сбудутся прогнозы британского аналитика Брэдли и уже летом цены на нефть взлетят до 200 долларов, мы будем кусать локти, что не покупали в декабре российские акции. Но сейчас такой сценарий кажется маловероятным.

( Читать дальше )

Что делать?

- 23 декабря 2014, 17:59

- |

Что делать?

«Если сбился с пути, если тьма впереди, если в злую попал западню»

Грядут события, которые заставят правительство принимать быстрые решения

- 23 декабря 2014, 08:30

- |

Вчера индекс РТС показал положительную динамику (+5,59%). В начале прошлой недели мы рекомендовали покупать фьючерс на индекс РТС на снижении — коррекционный отскок нефтяных цен удобнее реализовать именно через него, а не через индекс ММВБ. В конце прошлой неделе стали закрывать эту позицию в модельном портфеле и вчера продали последнюю ее часть. Настроение западных инвесторов по отношению к нашему рынку остается негативным – вчера видел обзор одного западного банка, который был озаглавлен так: «Главная идея 2015 года – покупаем активы Индии, продаем активы России». Западные аналитики ждут снижения международных резервов, которое пока не имеет последствий для суверенных рейтингов РФ, но кто знает насколько затянется режим противостояния с Западом? На внутренних ресурсах, в режиме зажатия денежной ликвидности, фондовый рынок пока не сможет показать устойчивый рост. Если индекс РТС снова начнет снижаться, то мы снова начнем покупать фьючерс на него в модельный портфель, но это будут спекуляции, а не инвестиции. Цены на нефть не смогли пробить вниз техническую поддержку 58,5-60 долларов и этим надо пользоваться. Геополитическая ситуация перед новым раундом мирных переговоров с участием России, Украины и Организации по безопасности и сотрудничеству в Европе в Минске 24 и 26 декабря улучшилась и эти надо также пользоваться. Если смотреть на политические карты более мелкого масштаб, то них минская встреча не видна. Зато хорошо видно, что такой негативной геополитической ситуации как сейчас, не было со времен падения берлинской стены. Не уверен, что это лучшее время для среднесрочных инвесторов.

( Читать дальше )

Перспективы IT сектора, новые разработки

- 22 декабря 2014, 12:56

- |

теги блога Андрей Верников

- акции

- акции Сбербанка

- Александр Баулин

- Александр Герчик

- Александр Горчаков

- Александр Кузьмин

- Александр Разуваев

- Алексей Бачеров

- Алексей Труняев

- аналитика

- АНАЛИТИКИ

- Андрей Верников

- Андрей Мурманск

- Андрей Сапунов

- Артем Тузов

- Аэрофлот

- биржа

- биржевые быки

- биржевые медведи

- биткоин

- быки

- Валентин Катасонов

- Василий Олейник

- Верников

- Видео Андрея Верникова

- Владимир Левченко

- Владимир Путин

- Газпром

- Греция

- Дмитрий Адамидов

- Дмитрий Александров

- Дмитрий Тихонов

- доллар

- Доллар рубль

- Дональд Трамп

- дроздов

- Евгений Коган

- ЕЦБ

- золото

- Илья Коровин

- инвестиции

- инвестиции в недвижимость

- инвестор

- инвесторы

- Индекс ММВБ

- индекс ММВБ

- индекс Мосбиржи

- индекс РТС

- инфляция

- Китай

- кризис

- криптовалюта

- курс рубля

- Лукойл

- ЛЧИ

- Майя Зотова

- Максим Орловский

- медведи

- Мосбиржа

- Московская Биржа

- нефть

- Норильский Никель

- облигации

- обучение трейдингу

- опек+

- опционы

- ОФЗ

- Павел Жуковский

- прогноз по доллару

- прогнозы

- РБК-ТВ

- Роман Андреев

- Роман Ермаков

- Роснефть

- рубль

- рынок США

- санкции

- Сбербанк

- Сергей Дроздов

- Сергей Салтыков

- Сергей Хестанов

- Сирия

- США

- Тимофей Мартынов

- торговые сигналы

- Трамп

- трейдеры

- трейдинг

- Украина

- Финам

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок сша

- форекс

- ФРС

- ЦБ

- цены на нефть

- Церих

- экономика