Блог им. Vladimiro |Шансы на то, что конфликт продолжится в 2026 году малы

- 24 февраля 2025, 16:28

- |

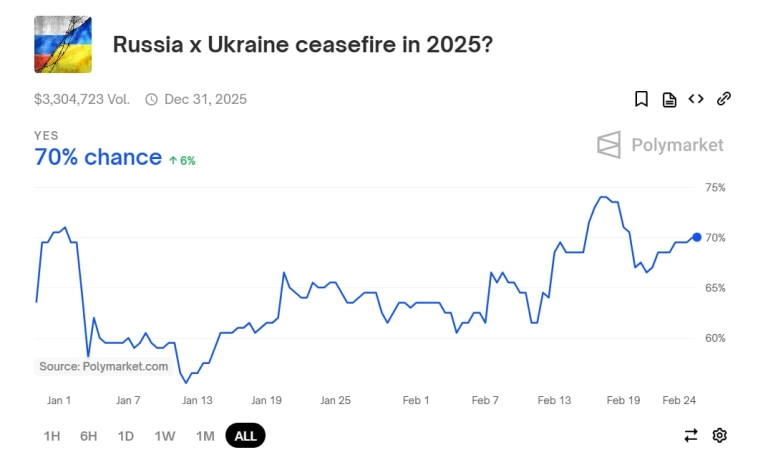

Смотря на это ралли в украинских акциях и данные Polymarket, шансы на то, что конфликт продолжится в 2026 году, невелики.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Блог им. Vladimiro |Ждем роста акций после инаугурации Трампа?📈

- 19 января 2025, 12:22

- |

После инаугурации Трампа 20 января 2017 года акции (индекс МосБиржи) выросли на 5%, после чего падение составило почти 20%. Это существенно. Тогда все думали, что Трамп снимет ряд санкций. Если бы сейчас ситуация в точности повторилась, то был бы рост до 3100, после которого мы бы снова коснулись минимума по рынку. В целом повторение этого паттерна выглядит весьма сомнительным. Однако, думаю, какую-то коррекцию мы так или иначе увидим в ближайшее время, но не в таком масштабе. Рынок движется страхом и жадностью. Стоит ли сокращать позиции из-за локальной перекупленности, зависит от стратегии. Возможно, ещё немного сокращу позиции на росте, но не кардинально.

Продолжает расти и индекс украинских компаний, начиная с победы Трампа, хотя объёмы здесь достаточно скромные.

( Читать дальше )

Блог им. Vladimiro |Какой будет индекс МосБиржи по мнению брокеров в 2025г.?

- 03 декабря 2024, 19:20

- |

Начал читать стратегии на 2025 г. от брокеров.

Теперь мы знаем, каким индекс будетна конец 2025 года по версии Атона: 3300-3500 пунктов. Обычно все брокеры бъют в одно место. Вот он, рыночный консенсус.

💎 На картинке выше – потенциал роста акций на 2025 год и фавориты.

Взгляд на рынок по версии Атона: сжатая пружина

👉 Очень низкая стоимость российских акций по финансовым мультипликаторам по сравнению со средним историческим уровнем.

👉 Ожидания инвесторов, что ЦБ в следующем году закончит процесс повышения ключевой ставки, и начнется тренд ее постепенного снижения.

👉 Приток денежных средств с депозитов и фондов денежного рынка в акции.

👉 Рост капитализации фондового рынка относительно ВВП, в том числе за счет выхода новых компаний на рынок.

👉 Снижение геополитических рисков.

👉 Анализ исторических данных индекса Мосбиржи за последние 20 лет (с 2004 года) показывает, что за этот период не было ни одного периода, когда фондовый рынок снижался два года подряд. Всегда за годом падения следовал год, когда он показывал положительную динамику.

( Читать дальше )

Блог им. Vladimiro |Как там прогнозы брокеров на 2024 год? Все сбылось?

- 25 ноября 2024, 18:48

- |

👉 Все прогнозы мимо.

Удивительно, как каждый год брокеры могут ошибаться и делать это более чем в 50% случаев.

Прогнозы прошлого года тоже мимо. Напомню, закрытие 2023 года – 3100 по Индексу МосБиржи.

( Читать дальше )

Блог им. Vladimiro |Без снижения RGBI падение рынка не будет?

- 17 ноября 2024, 14:09

- |

Основная гипотеза по рынку. Фактор снижения акций — повышение ставки ЦБ. Исходя из этого, на текущий момент лучшим индикатором для акций является более умный рынок облигаций. Сейчас RGBI закрепился выше 100. Думаю, если мы не пойдем снова вниз ниже 100, то серьезного падения индекса МосБиржи ждать не придется.

За месяц доходность дальнего конца осталась на том же уровне, доходность ближнего выросла.

( Читать дальше )

Блог им. Vladimiro |Важен ли рост ставки ЦБ, если уйдут геополитические риски?

- 21 октября 2024, 16:30

- |

Хорошая картинка с Аленки. Как раз эта ситуация у меня на уме последние недели. Хай индекс МосБиржи ~4200 при долларе в 71 руб. Если СВО завершится в течение года, переоценка может быть до схожих цифр, а это +50%. Уж чего бы я точно не стал делать в текущей ситуации, так это сидеть «на всю котлету» в фондах ликвидности.

➡️Думаю, проблематично индексу сильно сойти вниз (при любой ставки) исходя из одной такой гипотетической возможности.

В любом случае, если рост ставки продолжится вместе с СВО, это будет означать, что мы имеем дело с высокой инфляцией. Акции тут выглядят не хуже фондов ликвидности (при условии, что вы держите крепкие компании).

Блог им. Vladimiro |🔥Почему доходности 50-100% из года в год это миф?

- 19 апреля 2024, 12:09

- |

🔥Отрезвляющий пост

Посчитал доходность за год к текущей дате — вышло около 100%, но серьезно полагать такую будущую доходность — это глупость, а заявлять про ее возможное достижение — инфоцыганство. Особенно, когда спекулируешь/инвестируешь на свои.

Те, кто верит в регулярные 100% в год, вы понимаете какой это абсурд, см. табл👇Ну, то есть с моим капиталом это 1 млрд через 7 лет, смешно же. А ведь кому-то впаривают регулярные 10-15% в месяц на трейдинге, там цифры еще выше 😁

👉С января доходность 30%, но если посмотреть на цифры, то даже она выглядит как что-то временное. 30% — это регулярная годовая доходность супер профи (как Максим Орловский), которая чуть более чем через 15 лет также вырисовывает 1 млрд. Всего 15 лет, Карл!

Достижимая доходность видится мне на уровне 25% в год, грубо говоря — это удвоение раз в 3 года. И через 10 лет это даст возможность получить около 140кк или пассивную доходность на уровне 450к в месяц (4% от капитала в год). Цифры эти мне абсолютно не интересны, интересен сам процесс и ориентироваться на что-то надо.

( Читать дальше )

Блог им. Vladimiro |Корреляции индекса МосБиржи🤔 На что ориентироваться❓

- 03 марта 2024, 02:18

- |

На досуге, из чистого любопытства, поинтересовался корреляциями индека МосБиржи с другими инструментами.

👉 Индекс МосБиржи VS SP 500

Тут мы видим существенный разрыв между индексом МосБиржи и SP 500, в последнее время. Будет ли дальше наблюдаться зависимость?

👉Индекс МосБиржи VS (Брент*Курс рубля)/2

Корреляция наглядна. Заметим, что в последние пару лет, до СВО, индекс МосБиржи сильно обгонял данное сочетание. Обгонит ли в ближайшее будущее?

( Читать дальше )

Блог им. Vladimiro |Ждём пробития рынком 3300 по индексу МосБиржи 📈

- 01 марта 2024, 20:37

- |

За неделю рынок прилично позеленел👇

Если доходность ближнего конца изменилась слабо, то доходность остальной части кривой ОФЗ за месяц увеличилась на 0,5%. Учитывая, что доходность акций мы сравниваем с ОФЗ, увеличения доходности ОФЗ отрицательный сигнал для рынка акций. Риторика ЦБ слегка расстроила рынок.

( Читать дальше )

Блог им. Vladimiro |Индекс МосБиржи полной доходности уверенно обновил локальный хай 📈

- 06 февраля 2024, 17:57

- |

👉Дивидендная волна помогла индексу МосБиржи полной доходности уверенно обновить локальных хай, тем самым сломав почти полугодовое боковое движение! Эти же значения в последний раз мы видели 2 года назад (как быстро летит время!)

Иными словами. Если вы держите портфель близкий к индексу МосБиржи (или на него ориентируетесь) ваш счет должен показывать максимальное значение за последние 2 года.

Ждем дальнейшего роста 🚀❓

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс