Блог им. Vozdvizhenka_Capital |Норильский никель. Спекулятивная идея

- 16 марта 2021, 01:07

- |

Ситуация

После затопления Октябрьского и Таймырского рудников, а также аварии на Норильской Обогатительной Фабрике, рынок находится в ожидании заявлений со стороны топ менеджмента. 9 марта НорНикель информировал, что 16 марта ожидается, что закладочная смесь наберет необходимую прочность и поступление воды будет остановлено.

Исходя из доступной информации, вероятнее ожидать, что завтра компания объявит о необходимости дополнительного времени требуемого для остановки поступления грунтовых вод. Данная новость может уронить акцию на 2-3%.

Идея

Мы предлагаем открыть шорт по текущим уровням и выход по тейк-профиту 22 500, либо по стоп-лоссу выше уровня 25 000.

Просим обратить внимание, что долгосрочно мы считаем Норильский Никель одной из самых лучших инвестиционных идей на российском рынке. По этой причине, в случае входа в данную позицию необходимо активно следить за ситуацией и в случае иного сценария быстро выходить с убытком.

- комментировать

- Комментарии ( 1 )

Блог им. Vozdvizhenka_Capital |Акции и облигации МТС: что выбрать?

- 01 февраля 2021, 23:22

- |

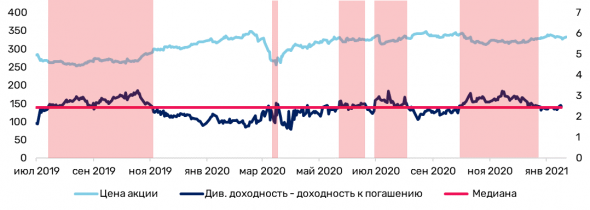

В обзоре на 2021 год мы упоминали, что акции МТС интересны в силу устойчивости бизнес модели и стабильного дивидендного потока. Мы утверждали, что при рыночных ценах, обеспечивающих дивидендную доходность (ДД) 9%+, стоит присмотреться к покупкам. Низкая волатильность акций МТС и стабильность ее бизнес модели дает основание сопоставлять доходности акции и облигации. Таким образом, разумно время от времени перекладываться из акций в облигации МТС, исходя из спреда дивидендной доходности акции и процентным доходом облигации. Рассмотрим два спреда: [дивидендная доходность vs доходность к погашению облигации*] и [дивидендная доходность vs текущая доходность облигации*]. Превышение текущего значения спреда медианы означает, что акция, даже с учетом ее большего риска, становится привлекательнее, чем облигация (обратное также верно).

Рекомендуем руководствоваться двумя вышеописанными показателями, так как это поможет точнее определить точку входа. Важно понимать, что данная логика работает для акций, где дивиденды являются ключевым драйвером инвестиционного кейса. Мы обязательно проинформируем вас, когда появится интересная точка входа по данной стратегии.

СПРЕД МЕЖДУ АКЦИЕЙ И ДОХОДНОСТЬЮ К ПОГАШЕНИЮ

( Читать дальше )

Блог им. Vozdvizhenka_Capital |Обзор рынка палладия

- 30 января 2021, 23:46

- |

Как мы уже писали в нашем обзоре на 2021 год, одно из главных направлений, на которое необходимо обращать внимание – это развитие так называемой зеленой экономики. Напомним, что палладий используется в автокатализаторах, которые располагаются в выхлопной системе для очистки выходящих газов. Рост спроса на них будет происходить как за счет увеличения требуемого палладия для каждого катализатора (из-за более строгих регуляторных мер к ДВС), так и за счет восстановления экономики и следующего за ним роста спроса на автомобили.

В краткосрочной перспективе мы также смотрим позитивно на палладий.

Спрос

Около 80% спроса на палладий формируется за счет автомобильной отрасли, остальные 20% приходятся на электронику, стоматологию, ювелирную отрасль и др. Таким образом, главный драйвер спроса – это автомобильная индустрия. В частности, можно выделить три основных рынка авто: Китай, США и Европа, и Китай оказывает наибольшее влияние в плане производства. Начиная с апреля 2020, Китай показывает двухзначный прирост производства год к году, тогда как статистика в США и Европе более скромная (в США рост в декабре 6% год к году, а в Европе в ноябре падение 10%).

Влияние на цену: позитивное.

Предложение

( Читать дальше )

Блог им. Vozdvizhenka_Capital |Обзор на 2021 год

- 25 января 2021, 00:03

- |

Привет, Смартлаб! Недавно запустили новый канал Воздвиженка Капитал, посвященный аналитике и интересным новостям по фондовому рынку. Будем стараться публиковать лаконичные, но понятные обзоры и рекомендации и предлагать интересные торговые идеи. Самым важным будем делиться и здесь, на Смартлабе. Уже выложили первый обзор, посвящённый 2021 году, ниже — краткая выжимка.

Бешеный бык: растущий, но волатильный 2021 год

Мы придерживаемся бычьего взгляда на 2021 год, но считаем, что в течение года будут значительные коррекции, которые можно использовать как точки входа в акции компаний, описанных в данном обзоре.Сырьевой цикл и высокие дивиденды в пользу российского рынка

Восстановительный рост экономики после пандемии и новые пакеты стимулирования в США и Европе в 2021 году должны оказать давление на доллар против валют развивающихся стран, а также стимулировать рост инфляции, что является позитивом для сырьевых активов. Одним из бенефициаров данной конъюнктуры может стать российский рынок. Вкупе с прогнозируемой дивидендной доходностью в 7-8% в 2021 против 3% других развивающихся рынков, делает его привлекательным вложением. Покупка российского рынка.

ИНДЕКС СЫРЬЕВЫХ АКТИВОВ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс