Блог им. Zzznoked |Финансовое положение Газпрома

- 05 августа 2020, 15:29

- |

Чтобы оценить финансовые риски компании «Газпром» – воспользуемся коэффициентами ликвидности, которые незаслуженно обделены вниманием.

Самые распространённые коэффициенты для оценки риска краткосрочной ликвидности это коэффициент текущей ликвидности (current ratio) и коэффициент быстрой ликвидности (quick ratio).

Риск краткосрочной ликвидности. Риск краткосрочной ликвидности вытекает из потребности в финансировании текущих операций. Фирма вынуждена сначала платить по счетам своим поставщикам, а затем уже получать выплаты за проданные ею товары и оказанные услуги, поэтому возникает определенная нехватка денежных средств, которую необходимо восполнять, как правило, с помощью краткосрочных заимствований. Хотя данный вид финансирования оборотного капитала регулярно используется в большинстве фирм, финансовые коэффициенты создаются скорее для измерения риска неспособности фирмы выполнить свои обязательства. Два наиболее популярных коэффициента для измерения риска краткосрочной ликвидности — это коэффициент ликвидности (current ratio) и коэффициент быстрого (немедленного) покрытия (quick ratio).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

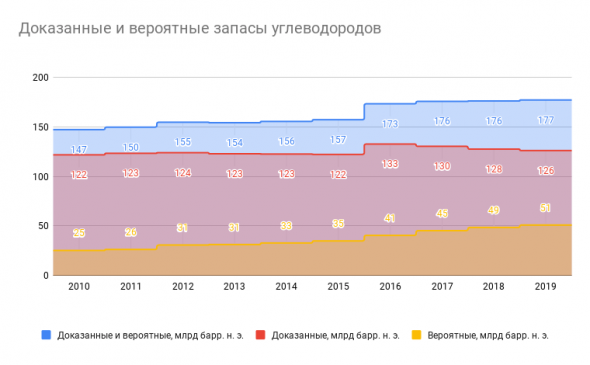

Блог им. Zzznoked |Доказанные и вероятные запасы углеводородов Газпрома

- 02 августа 2020, 18:58

- |

Собрал в таблицу все публикуемые данные за последние 10 лет и вот что получилось.

В отчётах руководства есть сноска, что цифры приведены в соответствии со стандартами PRMS, которые учитывают экономическую целесообразность извлечения запасов, определяемую исходя из затрат на разведку и бурение, текущих затрат на добычу, затрат на транспортировку, налогов, текущих цен на углеводороды и прочих факторов.

В годовом отчёте за 2019 год, как и в других отчётах, они публикуют цифры по российской классификации и хвастаются коэффициентом восполнения запасов природного газа равным 1,11. Доказанные и

( Читать дальше )

Блог им. Zzznoked |Коэффициент жадности менеджмента в нефтегазовом секторе

- 04 мая 2020, 21:25

- |

Сам по себе этот показатель не говорит ровно ничего. Т.е. понятно, что в компании может быть сильно раздут штат управленческого персонала, как это обычно бывает в больших компаниях. Или у компании был очень удачный год и чистая прибыль улетела в космос. НО!

Может быть этот показатель заставит о чём-то задуматься, например:

1. Если показатель сильно маленький при космических прибылях – может быть штат действительно очень раздут? Раздут настолько, что уже никто не понимает кто и чем в компании занимается. А если штат действительно настолько раздут, а у компании падают прибыли или постоянно растёт долг и не особенно устойчивое финансовое положение? Почему в таком случае высшее руководство не прорядит неэффективных управленцев?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс