Юлия Афанасьева

Корректировки планов по бумагам «второго эшелона»

- 22 сентября 2015, 16:17

- |

Торжественно обещаю, что со следующей недели пятничный обзор «жемчужины второго эшелона» будет выходить в пятницу. На этой неделе тянуть смысла нет, так как многие бумаги, которые я разбираю в этой рубрике, сделали важные тактические ходы.

Кстати, если вы хотите, чтобы я добполнила свою таблицу иными акциями малой ликвидности, то жду ваших пожеланий на имейл:[email protected].

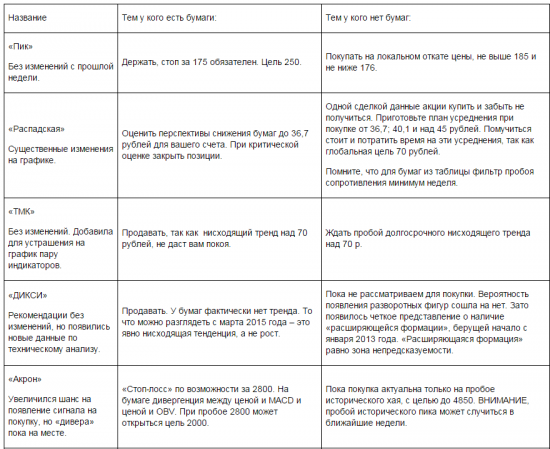

В таблице ниже приведу те акции, которые пользуются интересом у трейдеров моей группы консультационной поддержки. Напомню, что данные таблицы – это техническая сводка. Ее можно использовать как ориентир, только проведя фундаментальное исследование компании, оценив перспективы ее развития и риски.

Бумаги, указанные в таблице ниже, на весь счет покупать опасно. А также опасно держать в портфеле больше 10% от их среднего дневного оборота.

Таблица 1. Сводная таблица технического анализа акций «второго эшелона».

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Верные цели по «Аэрофлоту».

- 18 сентября 2015, 17:28

- |

Дорогие читатели, вчера раз пять проверила свою табличку с идеями на средний срок. Прошу прощения, допустила опечатку по первой цели «Аэрофлота». Поэтому сегодня давайте детально разберем техническую картинку на этих бумагах, чтобы ничего не осталось за кадром.

На недельном графике «Аэрофлота» два «симметричных треугольника». Один «треугольник» невероятно огромный – длился с февраля 2008 по август 2014, второй небольшой - длился с ноября 2014 по август 2015 года.

Для обоих «треугольников» характерен выход по классике в сторону предыдущего тренда. Но первый (большой) «треугольник», как и положено этим обманным фигурам, почти дошел до пика своей первой «волны» и весело потянул котировки вниз. Второй «треугольник», пока до дна первой «волны» сходить не успел, но там, в районе 26,5 рубля, я и планирую ловить акции «Аэрофлота».

По моим наблюдениям, «симметричные треугольники», даже те, которые выходят по классике в сторону прошлого тренда, чаще бывают разворотными фигурами и утаскивают котировки к началу своей первой волны. По большей мере это наблюдение справедливо для пятиволновых «треугольников», а на бумагах «Аэрофлота» мы с такими и имеем дело. Надеюсь, большой «треугольник» в виду своей старости забыл о своей разворотной силе, а то его первая «волна» началась около 6 рублей. А вот маленький, от 2014-2015 года, вполне может утащить бумаги к началу уже своей первой «волны» — в район 100 рублей. Естественно, если не сдаст дно первой «волны» — 26,5 рублей.

( Читать дальше )

Ловушки для среднесрочного портфеля или акции лучше рублей

- 17 сентября 2015, 17:08

- |

Ну, как вы, мои хорошие, готовы к часу Х? Вчера я представила свою классификацию бумаг по техническому анализу для среднесрока. Сегодня запечатаю ее в рамки торгового плана, наподобие того, что ежедневно выкладывают трейдеры моей группы поддержки в открытом чате.

Мой торговый план будет ответом на вопрос, что мы будем делать, если акции после оглашения ставки будут падать? То есть, в нем я опишу, как покупать бумаги в случае коррекции.

Конечно, у меня есть план, что делать, если случиться рост. Но он пока не актуален, за исключением привилегированных бумаг «Сбербанка», по которым покупка может пройти уже завтра при удержании ими уровня 55. Так как в случае роста рынка нам потребуется выждать как минимум 2-3-дневный фильтр перед покупкой.

Сразу предупреждаю, часть из вчерашних бумаг вы здесь не найдете, так как из торгового плана я исключила акции, у которых поддержки на 15-20% ниже текущих цен. В случае такого мощного похода вниз, акции наверняка нарисуют самостоятельные нисходящие тренды, и тогда планировать покупки придется на их пробоях.

( Читать дальше )

Приоритеты и акценты в техническом анализе бумаг для среднесрочного портфеля

- 16 сентября 2015, 18:19

- |

Сегодня вместе с клиентами консультационной поддержки мы сделали большое дело. Мы разобрали основные акции, которые пригодны для моего среднесрочного портфеля по категориям, в зависимости от технической картинки. Таким образом, мы отсекли бумаги, которые пока не заслуживают нашего внимания и выделили акции, за которыми нужно пристально следить, так как в ближайшее время они могут подать сигнал на покупку.

Первая категория, неинтересных для среднесрочного портфеля бумаг, оказалась самой малочисленной. В нее вошли акции над графиками которых есть долгосрочные нисходящие тренды, причем, на многих из них не наблюдается попыток нарисовать мало-мальски приличный восходящий тренд, заметный хотя бы в разрезе нескольких месяцев. Это бумаги — «РусГидро», ФСК «ЕЭС», «Сбербанка», «Уралкалия», «МТС», «Мегафона», «МосЭнерго». Конечно, на этих акциях можно поискать разворотные фигуры, но стоит ли создавать себе искусственные трудности, тогда как минимум в тридцати российских акциях более простая и привлекательная картинка?

( Читать дальше )

В ожидании покупок для среднесрочного портфеля.

- 15 сентября 2015, 17:55

- |

Экспирация, ставка – веселенькая неделька у нас выдалась. Голова кругом, а сегодня только вторник. Давайте без паники и суеты, просто сверим торговые планы.

В настоящий момент в моем среднесрочном портфеле акции «НЛМК» 5% и «Северстали» 10%, а также около 35% ОФЗ. В ближайшее время планирую докупить «НЛМК», еще 5% от 77,6 или над 80,10 и краткосрочные ОФЗ с погашением не позднее 2019 года. Также выставлена заявка по привилегированным бумагам «Сургутнефтегаза» на 10% портфеля в районе 39 рублей. Минимальные цели по «НЛМК» 94 рубля, «Северстали» 840 рублей, префу «Сургута» 48 рублей. Исходя из этих целей, уже выставлены защитные приостановки в соотношении риска на доход 1 к 3 или 1 к 4. Стандартный риск на доход 1 к 3, я заменяю на соотношение 1 к 4, тогда, когда бумагам для достижения моих целей нужно повторить или обновить исторический максимум.

В планах покупка «Аэрофлота» от 26 или над 44, префа «Сбербанка» над 55 рублей, «Газпрома» над уровнем 146 рублей или от 132 рублей, «ЛУКОЙЛа» над 2700 или от 2100, ГМК «Норильский никель» над 11000 или от 9100, «ВТБ» над 7,05 копейки и т.д. К сожалению, пока трудно предположить в каких процентных долях придется закладывать указанные бумаги в портфель. Да и уровни в процессе корректируются. Но при серьезном изменении курса нашего корабля вы получите сообщение в форме очередного обзора рынка. Если вам хочется узнать, как эти уровни формируются, то для этого существует услуга персональной поддержки. Присоединяйтесь к нашей дружной команде трейдеров!

Афанасьева Юлия, аналитик (ИХ «ФИНАМ»)

Веселые пЯтницЫ. Вука, вука, тыш, пыш, пау!

- 14 сентября 2015, 19:40

- |

Если у вас есть в семье подростки, то наверняка вы знаете такого популярного видеоблогера как Кейт Клеп. Классная девчонка! В ее видеоблоге есть рубрика, «Веселые пЯтницЫ», где она рассказывает, что ее вдохновило за неделю. Вот только девчонка занятая, то Нью-Йорк, то Лондон, поэтому «пЯтницЫ» у нее выходят в любой день недели, кроме пятницы. У меня, увы, не такая насыщенная жизнь, а так -биржевая бытовуха. Но, все равно, прошу простить – мой пятничный обзор «жемчужинок второго эшелона» припозднился. Постараюсь, впредь вас не подводить.

Напоминаю, что бумаги, по которым я дам технические рекомендации сегодня, изначально нужно исследовать по фундаментальному анализу. А это уже ложится на ваши плечи. Кроме справедливой стоимости компании, исследуйте, не назревают ли в них слделки слияния, поглощения, реформации, реструктуризации, банкротства, SPO, сплиты. Все это может поломать даже самую красивую техническую картинку, а ей бумаги «второго эшелона» и так не отличаются.

( Читать дальше )

Романтический технический анализ акций «Россети» и ФСК «ЕЭС»

- 07 сентября 2015, 19:48

- |

Мои дорогие читатели, наконец мы с вами добрались до вкусной темы. По вашим многочисленным запросам – «энергетики»!

С фундаментальной точки зрения, энергетика – беспросветное болото. Чтобы компании сектора заработали эффективно, нужно чтобы все нововведения, появившиеся в результате реформы, которая разделила РАО «ЕЭС», заработали.

Сложно представить, что может выступить катализатором оживления отрасли пять лет спустя.

Технический анализ по большинству бумаг сектора подтверждает общую фундаментальную картину. Тем не менее, даже среди болотной тины иногда расцветают невиданные цветы. Правда, они для меня выглядят настолько экзотично, что рвать их страшно. Тем не менее, за этими «цветами» нужно обязательно следить со стороны, вдруг вырастут в «ягодки» и станут новыми фаворитами рынка.

Например, бумаги ФСК выглядят неплохо. Они пробили нисходящий тренд 2011 года, но отчего-то боятся отправится наверх? Дело в том, что они слишком заранее тормозят перед скрытым нисходящим трендом сентября 2012 года.

( Читать дальше )

Поиск «жемчужин во втором эшелоне», или поговорим про ЭТО

- 04 сентября 2015, 14:45

- |

Давным-давно была такая добрая традиция, что каждую пятницу я выкладывала обзор с «жемчужинами» «второго эшелона». Конечно, порой нам попадались не «жемчужины», а откровенные булыжники, но анализ неликвида дело тонкое. В настоящий момент я редко захожу в списки бумаг ниже сорокового места по объему торгов за год. Такие бумаги плохо подходят для моего портфеля по объемам, а в доверительном управлении при моей умеренной стратегии просто считаю их использование некорректным. Но мои дорогие клиенты периодически спрашивают про что-нибудь эдакое.

Вчера провела опрос среди своей группы трейдеров, кому что интересно из бумаг немаржинального списка? И, на удивление, запросов по бумагам пришло очень много. А это значит, что несмотря на все фундаментальные бури, интерес ко «второму эшелону» есть.

Сразу предупреждаю, что для любых бумаг обзор начинается с фундаментального анализа. Во «втором эшелоне» этот анализ важен вдвойне! Надеюсь, вы уже определили своих фаворитов, исходя из классических приемов фундаментального анализа? Если нет, то у меня для вас на выходные есть интересное чтиво – обращайтесь на имейл за шпаргалкой для начинающих фундаментальных аналитиков ([email protected] тема письма «Инфо для новичков»). Обращаю ваше внимание — указанный адрес — только для рассылки. Признаться мне в любви… ОЙ, задать мне вопрос, написать отзыв по моей работе можно

( Читать дальше )

Индекс ММВБ на крыльях «бабочки»

- 02 сентября 2015, 17:06

- |

Глядя на вчерашние котировки нефти, я заявила супругу, что сегодня не пойду на торги.

-Неужели ты не понимаешь, что мне совершенно нечего надеть для ТАКОГО случая?

— У вас на рынке, последние четыре года, через день «такой» случай. Пожалей шкаф!

И вот я здесь, у любимого терминала, и, к счастью, «ужас-ужас» не случился. Поэтому можно придерживаться курса, намеченного в августе. Я потихоньку планирую докупить краткосрочных ОФЗ, но вряд ли потребуется более 40% этих активов для среднесрочного портфеля.

Ведь акции уже спешат занять свое место. Стоит заявка на усреднение позиции по «НЛМК» в районе 76,7 рубля. Цель сделки пока — район 94 рублей. Несколько скорректировала уровень покупки привилегированных бумаг «Сургутнефтегаза», подтянув его к 39 рублям. Цели 48 и 60 рублей. Сейчас нужно определиться с размером позиции по «ММК», и я буду готова выставить заявку в районе поддержки 21,1 рубля. Не хочется делать акцент на «металлургов» в портфеле, поэтому процесс определения размера позиции пока оттяну. Цель сделки по «ММК» — 25 рублей.

( Читать дальше )

Нам дефолты нипочем – облигации берем!

- 28 августа 2015, 18:02

- |

На этой неделе я с моей группой трейдеров немного разошлась в расстановке приоритетов. Мои клиенты сосредоточились на активной работе на срочном рынке, в основном на контрактах Si и РТС. А я наводила порядок в среднесрочном портфеле – разобрала по значимости торговые идей по акциям, поняла, какие нужно исполнять скорее, а с какими покупками можно повременить, обновила статистику по основным индикаторам, выбрала себе облигации для будущих покупок. Статистику поведения основных мировых индикаторов с 1995 года (золото, нефть, доллар, индекс Dow Jones) и табличку-шпаргалку по ОФЗ – можно попросить у меня по электронке [email protected].

Кстати, на рынке ОФЗ, много чего вкусненького. У меня уже давно есть ОФЗ 26212 (около 20%), вчера прикупила краткосрочных ОФЗ 25077 на 5% портфеля. Планирую еще добить портфель до 30% — 40% бумагами с погашением не позднее 2020 года. Обращаю внимание, что я покупаю только ОФЗ, под залог которых брокер дает в долг, в идеале — иметь 3-4 наименования таких ОФЗ, так как с приближением срока погашения или с потерей ликвидности бумаги могут выходить из «маржинального списка». При торговле на средний срок я не пользуюсь заемными средствами. Но может сложиться такая ситуация, что мой портфель будет полон и места для новых акций не будет, а продавать облигации по каким-то причинам не смогу, тогда на короткий срок (неделя-две) я не исключаю торговлю под залог ОФЗ. Правда в долг я буду брать только на размер средств, которые смогу выдернуть из более спекулятивной стратегии.

( Читать дальше )