alexshein1977

Наказать Тинькоф Брокер

- 29 декабря 2020, 11:01

- |

Предлагаю выставлять заявки на покупку через личный кабинет по недоступным облигациям (коих очень много), а в случае отказа от исполнения сделки покупки, писать жалобу в ЦБ по примеру:

XX.XX.XXXX года мной были поданы поручения брокеру на покупку ценных бумаг, обращающиеся на Московской бирже, а именно:

1. Эмитент – (Выпуск –, Код бумаги (ISIN) – )

Режим торгов –

Я являюсь квалифицированным инвестором (ИЛИ НЕТ).

Брокер отклонил мою заявку мотивировав тем, что бумаги не входят в их внутренний список бумаг.

Вместе с тем, согласно закону о РЦБ:

«Принятое на себя поручение клиента брокер обязан исполнить добросовестно и на наиболее выгодных для клиента условиях в соответствии с его указаниями.»

«Брокер обязан принять все разумные меры, направленные на исполнение поручения клиента, обеспечивая при этом приоритет интересов клиента перед собственными интересами.»

( Читать дальше )

- комментировать

- Комментарии ( 19 )

Как за 3 года прос...ть 1 млрд руб. Кейс Додо Пиццы

- 23 декабря 2020, 08:55

- |

Накопленный убыток компании — 890 млн рублей, в том числе за 9 месяцев 2020 года — 135 млн (даже с учетом амортизации 174 млн прибыль такая себе, с учетом гос субсидий на 50 млн).

В этом году основной убыток якобы от венчурных проектов, а сама платформа-франшиза генерит 300 млн прибыли (до уплаты процентов и амортизации), свои пиццерии практически в нуле — 33 млн прибыли.

В прошлом году было все еще хуже — франчайзинг принес 156 млн, пиццерии — 0, но и проценты с амортизацией были не такими огромными (56 и 120 млн против 223 и 173 млн в этом году).

Покрыли накопленные убытки в 0,9 млрд за счет инвесторов с которых взяли боле 1 млрд и текущий капитал 300 млн (хватит еще на года 3 подобной работы).

Но когда инвесторы смогут увидеть дивиденды и прибыль?

Компания будет продолжать такими же темпами разрабатывать «венчурные проекты»?

Даже если все порезать, прибыль компании будет в районе нуля, окупаемость с оценкой в несколько миллиардов рублей окупится при таком раскладе примерно за бесконечное число лет.

Спасет только IPO. Американцы и европейцы подобные истории очень любят и ценят. Гораздо выше текущих уровней :)

Яндекс - банкроты?

- 23 сентября 2020, 18:00

- |

Сделки, подобно анонсированной вчера (Яндекс – Тинькоф) обычно освещаются как-то очень однобоко. Построение экосистемы, синергия, глобальное лидерство – и прочие красивые фразочки из словаря успешных людей – вот, что принято считать мотивацией покупателя (и она ох как сработала!). Но это красивый фасад.

А что если…

… На самом деле – покупка «Тинькоф» для «Яндекса» практически последний шанс.

По моей оценке «Яндекс» стал токсичной компанией, после неудачного совместного предприятия со Сбером (банк вложил 30 млрд рублей в Яндекс.Маркет (Беру), а после, «Яндекс» был вынужден выкупить у Сбербанка долю уже за 42 млрд и попрощаться с Яндекс.Деньгами).

Все эти убытки были покрыты за счет допэмиссии в 2020 году на 1 млрд долларов и еще 600 млн непубличного размещения. По официальной отчетность РСБУ у Яндекса есть прибыль (26,5 млрд руб.), однако есть ООО «Яндекс Маркет» с убытком 5,3 млрд, «Яндекс Еда» с убытком 1,7 млрд, «Яндекс Драйв» с убытком 2,4 млрд. И еще много чего, о чем мы можем не догадываться.

( Читать дальше )

Стоит ли доверять рейтингам РА Эксперт?

- 20 сентября 2020, 08:48

- |

Если это простой продукт, просто он не хорошего качества (например, мебель быстро разваливается), но цена дешевая — это нормально. У продукта будет свой круг клиентов. К простым продуктам требования для допуска к продажам обычно не высокие.

Но если качество продукта напрямую влияет на безопасность (машины, оборудование), то такие продукты имеют высокие требования для доступа к продажам.

Российские власти, на фоне роста популярности фондового рынка, активно взялись за участников рынка. Сейчас, чтобы облигационному выпуску попасть в сектор роста, нужно иметь кредитный рейтинг. А вскоре, по слухам, и вовсе всех обяжут получать рейтинги.

Поэтому кредитные рейтинги можно отнести к сложным продуктам, которые напрямую влияют на безопасность (инвестиций).

В России еще ранее, фактически выгнали из страны международные рейтинговые агентства и оставили только несколько наших, российских. Среди которых ЦБ допустил и РА Эксперт.

( Читать дальше )

Интересное наблюдение

- 07 августа 2020, 08:51

- |

Да в принципе было сложно представить, что экономика могла обрушиться единомоментно на 30%.

Но вот так. И ничего, все живы. Ну почти.

Альфа Банк - Брокер (жалоба)

- 08 июля 2020, 10:38

- |

Там же все очень просто, но Альфа Банк уже 3 неделю не может сделать простую процедуру...

Вывод денег из Китая

- 14 февраля 2020, 15:07

- |

А могут они купить у себя там акции или облигации российских эмитентов?

Кто-нибудь знаком с китайскими брокерами? Они предоставляют доступ на мосбиржу?

Немного про американскую статистку (врут не хуже Китая)

- 23 ноября 2019, 08:15

- |

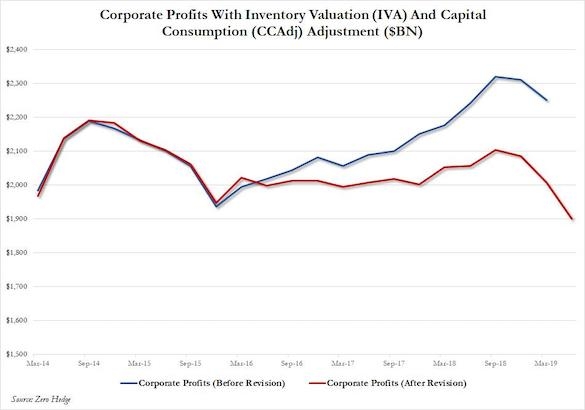

Бюро экономического анализа США (BEA) — структура, входящая в министерство торговли и ответственная в том числе за расчет ВВП, — опубликовало уточненную статистику за период 2014-18 гг.

По новой официальной оценке, статистической ошибкой признан фактически весь рост прибылей американских корпораций за последние три года.

Показатель доналоговой прибыли за 2016 год пересмотрели вниз на 23,5 млрд долларов (1,2%), за 2017 год — на 4,4% или 93,3 млрд долларов, а за прошлый год — на 8,3%, или 188,1 млрд долларов.

В сумме за три года фактическая операционная прибыль бизнеса до налогов, учтенная при расчете ВВП, оказалась на 304,5 млрд долларов, или 14% меньше, чем BEA оценивало изначально.

Более того, вместо 20-процентного, как считалось, роста на деле прибыли сокращаются, а их текущее значение даже ниже, чем было в 2014 году.

Гарантированный пенсионный план: собрать 1 трлн с населения

- 22 ноября 2019, 09:09

- |

Министерство даже разработал KPI по этому проекту, согласно которому объем добровольных пенсионных взносов должен вырасти с 0,96 трлн рублей в 2021 году до 1,54 трлн в 2022 году, потом до 2,2 трлн в 2023 году и до 3 трлн рублей в 2024 году.

Закон о гарантированном пенсионном плане будет принят к 1 июля 2020 года.

При этом взносы на обязательное пенсионное страхование (ОПС) в 2022 году планируются в размере 6,1 трлн рублей, то есть минэкономразвития считает, что на каждый рубль собранный в обязательном порядке россияне перечислят еще 1 рубль сверху.В качестве мотивации специалисты министерства представили ряд налоговых льгот. Так, физ лица плательщики смогут получить 13% вычет по НДФЛ на ежемесячный взнос, не превышающий 6% от зарплаты. Работодатели, перечисляющих взносы по ГПП своих работников, смогут отнести внесенные взносы как понесенные расходы на себестоимость и снизить налог на прибыль.

Чувствую, что новая десятина станет обязаловкой в госструктурах и госкорпорациях.

Нефтетрейдеры на Московской бирже: какую облигацию выбрать?

- 15 ноября 2019, 04:45

- |

ООО «Ист Сайбериан петролеум» утвердило выпуск облигаций серии БО-П01 объемом 300 млн рублей. Ставка купона зафиксирована на весь срок обращения на уровне 14% годовых. Выпуск будет размещен на пять лет по открытой подписке, номинал одной бумаги — 1 тыс. рублей.

Это красноярский нефтетрейдер входит в холдинг Goldman Group.

Напомню, на рынке уже торгуются 3 выпуска от Нафтатранс Плюс, Юниметрикс и 1 выпуск внебиржевых коммерческих облигаций от Солид-Товарные рынки.

«Нафтатранс Плюс» — крупнейший в Сибири частный независимый нефтетрейдер. Занимается оптовой торговлей, транспортировкой и хранением ГСМ на партнерских нефтебазах общим объемом 8,5 тысяч кубометров в Москве и Новосибирске.

( Читать дальше )

теги блога alexshein1977

- apple

- IPO

- Ozon

- QIWI

- акции

- альфа банк

- Альфа-Директ

- аналитика

- аналитики

- бензин

- бинарные опционы

- биржа

- Брокер

- брокеры

- ввп

- ВДО

- вопрос

- ВсеИнструменты.ру

- газпром

- грузовичкоф

- Грузовичкоф облигации

- гуру

- ДОДО ПИЦЦА

- долг

- доллар

- Доллар рубль

- Дэни колл

- дядя денер

- Дядя Дёнер облигации

- жулики

- ЗВР

- золото

- инвестиции

- инфляция

- Китай

- Ключевая ставка ЦБ РФ

- коррупция

- кукл

- льготы

- Магнит

- макроэкономика

- мусорные облигации

- налоги

- ндфл

- Облигации

- Обувь России

- опрос

- опционы

- оффтоп

- Пенсия

- Первый Ювелирный (ПЮДМ) облигации

- политика

- прогноз

- психология

- пюдм

- редсофт

- рейтинг Moody's

- рейтинги

- ржд

- рубль

- Русгрэйн

- санкции

- Сделки и позиции

- секьюритизация

- ставка ЦБ

- Ставки

- статистика

- стратегия

- структурный продукт

- сша

- Тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- уровни

- фондовый рынок

- фундаментальный анализ

- ЦБ

- ЦБ РФ

- шаурма

- экономика

- эксперт

- Яндекс

- Яндекс деньги