Андрей Хохрин

Облигации Максима Телеком. Когда что-то пошло не так

- 26 мая 2022, 08:25

- |

Динамика цен облигаций Максимы Телеком в сравнении с динамикой ценового индекса Cbonds Hight Yield

Облигации Максимы Телеком сейчас являются одними из самых доходных на российском рынке, и точно самыми доходными в рейтинговом сегменте BBB.

Мы выделяем три основные причины снижения цен: ухудшение финансового состояния компании, неопределённость будущих проектов и потенциальные проблемы с рефинансированием текущего долга

Ещё в декабре 2021 года АКРА понизило рейтинг компании с BBB+(RU) со «стабильным» прогнозом до BBB(RU) изменив прогноз на «негативный». Среди причин агентство указывало то, что сценарий по снижению долговой нагрузки за счёт продажи доли в ООО «МТ-Технологии» реализовался лишь частично. В 2021 году компания продала долю в дочерней компании ООО «МТ-Технологии» (рекламный сегмент бизнеса), получив 2 125 млн. рублей. Вопреки ожиданиям агентства компания не воспользовалась возможностью выкупить по колл-опциону второй выпуск облигаций на сумму 2,5 млрд руб. «По факту порядка 40% суммы, полученной от продажи доли, было направлено на выплату дивидендов, остальная часть — на инвестиции в развитие бизнеса, финансирование оборотного капитала, а 500 млн руб. были направлены на погашение кредитов и займов.» Подобные действия по мнению агентства значительно повлияют на уровень долговой нагрузки: «В результате на конец 2021 года отношение скорректированного общего долга к FFO до фиксированных платежей, по оценкам АКРА, превысит 5,0x (против прогноза менее 3,5x), что соответствует высокой долговой нагрузке»

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Почему вчерашнее падение рубля не похоже на предыдущие? Или про 70 рублей за доллар в июне

- 26 мая 2022, 07:31

- |

На графике доллара/рубля, как на графиков других рублевых пар вчерашний отскок не первый. И ни один из отскоков до этого наступления рубля не остановил.

Чем отличается вчерашняя динамика? Рубль ослаб после релиза Банка России о внеочередном заседании по ключевой ставки. Заседание состоится сегодня.

До этого был снижен порог обязательной продажи валютной выручки экспортерами, с 80% до 50%. А из малозначительного – повышена сумма перевода инвалюты за рубеж с 10 000 до 50 000 долларов в месяц.

Нехарактерная ситуация с валютными курсами сложилась из-за санкционного обрушения импорта и, фактически, санкционной же блокировки оттока капитала из страны. Силу рубля поддерживает и высокая по историческим меркам ключевая ставка, которая стимулирует сбережение (сохранение рублей), а не потребление (их утилизацию в обмен на дорожающие товары). Недельная дефляция, пусть и незначительная, всего -0,02%, о чем вчера отчитался Росстат, тому свидетельство.

( Читать дальше )

Внезапное заседание ЦБ по ставке. И подоплёка

- 25 мая 2022, 10:08

- |

Причина, видимо, в том, что проблема с крепким курсом рубля — действительно проблема:

Источник: https://t.me/centralbank_russia/281

PS. Плюс ли это для рубля? Но для акций — плюс.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Обзор портфеля PRObonds ВДО. Облигационные сделки с МФК Мани Мен и МФК ВЭББАНКИР

- 25 мая 2022, 08:09

- |

Сначала про набор индикативных портфелей. Их три. Это портфель PRObonds ВДО (прежнее название PRObonds #1), запущенный 17 июля 2018 года, портфель PRObonds РЕПО с ЦК, стартовавший 28 февраля 2022 года, и самый юный – портфель PRObonds Акции, появившийся 22 апреля 2022 года. Портфели ведутся параллельно, а максимум внимания в силу долгой истории, конечно, портфелю PRObonds ВДО.

К сожалению, он в просадке с конца прошлого года. Избежать ее вряд ли представлялось возможным. А сама просадка далека от глубин погружения фондового рынка. В целом же за неполные 4 года портфель дал 31% дохода. За это же время Индекс МосБиржи полной доходности (индекс акций с учетом дивидендов) вырос на 25%, с несопоставимой волатильностью. Индекс полной доходности гособлигаций прибавил 17%. Корпоративные облигации принесли 19%, тоже по индексу полной доходности. Причем из результата портфеля вычтены комиссионные издержки, а их за это время накопилось около 3% (идеальный результат портфеля был бы ближе к 35%).

( Читать дальше )

В паре слов и иллюстраций об актуальных размещениях ВДО

- 24 мая 2022, 08:55

- |

Несколько слов о первичных размещениях ВДО.

На первичном рынке сейчас представлены 3 выпуска общей номинальной суммой всего 400 млн.р. На прошедшей неделе наметился прогресс динамике размещений, совокупные продажи на первичных торгах почти дотянулись до 100 млн.р.

( Читать дальше )

РЕПО с ЦК (14,5%), депозиты (11,8%) и немного про акции (-6,8%) и ОФЗ (+17,5%)

- 24 мая 2022, 07:44

- |

Сделки РЕПО с ЦК продолжили давать ровный и предсказуемый доход. С момента своего запуска 28 февраля, за почти уже 3 месяца портфель PRObonds РЕПО с ЦК принес 3,8%, или 16,3% годовых.

Для сравнения, за это же время Индекс МосБиржи с 25 февраля (последний день перед месячным перерывом торгов на фондовой секции) снизился на -6,8%. Индекс полной доходности гособлигаций RGBITR, правда, выстрелил вверх сразу на 17,5%. Но для гособлигаций рост трех последних месяцев стал компенсацией нулевого дохода трех последних лет.

Актуальные доходности однодневных сделок РЕПО с ЦК, уже на реальных сделках, которые мы проводим в доверительном управлении и для собственных нужд, держатся выше 14,5% годовых, если учитывать реинвестирование однодневного дохода.

( Читать дальше )

Татнефть. Стоит ли покупать акции?

- 23 мая 2022, 18:50

- |

Пока ЕС продолжает обсуждать нефтяное эмбарго, цены на российскую нефть, даже с учетом дисконтов, остаются на рекордных уровнях.

Татнефть — одна из крупнейших российских нефтяных компаний. В свете изменившейся экономической ситуации попробуем оценить, стоит ли покупать акции компании.

Для начала разберемся с техническими параметрами акции:

- входит в индекс «голубых фишек»;

- высокая ликвидность;

- коэффициент «бета» — 0,66;

- Free-float — 33%.

Бумага является «голубой фишкой» и ее ликвидность, даже сейчас, позволяет комфортно оперировать позицией в десятки миллионов рублей.

Основные показатели отчета за 1 кв. 2022 год:

- рост добычи на 9,4% до 7 млн тонн за 3 месяца;

- переработано 4,1 млн тонн сырья, произведено 4,2 млн тонн нефтепродуктов — рост около 50%;

- выручка выросла на 62% г/г до 360,5 млрд;

- чистая прибыль утроилась год к году и составила 120 млрд рублей.

( Читать дальше )

Лизинг. Большая встряска. Прямой эфир с генеральным директором ЛК "Роделен" Денисом Левицким

- 23 мая 2022, 17:08

- |

- Насколько изменился рынок лизинга после начала СВО и введения антироссийских санкций?

- Каковы перспективы и пути развития лизинговой отрасли в новой ситуации?

- Произойдет ли передел отрасли в сторону еще большего укрупнения и огосударствления или напротив она станет более частной и гибкой?

- Как функционируют лизингодатели в условиях блокирования импорта техники и ухудшения кредитоспособности части лизингополучателей?

- Соответственно, насколько рискованны сейчас вложения в облигации лизинговых компаний?

Поговорим об этом с генеральным директором ЗАО ЛК «Роделен» Денисом Левицким. Опираясь на профессиональные наблюдения, личный опыт собственные рецепты адаптации к стрессовым обстоятельствам.

Эфир пройдет на канале Probonds 25 мая в 18:00

( Читать дальше )

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 23 мая 2022, 09:12

- |

23.05.2022

- Лизинг-Трейд, 001P-03 Ежемесячные выплаты, ставка купона 11% Сумма купона 9,04 руб.

- МФК Эйрлоанс, 001Р-01 Ежемесячные выплаты, ставка купона 13,25% Сумма купона 10,89 руб.

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

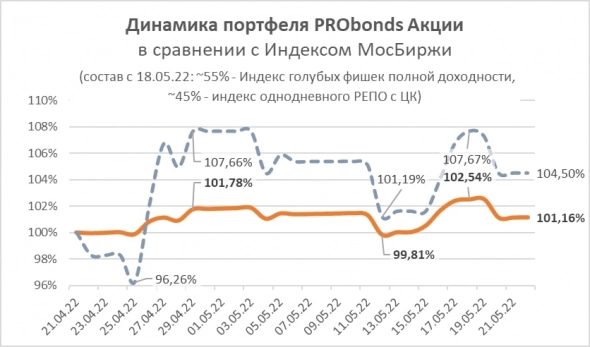

Портфель PRObonds Акции принес за первый месяц ведения 1,16%. Максимальная просадка достигала -1,97%

- 23 мая 2022, 07:42

- |

22 апреля был запущен индикативный портфель PRObonds Акции. За первый месяц своего ведения портфель накопил 1,16% дохода (с учетом комиссионных издержек). За то же время Индекс МосБиржи вырос на 4,5%. Однако портфель набирал долю акций в течение всего периода. А основной рост индекса пришелся на конец апреля. За май же Индекс МосБиржи снизился на 3,1%. Тогда как просадка портфеля PRObonds Акции с начала мая составила всего 0,6%.

На сегодня доля акций в портфеле – ~55%. Остальные ~45% — сделки РЕПО с ЦК, которые последнее время приносят более 14-15% с учетом реинвестирования однодневного дохода.

Возможно, с наполнением портфеля акциями я несколько поспешил. Допустимый разумный максимум для них в портфеле – 60% от активов, а их уже 55%. Но покупка происходила в расчете на то, что основное падение рынка акций уже произошло, да и запас на новые покупки, пусть и всего в 5%, тоже остается.

У меня не сложилось более-менее четких ориентиров для отечественного рынка акций на ближайшие дни или недели. Однако, думаю, в пользу его подъема или стабильности способны выступить 4 фактора. Во-первых, 10 июня Банк России, скорее всего, вновь снизит ключевую ставку. Это положительное для рынка акций действие. Во-вторых, с начала июня с банковских депозитов произойдет первый исход вкладчиков, которые открывали вклады в начале марта на 3 месяца под 20%+. Часть денег, так или иначе, окажется на фондовом рынке. В-третьих, курс рубля в пятницу хотя бы локально, вероятно, развернулся от своего стремительного укрепления. Если это так, инфляционный эффект в большей степени начет положительно влиять на акции. В-четвертых, похоже на то, что после затяжной коррекции готовы к повышению американские фондовые индексы. Хотя наш рынок максимально изолирован от глобального биржевого пространства, всё же какая-то корреляция с общемировыми тенденциями у него должна сохраниться.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал