Андрей Хохрин

О бизнесе МФО от старейшего бренда микрофинансового рынка - МФК "Быстроденьги"

- 12 апреля 2021, 09:09

- |

- комментировать

- Комментарии ( 2 )

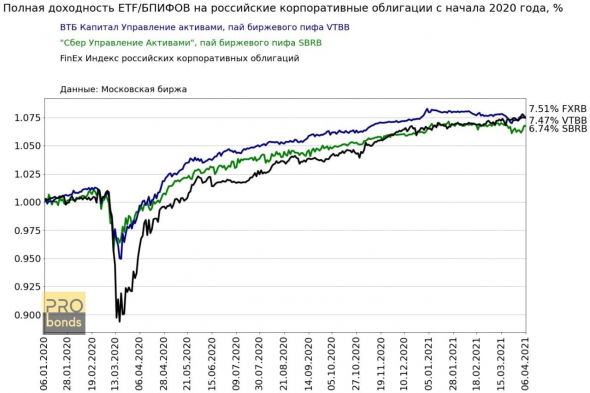

На Московской бирже немного ETF на рублевые облигации. Но они есть

- 08 апреля 2021, 05:57

- |

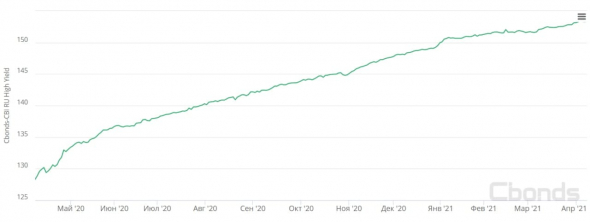

На текущий момент на Московской бирже доступно 3 основных ETF/БПИФ на российские корпоративные облигации: от ВТБ (VTBB), Сбербанка (SBRB) и FinEX (FXRB)

Результаты фондов с начала 2020 года:

FXRB Доходность: 7.51% Годовая волатильность: 8.71% Максимальная просадка: -11.6%

VTBB Доходность: 7.47% Годовая волатильность: 4.64% Максимальная просадка: -6.24%

SBRB Доходность: 6.74% Годовая волатильность: 5.24% Максимальная просадка: -5.35%

Марк Савиченко

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

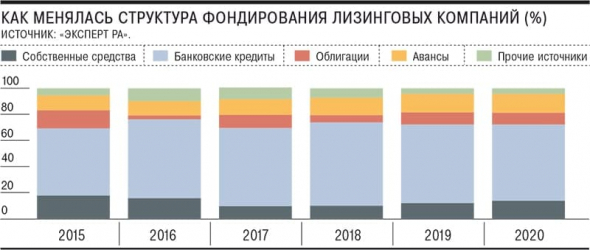

Доля облигаций в фондировании лизинговых компаний

- 07 апреля 2021, 07:18

- |

Источник иллюстрации: https://www.kommersant.ru/doc/4751181

Если коротко, то фондирование через облигации становится для лизинговых компаний всё более магистральным направлением и вступает в конкуренцию с банковским кредитованием. Так, по оценке «Эксперт РА», которую приводит «Коммерсантъ», доля банковских кредитов в фондировании лизингодателей сократилась с 2018 года на 5,5%, и на 5,6% выросла доля облигаций. Пока изменения долей всё еще выглядят как статпогрешность, но с биржевая инфраструктура развивается, и это делает процесс направленным. Среди прокомментировавших выводы издания экспертов и Роман Трубачев, гендиректор «МСБ-Лизинга»

/Облигации ООО «МСБ-Лизинг» входят в портфели PRObonds на 1% от активов/

Источник: https://www.kommersant.ru/doc/4751181

@AndreyHohrin

( Читать дальше )

На 22 апреля намечено размещение дебютного выпуска облигаций строительной компании «Литана».

- 06 апреля 2021, 11:35

- |

Предварительные параметры выпуска облигаций ООО «Литана»:

• Размер выпуска: 300 млн.р.

• Ориентир купона: 12,5 – 13,0% годовых (выплата купона ежеквартально)

• Срок до погашения: 3 года, решение об амортизации будет принято позднее

• Организатор: ИК «Иволга Капитал»

• Ориентир даты размещения: 22 апреля 2021

Для участия в первичном размещении Вам необходимо подать предварительную заявку организатору размещения (включая наименование брокера, со счета которого будет проводиться покупка, и сумму покупки).

Контакты клиентского блока ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— dcm@ivolgacap.com, +7 495 150 08 90

Минимальная сумма покупки – 300 тыс. р.

( Читать дальше )

Динамика ставок денежного рынка

- 06 апреля 2021, 06:39

- |

На прошедшей неделе на российском денежном рынке не произошло значительных изменений.

Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0.08 п.п. (составив к концу недели: 5.43%) 1 месячная MOSPRIME увеличилась на 0.02 п.п. до 4.92%

Средний спред между 1 и 6 месячными ставками на прошедшей неделе продолжил

увеличиваться и составил 0.498 п.п.

Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на 0.12 п.п. до 4.46%

Незначительно выросли ставки по депозитам. FRG100 — среднее арифметическое максимальных ставок 54 российских банков увеличилась на 0.0023 п.п. к концу недели ставка составляла 4.1261%

Марк Савиченко

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал