Андрей Хохрин

19 января - старт размещения облигаций Обувь России 001P-04 (1,5 млрд.р., YTM 11,57%)

- 18 января 2021, 13:11

- |

19 января старт размещения облигаций Обувь России 001P-04

Основные параметры выпуска Обувь России 001P-04 (ISIN RU000A102NK2):

o Размер: 1 500 млн.р.

o Купон/доходность: 11%/11,57% годовых

o Срок до погашения: 4 года (амортизация в течение 10 последних купонных периодов)

o Рейтинг: BBB (RU)

o Организатор: ИК «Иволга Капитал»

Для подачи заявки, пожалуйста, направьте организатору: Ваше имя, сумму покупки, наименование Вашего брокера.

Контакты клиентской службы ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 (908) 912-48-69

— dcm@ivolgacap.com, +7 495 150 08 90

Минимальная сумма покупки – 300 тыс. р.

Облигации ГК «Обувь России» входят в портфели PRObonds на 6,5-11% от активов.

Видео-разбор эмитента:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Сделки. Хеджирование портфелей PRObonds через фьючерс на индекс МосБиржи

- 18 января 2021, 09:02

- |

Часовой график индекса Мосбиржи. Источник: moex.com

Переводя тему хеджирования в практическое русло. При уходе цены индекса МосБиржи ниже 3 434 п. в обоих портфелях PRObonds будут открыты короткие позиции в мартовских фьючерсах на индекс МосБиржи на 2,5% от активов портфелей (по цене контракта).

Рынки и прогнозы. Спокойствие - это плохо

- 18 января 2021, 08:33

- |

Уже с конца прошлого года отмечаю спокойствие на рынках. Оно выражается и в низкой волатильности цен, и в размеренных экспертных комментариях и обсуждениях. На рынках обманчивая предсказуемость. А рыночная цикличность такова, что, привыкнув к сложившимся трендам, мы неожиданно получаем их смену. Растущее направление сменяется падающим, низкая волатильность – высокой.

И, думается, биржевая индустрия на новом распутье или переломе.

Начать можно с доллара. Казалось бы, долларов эмитировано так много, что их удешевление гарантировано. Но излишняя денежная масса поглощается фондовым рынком. Как только последний для поддержания котировок начинает требовать больше долларов, чем их выпускается в данный момент, ослабление меняется укреплением. Что мы и наблюдаем с начала января. Не думаю, что укрепление уже окончилось.

( Читать дальше )

Исследование МФК-эмитентов ВДО за 3 квартал 2020 года

- 15 января 2021, 14:40

- |

Пока большинство компаний только начинают подводить операционные и финансовые итоги прошедшего года, предлагаем вам оценить результаты микрофинансовых компаний за последний доступный отчетный период — 3 квартал 2020 года.

Текст исследования доступен здесь

В материале сопоставлены операционные и финансовые показатели МФК, являющиеся эмитентами (в том числе потенциальными) ВДО. Цель материала исключительно информативная, без приведения наших субъективных оценок: показать инвесторам динамику бизнеса компаний и их финансового положения. Делать практические выводы из материалов уже предстоит вам как инвесторам.

Подобные отраслевые материалы по итогам кварталов будут в новом году будут выходить по двум отраслям — МФО и лизингу, с перспективой расширения покрытия на сельское хозяйство.

Онлайн-семинар Cbonds: размещение облигаций "Обувь России"

- 15 января 2021, 12:21

- |

21 января на площадке Cbonds пройдет вебинар-интервью с Антоном Титовым, директором группы компаний «Обувь России». Общение будет интерактивным, Вы сможете задать вопросы Антону и участникам беседы.

Ссылка на регистрацию: cbonds-congress.com/events/647/?l=1

А пока продолжается сбор заявок на участие в выпуске облигаций ОР. На данный момент книга собрана примерно на 2/3. Таким образом, само размещение должно занять не более недели-полутора.

Кто и как наращивал денежную массу в 2020 году?

- 15 января 2021, 07:53

- |

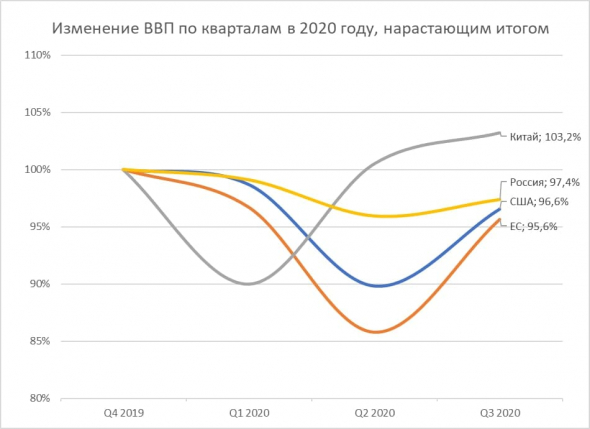

Много сказано о том, что США в этом году на всю мощность включили «печатный станок». В сравнении с другими крупными экономиками это, действительно, так. А как выглядело в 2020 году изменение денежной массы в двух других крупнейших экономических субъектах – Китае и ЕС – приведено на графике. Помимо них добавлена Россия. Данные – по ноябрь 2020. Надо отметить, что в Китае и России рост денежной массы частично компенсировался ростом цен (годовая инфляция в Китае, на ноябрь, около 3%, в России – 4,4%), тогда как в США и ЕС денежная масса до сих пор роста цен не провоцировала (инфляция в США за тот же период 1,2%, в ЕС — 0,9%). США – безусловный лидер денежной эмиссии (что отразилось на динамике доллара и росте фондового рынка), ЕС и Россия, с поправкой на инфляцию – примерно одинаковы. Китай, особенно учитывая инфляцию, почти не печатал новых денег.

( Читать дальше )

Борьба за обоснованность временных ограничений для неквалифицированных инвесторов продолжается уже со стороны профучастников

- 14 января 2021, 10:45

- |

Саморегулируемые профессиональные организации (НАУФОР, СФО и АБР) начали проведение консультаций с Госдумой по поводу окончательной формулировки тех поправок, которые Центробанк внес в конце декабря. О их результатах на данный момент пока не известно, но предложения представителей уже официально сформулированы

1. Предлагается сдвинуть начало тестирования розничных инвесторов на знание рисков структурных продуктов на более ранний срок — 1 апреля 2021 года, а тестирование для остальных сложных финансовых инструментов и операций начать 1 октября 2021 года. С учетом того, что структурных продуктов российскими банками в 2020 было выпущено на 232 млрд. рублей, спешность в разрешении вопроса с ними понимается.

2. Сами же структурные продукты предложено разделить на “простые” и “сложные”. Под простыми предлагается понимать инструменты с гарантией возврата капитала и простой формулой расчета дохода (например, в зависимости от индексов или курсов валют). Все остальные инструменты будут считаться сложными. Учитывая, что торговля обоими видами инструментов со стороны неквалов будет доступна после введения и прохождения инвесторами тестирования, то это можно опять же оценить как отражение боязни банков упустить три квартала продажи таких инструментов.

( Читать дальше )

PRObondsмонитор. Карта рынка рублевых облигаций рейтингов BBB-, BBB, BBB+

- 14 января 2021, 08:19

- |

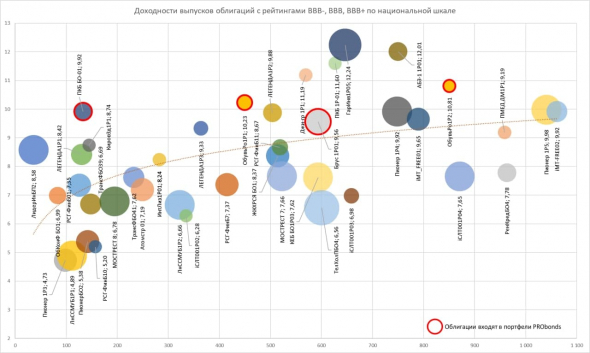

В следующий вторник стартует размещение облигаций ООО «Обувь России» (1,5 млрд.р., 4 года, купон/доходность 11%/11,57%). Насколько оправдана доходность в сравнении с другими облигациями аналогичного кредитного качества (ОР имеет кредитный рейтинг BBB (RU) от Эксперт РА) и в сравнении с обращающимися выпусками самого эмитента?

Взглянем на доходности облигаций, обладающих рейтингами группы BBB по национальной шкале (включая BBB- и BBB+). В выборке выпуски размером от 1 до 5 млрд.р. 2 рыночных выпуска «Обуви России» показывают доходности 10,2 и 10,8%, что немного выше средних ставок для соответствующих сроков обращения. Впрочем, то же справедливо для ПКБ и «Брусники», как и ОР, входящих в публичные портфели PRObonds. Предстоящий выпуск с эффективной доходностью 11,57% даст небольшую премию к торгующимся выпускам, но не тоже останется вблизи средних величин доходностей для данной группы рейтингов.

( Читать дальше )

Интервью Романа Макарова, гендиректора МФК "Займер" сообществу Angry Bonds

- 13 января 2021, 17:05

- |

Перед размещением дебютного выпуска коммерческих облигаций генеральный директор МФК «Займер» Роман Макаров дал интервью сообществу Angry Bonds. В нем Роман рассказал о ситуации на рынке МФО в России и мире: о неоднородной структуре рынка, о конкуренции с банками, уровне ставок в микрозаймах и изменениях в спросе на них. Интервью получилось обширным и занимательным. Текст приводим этой ссылке .

28 декабря ЦБ РФ зарегистрировал выпуск коммерческих облигаций МФК «Займер» серии 01. Размещение готовится по закрытой подписке для квалифицированных инвесторов. Организатор выпуска - ИК «Иволга Капитал»

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал