Андрей Хохрин

IDF Eurasia / ManeyMan. Презентация эмитента и выпуска

- 03 ноября 2020, 12:23

- |

17 ноября стартует размещение четвертого в российском контуре облигационного выпуска холдинга IDF Eurasia (700 млн.р., YTM 13,2%).

Продолжается сбор заявок на участие в размещении облигаций ООО «Онлайн Микрофинанс» (SPV, поручитель ООО МФК «Мани Мен»)

Предварительные параметры выпуска:

Дата размещения: 17.11.2020Рейтинг поручителя: ruBBB- (Эксперт РА)Размер: 700 млн.р.Срок до погашения 3 года, без амортизацииОриентир купона: 12,5% годовых (YTM 13,2%), выплата ежемесячноМинимальная сумма заявки: 1,4 млн.р.Организатор выпуска: ИК Иволга КапиталОблигации «Онлайн Микрофинанс» будут включены в портфели PRObonds на ~7% от капитала.

Прилагаем презентацию эмитента и выпуска, отражающую динамику бизнеса, информацию о нынешних выпусках и расширенные параметры нового выпуска облигаций.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

"Электрощит-Стройсистема". Отчетность за 9 мес. 2020

- 03 ноября 2020, 10:14

- |

«Электрощит-Стройсистема» отчитался по итогам 9 мес. 2020

Баланс, в основном, изменился за счет финансовых вложений. По нашей оценке, это форма вложений в основные средства: аналогично устроена форма владения и в ЧЗПСН-Профнастил.

Выручка увеличилась год к году на 30%, но что особенно радует, значительно выросли чистая прибыль и налог на нее

( Читать дальше )

Обзор портфелей PRObonds. Двухлетние итоги в сравнении с популярными инвестиционными инструментами

- 03 ноября 2020, 08:38

- |

По итогам очередного месяца взглянем на длинную историю наших портфелей. Портфель PRObonds #1, полностью состоящий из высокодоходных облигаций, с июля 2018 года по конец октября принес 34,8% на начальный капитал. И среди популярных инструментов на сегодня проигрывает золоту и американским акциям (посчитаны в рублях с учетом дивидендов).

( Читать дальше )

Так ли нужен карантин?

- 03 ноября 2020, 07:42

- |

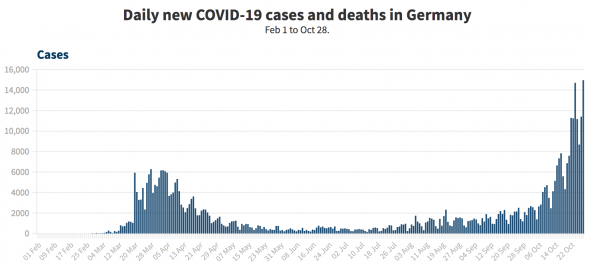

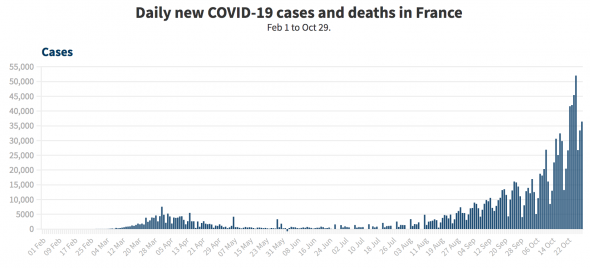

Половина Европы вернулась в карантинное состояние. Пусть менее жесткое, чем весной, но все равно экономически болезненное. Причина – резкий рост случаев заболеваний коронавирусом. Весенние запреты можно было понять: смертность недолго, но повсеместно превышала 10% от числа заболевших.

Сегодня все же другая ситуация. Случаев заболевания многим больше, чем весной, в том числе по причине их активного выявления. Смертность снижается, все равно оставаясь высокой. Но и смертность – величина, зависимая от особенностей учета.

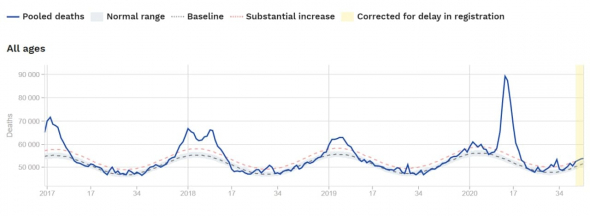

Оценить европейскую проблему предлагаю с помощью ресурса euromomo.eu/graphs-and-maps/. Здесь приведена статистика смертности в странах Западной Европы. Графиков много, остановлюсь на одном. Это количество смертей в неделю в группе отобранных стран по всем возрастам.

Резкое увеличение количества смертей пришлось на 11-ю – 18-ю недели 2020 года, с 9 марта по 3 мая. Но сейчас, даже с учетом сезонных инфекций всплеска смертности не наблюдается. Крайний срок статданных – 25 октября. И, возможно, ситуация ухудшится в последующие дни. Но уже можно говорить, что прежние карантинные меры вводились по факту возникновения проблем, а нынешние – не упреждение.

( Читать дальше )

Спокойствие на денежном рынке на фоне падения остальных секций фондового рынка

- 02 ноября 2020, 10:14

- |

Источник: ПСБ

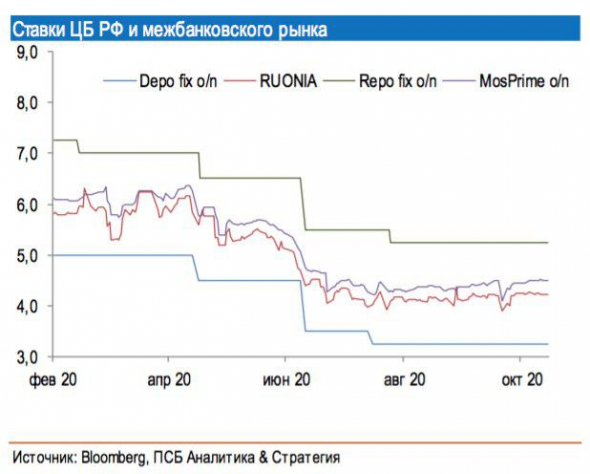

Несмотря на происходящие неблагоприятные события на российском фондовом рынке в последние несколько месяцев, на отечественном денежном рынке негативных колебаний не происходит.

Вслед за ключевой ставкой, ставки на денежном рынке снижаются. Основные денежные индикаторы RUONIA, MosPrime и ставка РЕПО находятся в корридоре 4,25-4,5%. Волатильность ставок на коротком отрезке (овернайт и неделя) незначительна, а самые большие отклонения происходили в сторону резкого снижения ставок, когда игроки предлагали денежные средства с дисконтом.

Стабильное и плавное движение ставок вниз во втором полугодии — это результат не только снижения ключевой ставки, но и избыточности ликвидности в банковском секторе. Несмотря на накапливающиеся риски и негатив на финансовых рынках, у банков не возникает резкой необходимости занимать деньги на рынке средств даже в условиях резкого роста волатильности на рынке. Достаточная ликвидность влияет на характер движения ставок не только на денежном рынке, но и на тесно связанном с ним долговом.

( Читать дальше )

Рынки и прогнозы. Цепная реакция

- 02 ноября 2020, 07:45

- |

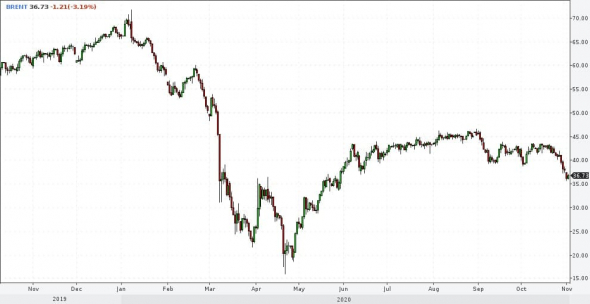

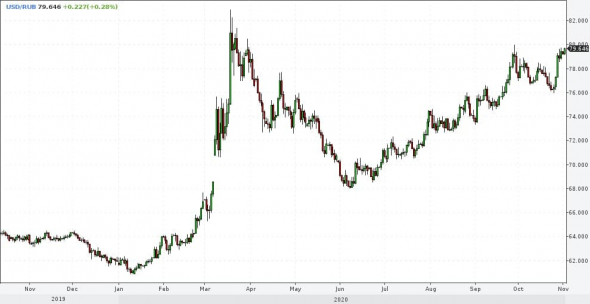

Нефть. Причины падения понятны: Бельгия, Франция, Германия, Великобритания ввели те или иные комплексы жестких карантинных ограничений. Думаю, котировки нефти еще не вобрали в себя всех негативных ожиданий. Сегодняшние 36+ долл./барр. еще не считал бы дном.

( Читать дальше )

IDF/Мани Мен: кредитование онлайн. Опыт управления бизнесом и риском. Видео-интервью с Борисом Батиным

- 30 октября 2020, 08:36

- |

Короткая позиция в индексе РТС может быть закрыта

- 30 октября 2020, 06:00

- |

Источник графика: profinance.ru

В обоих портфелях PRObonds открыта незначительная короткая позиция во фьючерсе на индекс РТС. В случае повышения индекса до 1010,51 п. позиция будет закрыта. Если индекс продолжит снижаться (а на утро складывается такая картина), уровень закрытия позиции в последующие дни сдвинется ниже.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал