Андрей Хохрин

Positive Technologies: интервью с Юрием Максимовым

- 17 июля 2020, 07:38

- |

- комментировать

- ★1

- Комментарии ( 0 )

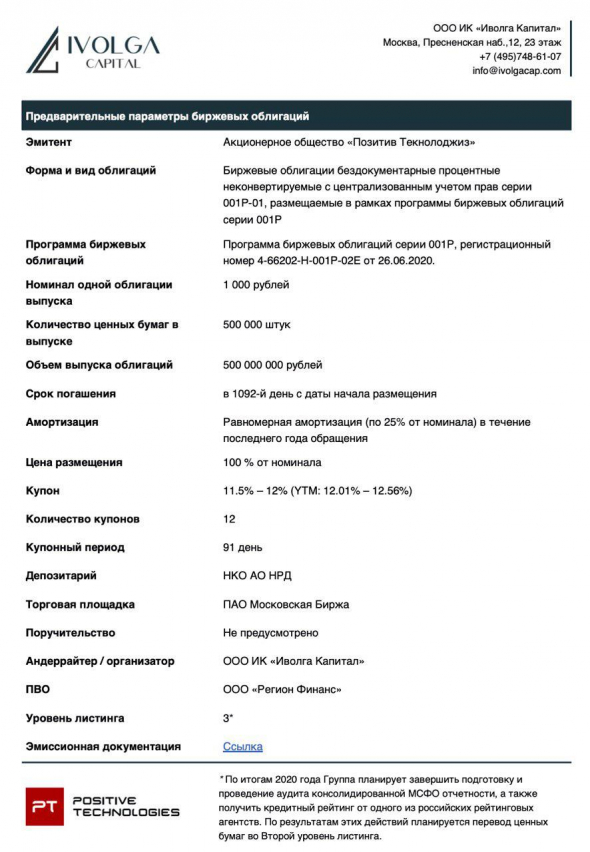

Positive Technologies планирует провести дебютный выпуск облигаций на Московской бирже в конце июля

- 16 июля 2020, 14:47

- |

Компания Positive Technologies работает на российском рынке информационной безопасности с 2002 года. В число основных видов деятельности компании входит разработка программного обеспечения, предназначенного для выявления, верификации и нейтрализации бизнес-рисков, которые могут возникать в IT-инфраструктурах предприятий различных отраслей.

По итогам 2019 года суммарная выручка АО «Позитив Текнолоджиз» по всем видам деятельности составила 3,2 млрд руб., чистая прибыль за тот же период составила 0,4 млрд. руб. На протяжении последних трех лет оборот компании демонстрирует рост не менее 20% в год. По итогам 2020 года Группа планирует завершить подготовку и проведение аудита консолидированной МСФО-отчетности, а также получить кредитный рейтинг от одного из российских агентств. По результатам этих действий планируется перевод ценных бумаг во второй уровень листинга

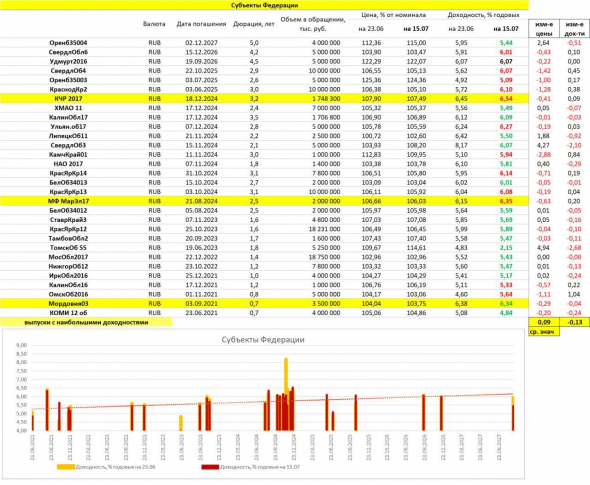

PRObondsмонитор. Тоска и надежды ОФЗ. Голосование за ставку в корпоратах. И потеря интереса к субфедам

- 16 июля 2020, 07:13

- |

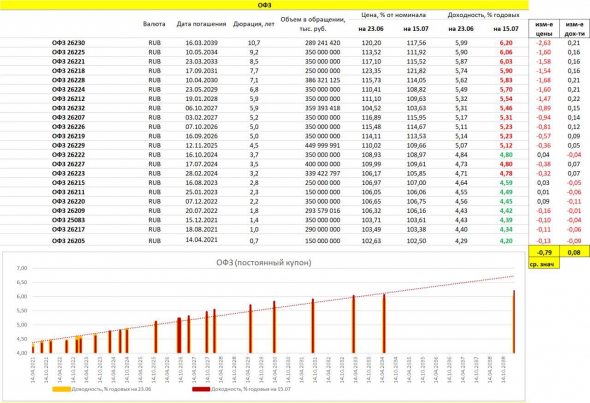

ОФЗ. В тоске и надежде ждут 24 июля держатели длинных госбумаг. За последние 3 недели цены опять снизились, доходности выросли. Денег на отечественный госдолг не хватает. Банк России в следующую пятницу объявит новое значение ключевой ставки, и это значение должно быть ниже. С таким состоянием ОФЗ занимать придется под 6%. А деньги не только нужны, но нужны дешево. Ждем попыток устроить ралли. Хотя и снижение ставки после 1%-ного шага вниз 19 мая не может быть существенным (мой прогноз -25 б.п.), и предположения этого снижения уже учтены ценами. Так что ожидания есть, но настоящих надежд мало.

( Читать дальше )

«Обувь России»: Сопоставимые продажи группы компаний в июне 2020 года существенно выросли и достигли показателей аналогичного периода 2019 года

- 15 июля 2020, 11:48

- |

Компания достаточно быстро вышла на докризисные показатели, после того как были ослаблены ограничительные меры в большинстве регионов, благодаря переформатированию магазинов, развитию маркетплейса и диверсификации ассортимента. На конец июня большая часть магазинов компании уже функционировала в нормальном режиме.

«Мы видим рост покупательской активности в июне-июле: трафик в магазинах восстановился на 80% от доковидного периода. Мы развиваем формат мини-универмага и работаем с поставщиками по модели маркетплейса. Мы значительно расширили ассортимент: сейчас уже 50% в розничной выручке приходится не на обувь. В первом полугодии мы привлекли более 500 новых поставщиков. За счёт диверсификации товарного предложения выросла конверсия, что привело к увеличению товарооборота. Также поддерживать продажи нам помогает и услуга рассрочки платежа», — комментирует Светлана Землякова, руководитель розничного отдела группы компаний «Обувь России».

Ссылка на пресс-релиз: obuvrus.ru/press_center/news/707/46202/

Изображение: сайт компании

Время думать о плохом

- 15 июля 2020, 07:48

- |

Наблюдаю за восхождением к новым вершинам американских, европейских фондовых индексов, за балансированием 30-ти, 100-летних облигаций на нулевых доходностях. И настроение так себе.

Наблюдаю за восхождением к новым вершинам американских, европейских фондовых индексов, за балансированием 30-ти, 100-летних облигаций на нулевых доходностях. И настроение так себе.Принудительная остановка экономик, падение их и рынков в кризис было болезненным, но более предсказуемым и в перспективе менее разрушительным, чем то, что получаем на выходе.

Вообще, дорожает то, что пользуется спросом. Спрос – производная от потребности. Канонически, если вы покупаете акции, вас должен привлекать бизнес компании, часть которой приобретается. Либо мотив ваш «трогательно прост»: со временем найти еще менее разборчивого покупателя и продать ему дороже. Какие уж мотивы должны двигать инвестором, покупающим долги с нулевыми ставками у перегруженных заемщиков – вовсе загадка. Разве что уверенность в наступлении, наконец, новой реальности. Тем не менее, исторически, самые дешевые деньги сопровождаются в России триллионным дефицитом бюджета, в США дефицит аналогичен, но в долларах (-3 трлн долл. накопленным итогом за год). Пошли отчетности. Газпром отчитался об убытке за 1 квартал в размере 116 млрд.р. Средние значения падения ВВП ведущих стран, исключая Китай, за 1-2 кварталы – 10-20%. Можно продолжить подсчет потерь, он будет продолжительным.

( Читать дальше )

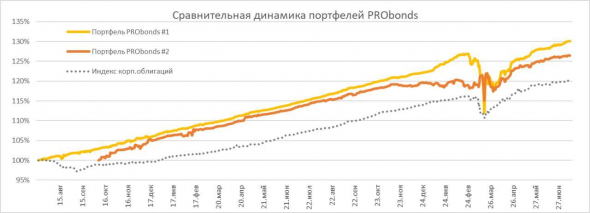

Обзор портфелей PRObonds. Управление стрессом

- 14 июля 2020, 07:39

- |

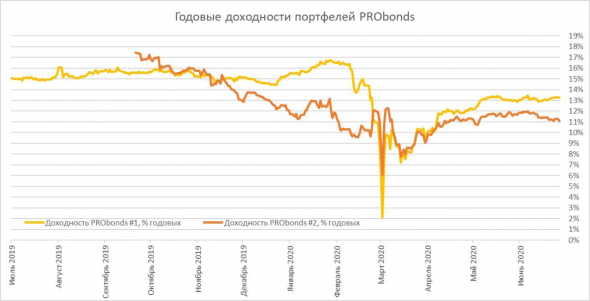

Портфели PRObonds не имеют целью заработать много. 2-3 депозитные ставки – вот ориентир. Но доходность достаточно стабильна, как это можно видеть на диаграмме годовых результатов. Даже самое дно весеннего падения не уводило доходности в минус (18 марта 2020 года в моменте доходность портфеля #1 опустилась до 2% годовых, #2 – до 6%).

Сейчас доходности обоих портфелей искусственно придушены (#1 имеет 13,3%, #2 – 11,2%). В каждом из портфелей сохраняется небольшая денежная подушка. Которая, с одной стороны, не позволяет выжать максимум из сектора высокодоходных облигаций. С другой – в случае нового падения сгладит его последствия для портфелей.

( Читать дальше )

Прогнозы рынков. Формирование максимумов

- 13 июля 2020, 08:07

- |

_________________________________________________________________________________________________

_________________________________________________________________________________________________Золото, шаг за шагом, продолжает движение вверх. Основа спроса инвестиционная. Промышленности цены в районе 1 800 долл./унц. вряд ли нужны. Любой инвестиционный бум однажды оканчивается разочарованием. Золото не исключение. Будет ли 2 000 или нет (скорее да, чем нет), металл на финишной прямой своего многолетнего роста. У нас есть совсем незначительная короткая позиция в золоте, и она в течение лета-осени должна кратно увеличиться. Кстати, все еще сохраняется и часть короткой позиции в палладии. Это треть от того, что было. Восходящий тренд палладия сломлен в начале этого года, дальше – тяготение к 1 500 долл./унц., возможно, ниже (сейчас 1 900+). В расчете на это позиция будет сохраняться.

( Читать дальше )

Почему акции "Обуви России" стоят дешево?

- 10 июля 2020, 07:30

- |

Фото обложки — скриншот головой страницы сайта obuvrus.ru

Фото обложки — скриншот головой страницы сайта obuvrus.ruПри цене акции в районе 32 рублей компания оценена в 2,2 прибыли прошлого года (1,7 млрд.р.) или в 27% прошлогодней выручки (13,7 млрд.р.). Ценообразование акций идет вразрез с облигациями компании. Последние оправляются от коронакризиса. Доходности опустились к 12% (правда, в начале года, после перевода из третьего во второй уровень листинга они достигали 10,5%).

( Читать дальше )

Бессрочные облигации российских эмитентов: в чем их смысл для компаний и для инвесторов?

- 10 июля 2020, 07:27

- |

Почему облигации и почему бессрочные?

На этой неделе уже вторая госкомпания заявила о намерении разместить бессрочные облигации. На этот раз руководитель Почты России Максим Акимов в интервью РБК рассказал о планах компании привлечь до 70 млрд рублей с помощью такого инструмента. Ранее, 26 июня другая госмонополия РЖД разместила 30 млрд рублей в виде бессрочных облигаций.

Кризис вынуждает даже таких крупных игроков искать средства на долговом рынке. Хоть и они являются государственными и могут рассчитывать на финансовую поддержку государства, для их восстановления исключительно господдержки может и не хватить. Поэтому компании сейчас все активнее изучают варианты финансирования на рынках капитала.

Конкретно в случае РЖД и Почты России облигации остаются едва ли не единственным вариантом выхода на фондовый рынок. Компании не являются публичными, и сделки с дополнительным выпуском акций (такой вариант рассматривается Аэрофлотом — государственной, но публичной компанией) для обоих предприятий не актуальны.

( Читать дальше )

График акций «Обуви России». Стабилизация

- 09 июля 2020, 07:25

- |

График акций «Обуви России». Стабилизация цен бумаг, происходящая с середины марта – формально становится самой длительной для всей истории их обращения на бирже. Причем происходит на высоких торговых оборотах. И уже потому представляется мне переломной. Сложно оправиться от падающей тенденции, длившейся 2,5 года и запущенной к тому же рядом объективных причин. Но бумага оправляется. О своем понимании причин падения акций и о взглядах на перспективы напишу до конца недели. А пока, как и предполагал ранее (https://t.me/probonds/3838), продолжу увеличивать долю акций «ОР» и в публичном портфеле PRObonds #2 (примерно до 5% от капитала, сейчас она уже приближается к номинальным 4%) и в своем личном.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал