Андрей Хохрин

Визуализация портфеля высокодоходных бондов от "Иволги"

- 03 июня 2020, 08:26

- |

Что мы заметили на свой длительной уже практике общения с облигационными инвесторами?

Во-первых, инвесторам не хватает простого графического изображения результатов своих инвестиций.

Во-вторых, облигационные доходности из биржевого терминала дают мало информации о реальной результативности вложений в облигации.

В-третьих, инвесторы хотят наглядной информации, когда и какие деньги они получат в виде купонов, амортизаций и погашений.

Мы подготовили формат визуального ответа на эти вопросы. Такие отчеты мы направляем покупателям облигаций с апреля, дважды в месяц. Сейчас их получает 30 наших подписчиков и клиентов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Краткий обзор портфелей PRObonds

- 02 июня 2020, 07:31

- |

Актуальные годовые доходности портфелей PRObonds– 13,3% для портфеля #1 и 11,5% для портфеля #2. Оценка капитала портфелей – 1,81 млрд.р.

Актуальные годовые доходности портфелей PRObonds– 13,3% для портфеля #1 и 11,5% для портфеля #2. Оценка капитала портфелей – 1,81 млрд.р.Из недавних сделок место облигаций лизинговой компании «Бэлти-Гранд» занял второй выпуск «Шевченко», замена на 2,5% от активов.

( Читать дальше )

Май и Лето 2020 на рынке корпоративных облигаций. Рост активности

- 02 июня 2020, 06:42

- |

Май этого года для корпоративного сектора облигаций стал более результативным, чем в 2018 и 2019 годах, но весь рост пришелся на размещения крупных заемщиков. За прошедший месяц было размещено 11 выпусков объемом до 5 млрд р., 7 выпусков — до 10 млрд. р., 2 выпуска — на 15 миллиардов. В секторе ВДО в мае начались размещения четырех выпусков.

Предсказать сейчас, сколько точно будет корпоративных выпусков летом этого года, трудно — количество фактически размещенных выпусков всегда больше, чем их было зарегистрировано до 1 июня. Например, в прошлом году на 31 мая было зарегистрировано 18 выпусков на июнь-август, а фактически состоялось 82 размещения. И это с учетом того, что в зарегистрированных программах выпусков эмитент может и не использовать свое право разместиться именно в конкретный временной промежуток.

( Читать дальше )

Проект "Иволга"

- 01 июня 2020, 07:34

- |

Попробую в нескольких тезисах сформулировать подход к инвестициям, который у нас сложился, особенно с оглядкой на пандемический кризис.

Попробую в нескольких тезисах сформулировать подход к инвестициям, который у нас сложился, особенно с оглядкой на пандемический кризис.Мы изначально не ставили целью специализироваться именно на организации облигационных выпусков или выпусков акций. Компания, безусловно, размещает и будет размещать ценные бумаги. Но идея в другом и на вид она проста – обеспечивать инвесторам стабильный доход в 2-3 депозитные ставки, сейчас это 10-15% годовых.

Простой она, правда, останется до первого дефолта или преддефолтного падения. Дефолт, даже череда дефолтов вряд ли значимо обесценят портфель, но они обнулят доходность.

Российский долговой рынок серьезно не страдал с 2008-9 годов. Одиннадцати-двенадцати лет достаточно для накопления существенных и не вполне предсказуемых рисков. С учетом нынешнего кризиса ряд дефолтов в этом году нам едва ли не гарантирован.

( Читать дальше )

Прогнозы на неделю. Стагнация акций, неоднородность и риски облигаций и укрепление рубля

- 01 июня 2020, 07:28

- |

Прошедшая неделя затормозила или откорректировала рост российских акций и облигаций. Наибольшее снижение наблюдалось в пятницу и было поддержано снижением на мировых площадках.

Прошедшая неделя затормозила или откорректировала рост российских акций и облигаций. Наибольшее снижение наблюдалось в пятницу и было поддержано снижением на мировых площадках.Возможно, дальнейший откат котировок мы получим и сегодня. Вообще, рост последний 2,5 месяцев почти во всех фондовых активах почти не имел остановок или коррекций. И время для этого неплохое. Биржевой рынок парадоксален, и начинающееся восстановление деловой активности может послужить тем фактом, на котором и надо продавать.

Но потенциал возможного снижения акций или облигаций считаю ограниченным. Глубокие погружения рынков происходят в случаях, когда панически настроения возникают с большой задержкой. Сейчас и пары дней падения хватит на то, чтобы участники рынка запаниковали.

( Читать дальше )

Катастрофа, которой нет: ликвидность банковского сектора России

- 29 мая 2020, 07:15

- |

В медийном пространстве высокопоставленные банкиры все активнее жалуются на то, что банки могут стать главной отраслью, пострадавшей от нынешнего кризиса. Похоже на то, что жалуются они “на перед” — ощутимых потерь банковский сектор за март-апрель пока не несет.

В медийном пространстве высокопоставленные банкиры все активнее жалуются на то, что банки могут стать главной отраслью, пострадавшей от нынешнего кризиса. Похоже на то, что жалуются они “на перед” — ощутимых потерь банковский сектор за март-апрель пока не несет.В опубликованном вчера Обзоре банковского сектора РФ Центрального Банка приводится статистика, которая нам подсказывает, что на данный момент риски ликвидности не реализовались еще в полной мере.

По количеству пассивов, размещенных в банковской системе, снижение объемов произошло не самым драматичным образом: чуть более одного процента, причем средств в банковской системе по-прежнему на 4 трлн рублей больше, чем в начале 2020 года. Предсказанного бегства вкладчиков-физических лиц также пока не происходит.

( Читать дальше )

А не зря ли мы ждем развития кризиса?

- 29 мая 2020, 07:04

- |

Отчет Минэкономразвития о деловой активности в апреле (https://www.economy.gov.ru/material/file/153d3784c10e3d2475e177b296d601b7/200528_.pdf) – пожалуй, первая оперативная официальная статистика. И она удручающая: по мнению министерства, ВВП в апреле упал на 12%. Видимо, несколько меньшую, но сопоставимую величину получим и в мае.

Глядя на цифры, остается ждать худшего. Или хочется ждать?

Разрушительная сила любого финансового, экономического, социального кризиса в его непредсказуемости. Можно ли назвать ожидаемо развитие нынешнего кризиса непредсказуемым? Конечно, нет. К падению производства и потребления, к сложностям финансирования готовятся все.

Хороший пример из недавних, пусть и не про Россию – одобрение 27 мая японским правительством второго пакета экономической помощи объемом 1,1 трлн долл. (117 трлн иен). В совокупности с первым, одобренным месяц назад, в том же объеме, получим около 2,2 трлн долл., или эквивалент 40% ВВП страны. Меньшие в относительном выражении, но колоссальные по совокупным объемам субсидии, налоговые послабления, меры прямого стимулирования экономики применяются повсеместно, в т.ч. и в России.

( Читать дальше )

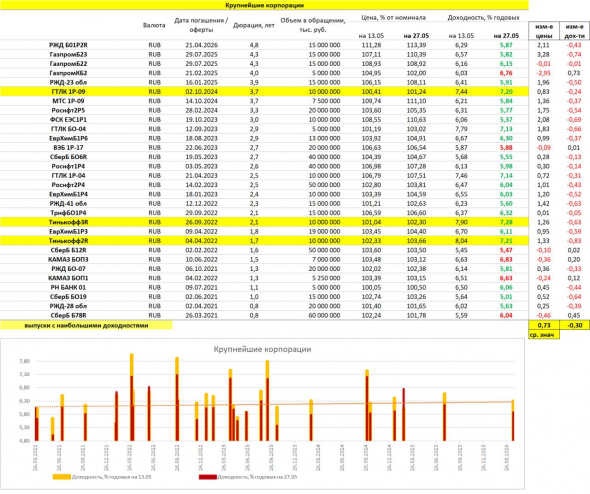

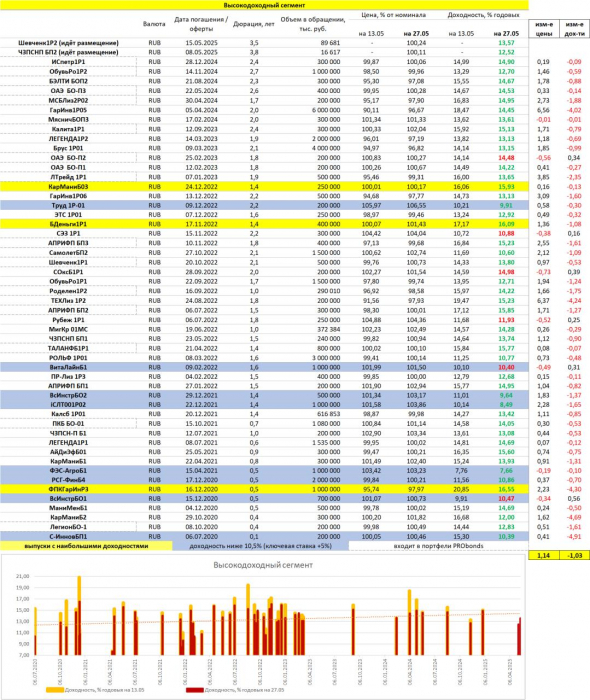

PRObondsмонитор. Доходности рублевых рублевых корпоративных облигаций, включая высокодоходный сегмент

- 28 мая 2020, 07:19

- |

Чем отличается крупнейший бизнес от просто крупного или, тем более, среднего? Похоже, отличается всем. Разница доходностей двух приведенных таблиц в среднем составляет солидные 7% (средняя доходность 6,2% для крупнейших корпораций и 13,2% для прочих). Расхождение кредитных ставок, к числу которых относятся и доходности облигаций – типичная черта типичного кризиса. Играть или не играть в высокие доходности – вопрос без очевидного ответа. Но выбор в высокодоходном сегменте стал шире. За счет падения облигационных котировок ряда весьма крупных бизнесов.

( Читать дальше )

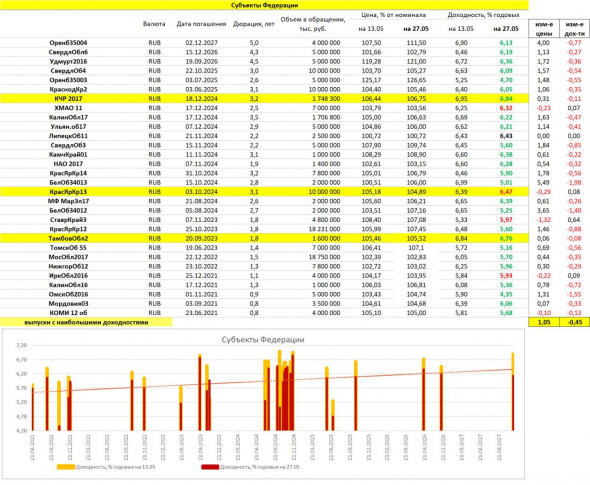

PRObondsмонитор. Доходности ОФЗ и облигаций субъектов федерации. К понижению ключевой ставки готовы!

- 28 мая 2020, 07:00

- |

К понижению ключевой ставки готовы! Это про ОФЗ. Облигации субъектов федерации еще в процессе подготовки. Заметьте, в маросекторе ОФЗ все ставки первых десяти лет до погашения (бумаги с гашением до 2030 года) ниже нынешнего ключевого значения. Доходности федерального госдолга позволяют Банку России выбирать следующее значение ключевой ставки – 5% или 4,5% – спокойно взвешенно. Так или иначе, инфляция превышает 3% и с легкостью может приблизиться к Банком России же заданному 4%-ному таргету. При ключевой ставке в 4,5%, да даже и в 5% денежно-кредитная политика становится не только мягкой, но и рискованной. Как больше риска несут и сами ОФЗ. Хотя на фоне госдолгов развитых стран риски не чрезмерны. Они просто есть. Субфедеральные бумаги – в догоняющих. Наверно, если продолжать хранить деньги в госбумагах, то все же в региональных.

( Читать дальше )

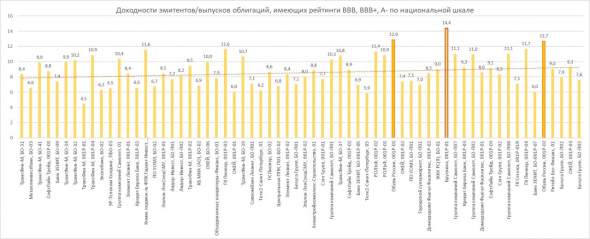

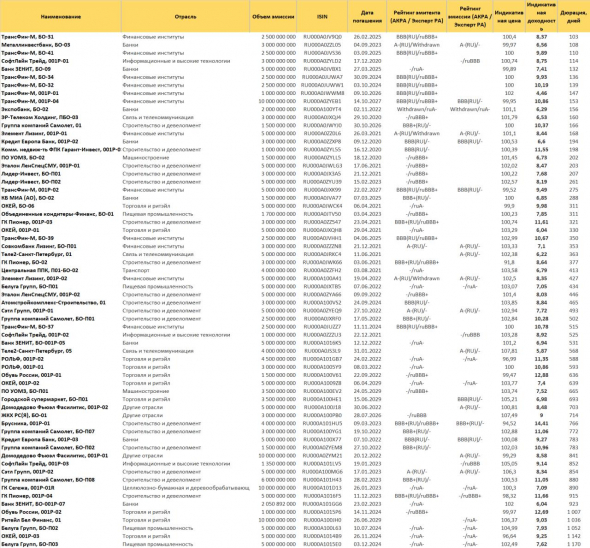

PRObondsмонитор. Доходности рублевых облигаций с рейтингами BBB/BBB+/A- по национальной шкале

- 28 мая 2020, 06:33

- |

Идея выборки простая. Мы хотели оценить, насколько высокодоходны облигации «Обуви России», входящие в портфели PRObonds, и облигации «Брусники», которые туда могут попасть. У обеих компаний рейтинг BBB+ и от «Эксперта», и от АКРА. Для широты кругозора добавили в этой рейтинговой ступени добавили две соседние – BBBи A-. Минимальный размер выпуска ограничили 1 млрд.р.

Да, доходность «Обуви России» выше средней на 3-3,5%, доходность «Брусники» — на 5-5,5%. Первую точно держим. Над покупкой второй серьезно думаем.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал