Блог им. andreihohrin |Мониторинг доходностей облигаций высокодоходного рублевого сегмента

- 23 апреля 2019, 08:14

- |

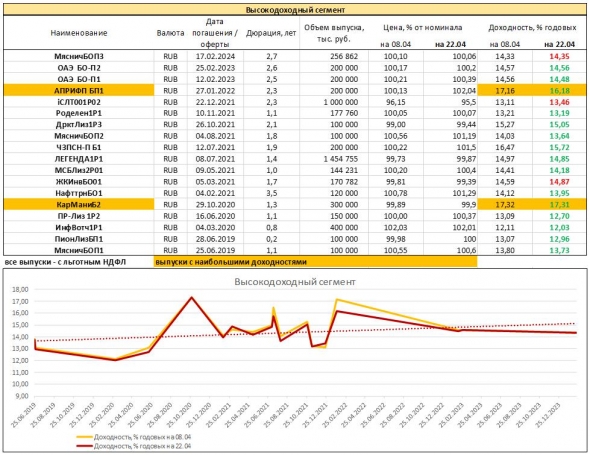

#probondsмонитор Облигации высокодоходного сегмента (наиболее ликвидные выпуски)

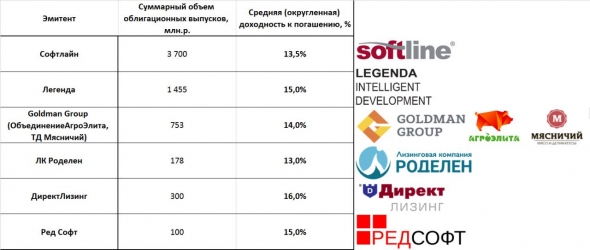

• К вопросу об эффективности рынка. КарМани и АПРИ Флай Плэнинг близки по своим экстремальным доходностям. Правда, первая компания, ведущая бизнес МФК, стабильно убыточна. Вторая – имеет нераспределенной прибыли более 300 млн.р., является крупнейшим застройщиком Челябинска, никогда не попадала в убытки, почти не имеет договоров ДДУ и полностью готова к эскроу-счетам.

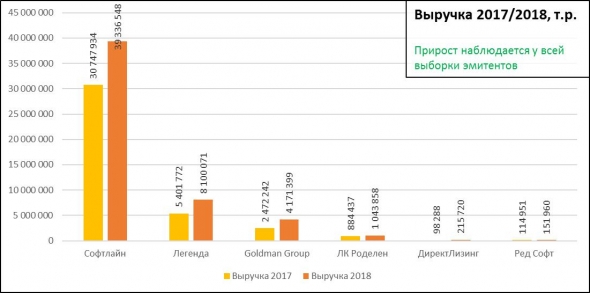

• Закрепились в группе высокодоходных облигации Софтлайна (iСЛТ). Молчаливо падают котировки облигаций, неприятно молчалив сам эмитент. Чистая прибыль 2018 года менее 250 млн.р. при выручке в 39 млрд.р. не добавляет уверенности в том, что купив бумаги сейчас, купим их на дне.

• Из того, что понимаем и что нравится: ЛЕГЕНДА, ЛК Роделен (правда, доходность не особенно вкусная), МСБ-Лизинг, ТД Мясничий и ОбъединениеАгроЭлита, входящие в Goldman Group, с пониманием развития бизнеса – АПРИ Флай Плэнинг. Все указанные имена прибыльны, имеют высокую норму рентабельности («плавает» она у АПРИ) и, с некоторыми исключениями для ЛЕГЕНДЫ, высокую достаточность собственного капитала.

• Интересно, что длинный конец кривой менее доходен в сравнении с ее серединой. Он сформирован 3 выпусками Goldman Group (2 АгроЭлиты и 1 Мясничий). У GG одно из лучших даже на широком облигационном рынке соотношение капитала к долгу (3,7 млрд.р. против примерно 2,3 млрд.р.). В этом, наверно, причина лояльности покупателей.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 8 )

Блог им. andreihohrin |Прогноз рынков. Риск беспечности

- 22 апреля 2019, 08:22

- |

#прогнозытренды

• Рынки в состоянии беспечности. Санкционные или инфляционные риски для российской экономики и фондового рынка воспринимаются инвестсообществом как малозначительные. Как умеренные воспринимаются и риски жесткой коррекции фондовых рынков США и Европы, риск коррекции нефти. Важна не обоснованность спокойствия, а само спокойствие. Это многократно повторенное наблюдение: завершение бычьего/повышательного тренда рынков сопровождается спокойствием игроков.

• Коррекции наступают неожиданно, продолжаются долго и заметно роняют котировки. В этой связи, не так принципиально, произошел ли уже разворот растущих тенденций, или еще произойдет. Просто, рынки к нему готовы, а его шансы лишь возрастают с течением времени.

• Биржевые площадки определяют стоимость тех или иных активов в широких рамках. Движение цены в этих рамках – производная от притока и оттока спекулятивного капитала. Спекулятивный капитал, а не коммерческие потребности – главный двигатель биржевого спроса и предложения. А капитал последние 4 месяца однонаправленно тек на рынки.

( Читать дальше )

Блог им. andreihohrin |Наши спекулятивные позиции вчера, сегдня и исторически

- 19 апреля 2019, 08:30

- |

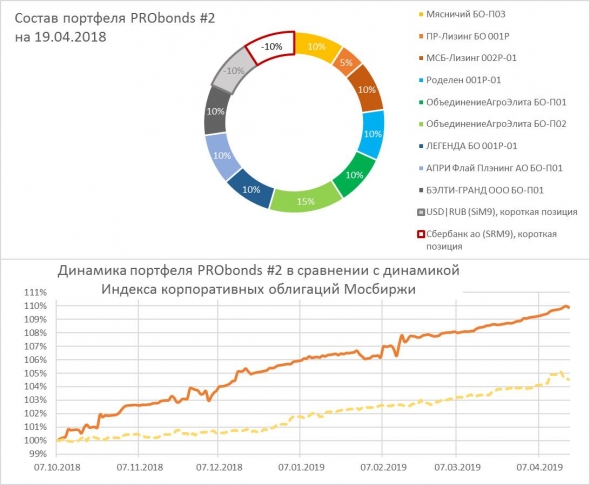

Состав и динамика портфеля PRObonds #2, куда встроена спекулятивная часть. Сегодня из портфеля уйдет короткая позиция в USD|RUB, а короткая позиция во фьючерсе на Сбербанк (SRM9) может быть увеличена до 20% от капитала портфеля.

( Читать дальше )

Блог им. andreihohrin |Шорт золота бесславно закончился. Продолжаем шортить USD|RUB

- 16 апреля 2019, 12:59

- |

Портфель PRObonds #2, где спекулятивная позиция сопровождается ВДО-шными облигациями, удерживает 19% годовых. В ожидании скачака доходности от новой спекуляции. О которой — отдельно и в следующий раз ;)

( Читать дальше )

Блог им. andreihohrin |Темпы размещений ВДО (Мясничий, БЭЛТИ, Пионер-Лизинг)

- 15 апреля 2019, 19:05

- |

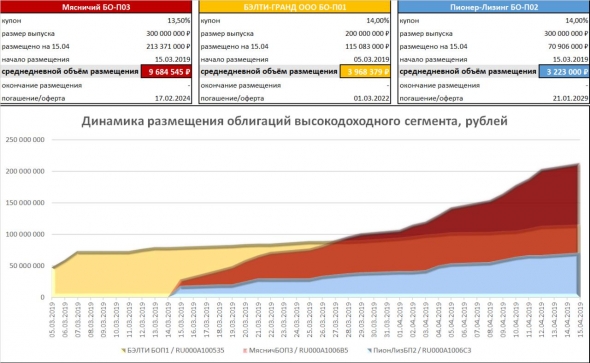

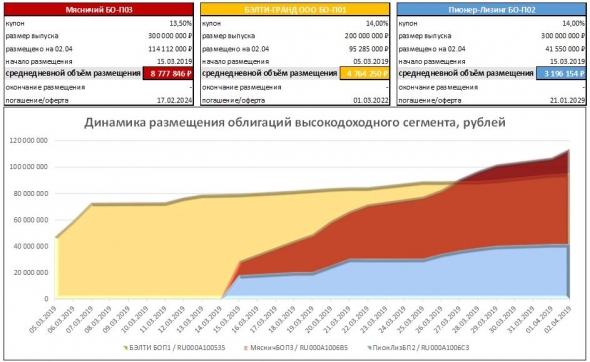

#эмитенты #мясничий #бэлтигранд #пионерлизинг

Меньше 30% выпуска осталось разместить Торговому дому «Мясничий» (Красноярск). Из проходящих сейчас размещений – Мясничий, Пионер-Лизинг, ЛК БЭЛТИ-ГРАНД – темпы размещения первого выше, чем второго и третьего вместе взятых. Или организаторы стараются, или рынок голосует за реальный сектор и величину бизнеса. Скорее, второе. Все же ставка Мясничего ниже, чем ставки Пионера и БЭЛТИ, срок тоже не короток.

Исходя из темпов, Мясничему осталось размещаться 2 недели, БЭЛТИ – около полутора месяцев, Пионеру – 4 месяца. Впрочем, это лукавая арифметика. Рынок может решить очень по-своему.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

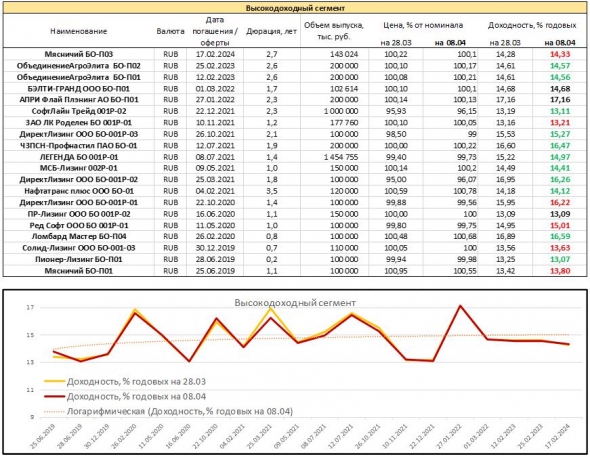

Блог им. andreihohrin |Срез доходностей рублевых облигаций. Высокодоходный сегмент

- 10 апреля 2019, 08:12

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

Блог им. andreihohrin |Такие разные ВДО (высокодоходные облигации). Инфографика годовых отчетностей. Иметь или не иметь?

- 09 апреля 2019, 08:25

- |

Выводы сразу:

- Не нравится Ред Софт

- Тревожит Софтлайн

- Надеемся на продолжение бурного роста ДирекЛизинга, чтобы облигационный долг был полностью оправдан

- Роделен, Легенда, Goldman Group, несмотря на разницу масштабов и бизнесов, вызывают уважение и, как минимум, для нас попадают в лист положительных рекомендаций.

Выручка. Гиганты и не только.

( Читать дальше )

Блог им. andreihohrin |АПРИ Флай Плэнинг досрочно перевел деньги на гашение 1 облигационного займа

- 08 апреля 2019, 19:12

- |

#эмитенты #априфлай

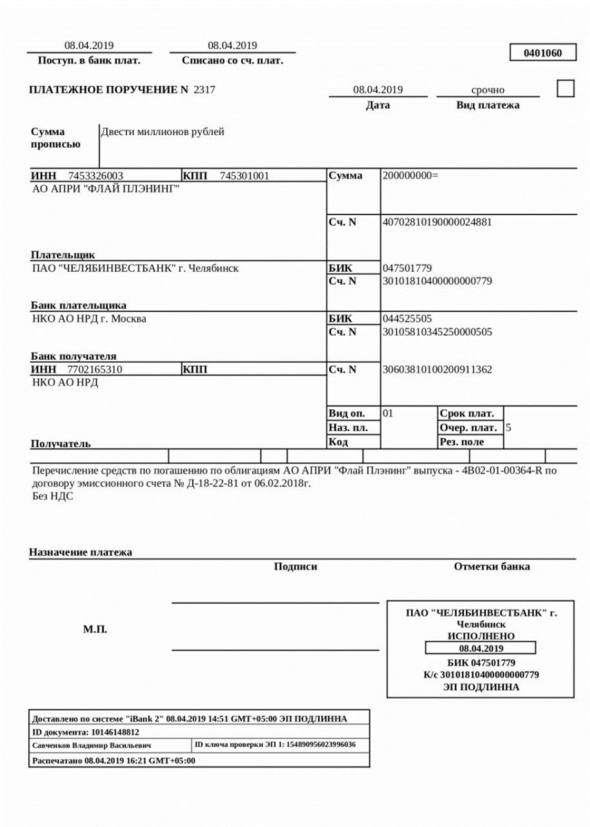

По-моему, отличная информация!

АПРИ Флай Плэнинг выложил в своем телеграм-канале t.me/aprifl платежные поручения, отражающие перевод денег в НРД на гашение первого облигационного займа (а заодно — на выплату купона по второму выпуску).

Конечно, это бравада. Но. Рынок высокодоходных облигаций (ВДО) – это во многом рынок занимающих компаний. АПРИ возвращает долг. Замечательно!

@AndreyHohrin

t.me/probonds

Блог им. andreihohrin |Что и с какой скоростью сейчас размещается из высокодоходных облигаций

- 02 апреля 2019, 17:39

- |

Взглянем на скорости новых размещений в секторе ВДО (высокодоходные облигации).

На сегодня идут размещения 2 лизингов и одной торговой сети (входящей в производственный холдинг).

Замечания, которые можно сделать:

1. Предположение о том, что новые выпуски ВДО будут давать более низкий купон, пока себя не особенно оправдывают. Лизингодатели продолжают занимать под 14%, или устанавливая планку, или подстраиваясь под требования спроса. Скорее, второе.

2. Реальный сектор более востребован инвесторами: ставка ниже, срок – не короткий, а скорость размещения выше прочих облигационных выпусков.

@AndreyHohrin

t.me/probonds

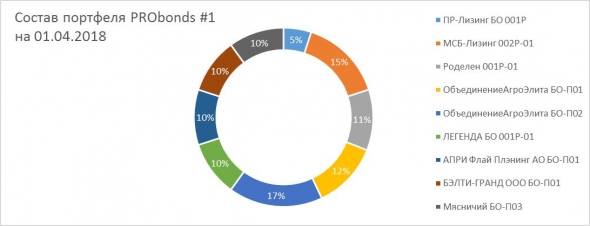

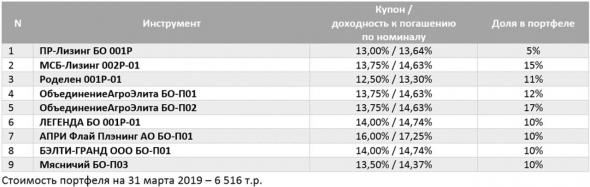

Блог им. andreihohrin |Портфель PRObonds #1 (высокодоходные облигации). Состав и результаты

- 01 апреля 2019, 10:12

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал