Блог компании Иволга Капитал |Максимальные изменения цен облигаций из индекса Cbonds-CBI RU High Yield за 31.05.2021

- 01 июня 2021, 09:13

- |

• Дядя Дёнер, БО-П02 +17.06%, цена закрытия 40.0% Доходность к погашению 102.05%

• КИСТОЧКИ Финанс, БО-П01 +1.42%, цена закрытия 104.26% Доходность к погашению 11.04%

• Регион-Продукт, 001Р-01 +0.82%, цена закрытия 103.72% Доходность к погашению 10.56%

• Труд, 001P-01 +0.77%, цена закрытия 104.3% Доходность к погашению 9.78%

• Агрофирма-племзавод Победа, 001P-01 +0.49%, цена закрытия 95.47% Доходность к погашению 12.25%

• ОбъединениеАгроЭлита, БО-П02 -0.46%, цена закрытия 102.78% Доходность к погашению 11.53%

• ТЕХНО Лизинг, 001P-03 -0.46%, цена закрытия 103.17% Доходность к погашению 12.13%

• ВсеИнструменты.ру, БО-02 -0.53%, цена закрытия 101.26% Доходность к погашению 9.5%

• ИК Фридом Финанс, БО-01 -0.67%, цена закрытия 103.5% Доходность к погашению 6.87%

• Круиз, БО-П04 -2.3%, цена закрытия 107.83% Доходность к погашению 9.62%

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Финансовые рынки 31 мая

- 01 июня 2021, 09:08

- |

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.04 п.п. до 5.87% (+0.04 п.п. н/н, +0.97 п.п. с начала года)

• 1-месячная ставка MOSPRIME выросла на 0.01 п.п. до 5.34% (+0.06 п.п. н/н, +0.62 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на -0.01 п.п. до 5.01% (+0.09 п.п. н/н, -0.51 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подешевел на 0.38% до 73.43 USD/RUB (-0.09% н/н, -1.32% с начала года)

• Рубль по отношению к евро подешевел на 0.64% до 89.79 EUR/RUB (+0.04% н/н, -1.89% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.13% до 6865.79 пунктов (+2.06% н/н, +15.34% с начала года)

• Индекс полной доходности РТС снизился на -0.02% до 2945.39 пунктов (+2.14% н/н, +17.37% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.02% (+0.19% н/н, +3.55% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.04% (+0.03% н/н, +1.01% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.04% (-0.07% н/н, -0.28% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.11% (+0.0% н/н, -0.33% с начала года)

Блог компании Иволга Капитал |Предстоящие облигационные размещения от ИК "Иволга Капитал"

- 01 июня 2021, 07:29

- |

Предварительная информация о выпусках облигаций, которые планирует организовывать ИК «Иволга Капитал» в течение июня, июля, августа.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Доходности крупнейших ETF от Vanguard

- 31 мая 2021, 11:10

- |

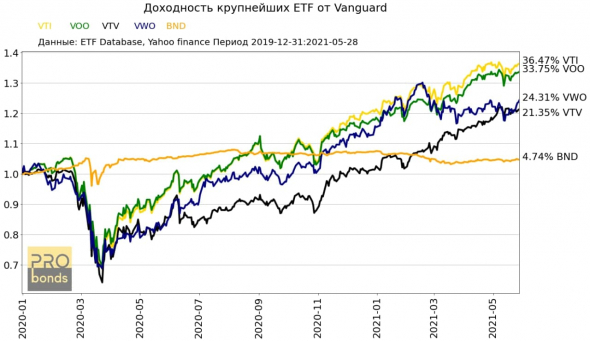

• Vanguard Total Stock Market ETF (VTI) 4000 американских акций

• Vanguard S&P 500 ETF (VOO) Индекс S&P 500

• Vanguard Value ETF (VTV) Американские акции с самой большой капитализацией

• Vanguard FTSE Emerging Markets ETF (VWO) Акции развивающихся стран

• Vanguard Total Bond Market ETF (BND) Американские облигации с инвестиционным рейтингом

Доходности ETF с 2020 года:

• VTI 36.47%

• VOO 33.75%

• VTV 21.35%

• VWO 24.31%

• BND 4.74%

Доходности ETF с начала 2021 года:

• VTI 13.24%

• VOO 13.50%

• VTV 19.71%

• VWO 8.88%

• BND -2.45%

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 31 мая 2021, 11:08

- |

(с 31.05 по 04.06.2021, в пересчёте на 1 облигацию)

01.06.2021

• АПРИ Флай Плэнинг (АО), БО-П01 Ежемесячные выплаты, ставка купона 16% Сумма купона 13,15 руб. (Не входит в портфель, Иволга Капитал организатор)

02.06.2021

• ОбъединениеАгроЭлита, БО-П03 Ежемесячные выплаты, ставка купона 13,75% Сумма купона 11,68 руб. (Не входит в портфель, Иволга Капитал организатор)

• ТД Мясничий, БО-П03 Ежемесячные выплаты, ставка купона 13,5% Сумма купона 10,78 руб. Амортизация: 28,5 руб. (Не входит в портфель, Иволга Капитал организатор)

• Займер, 01 Ежемесячные выплаты, ставка купона 12,75% Сумма купона 10,48 руб.

03.06.2021

• ОР, 001P-02 Ежемесячные выплаты, ставка купона 12% Сумма купона 9,86 руб.

Блог компании Иволга Капитал |Рынки и прогнозы. Доллар против риска

- 31 мая 2021, 07:27

- |

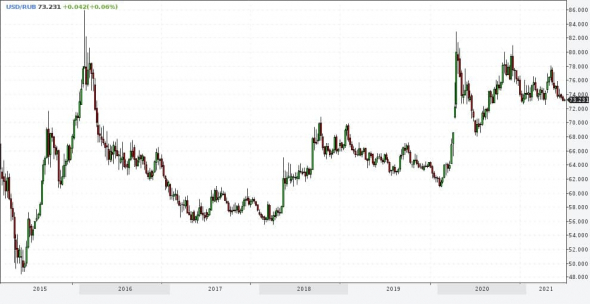

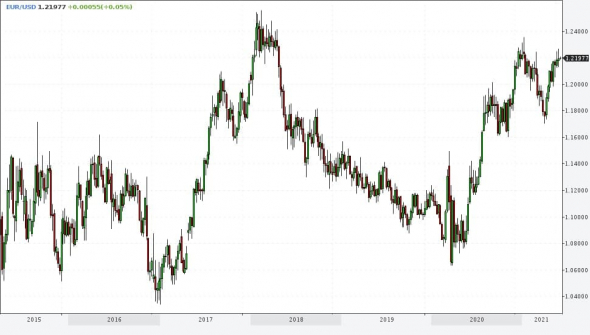

Общий вывод из наблюдений за поведением рынков: с одной стороны, длительное глобальное ослабление доллара, вероятно, закончено, с другой – даже с учетом потенциального долларового укрепления фондовые и товарные рынки все еще имеют потенциал повышения.

О частностях. Рубль, по моим предположениям, продолжит попытки своего усиления против доллара и евро, причем попытки, наконец, способны увенчаться заметным успехом. В качестве цели по паре доллар/рубль на июнь-июль обозначу 70 рублей.

( Читать дальше )

Блог компании Иволга Капитал |Торговый оборот облигаций, размещённых ИК Иволга Капитал

- 30 мая 2021, 16:06

- |

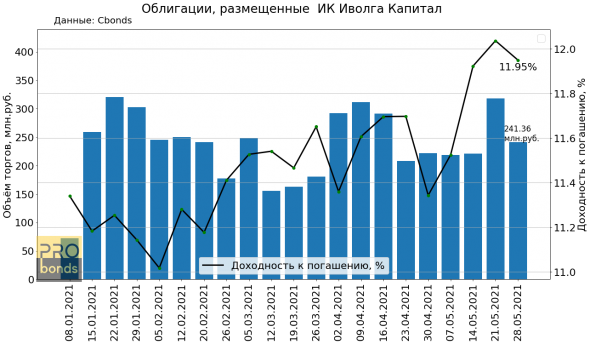

Торговый оборот облигаций, размещённых ИК Иволга Капитал, за прошедшую неделю составил 241.36 млн.руб. (-24.14% н/н)

В обращении находится 32 бумаги, средняя доходность к погашению в пятницу составила 11.95%

26.05.2021 началось размещение Лизинг-Трейд, 001P-03. Купон 11.0%, периодичность выплаты купона 12 раз в год, дата погашения 30.04.2026. Цена к закрытию торгов пятницу 100.0, доходность к погашению 11.568%

Блог компании Иволга Капитал |Финансовые рынки 27 мая

- 28 мая 2021, 09:11

- |

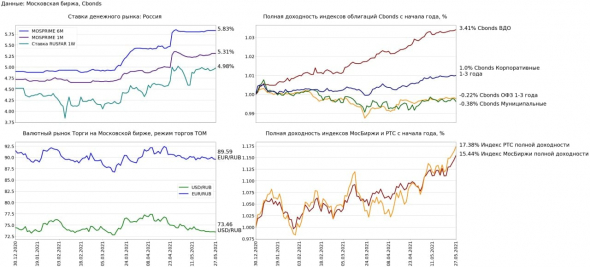

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, текущее значение 5.83% (+0.01 п.п. н/н, +0.93 п.п. с начала года)

• 1 месячная ставка MOSPRIME не изменилась, текущее значение 5.31% (+0.04 п.п. н/н, +0.59 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.03 п.п. до 4.98% (+0.04 п.п. н/н, -0.54 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.06% до 73.465 USD/RUB (-0.09% н/н, -1.28% с начала года)

• Рубль по отношению к евро укрепился на 0.06% до 89.59 EUR/RUB (-0.36% н/н, -2.11% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.81% до 6871.78 пунктов (+3.92% н/н, +15.44% с начала года)

• Индекс полной доходности РТС вырос на 0.89% до 2945.78 пунктов (+4.52% н/н, +17.38% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.04% (+0.12% н/н, +3.41% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.03% (+0.08% н/н, +1.0% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.05% (-0.07% н/н, -0.22% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.14% (+0.02% н/н, -0.38% с начала года)

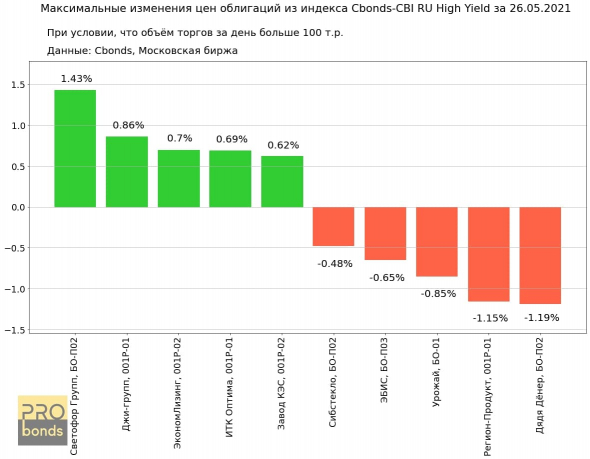

Блог компании Иволга Капитал |Максимальные изменения цен облигаций из индекса Cbonds-CBI RU High Yield за 27.05.2021

- 28 мая 2021, 09:10

- |

• Светофор Групп, БО-П02 +1.43%, цена закрытия 104.59% Доходность к погашению 10.68%

• Джи-групп, 001P-01 +0.86%, цена закрытия 104.14% Доходность к погашению 9.5%

• ЭкономЛизинг, 001P-02 +0.7%, цена закрытия 101.4% Доходность к погашению 11.69%

• ИТК Оптима, 001Р-01 +0.69%, цена закрытия 107.08% Доходность к погашению 12.87%

• Завод КЭС, 001P-02 +0.62%, цена закрытия 103.67% Доходность к погашению 12.95%

• Сибстекло, БО-П02 -0.48%, цена закрытия 104.39% Доходность к погашению 11.55%

• ЭБИС, БО-П03 -0.65%, цена закрытия 102.33% Доходность к погашению 12.31%

• Урожай, БО-01 -0.85%, цена закрытия 102.06% Доходность к погашению 12.18%

• Регион-Продукт, 001Р-01 -1.15%, цена закрытия 102.7% Доходность к погашению 11.1%

• Дядя Дёнер, БО-П02 -1.19%, цена закрытия 35.02% Доходность к погашению 120.07%

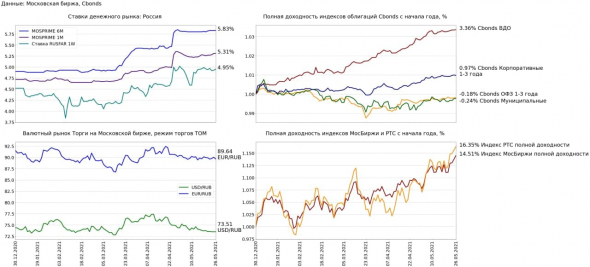

Блог компании Иволга Капитал |Финансовые рынки 26 мая:

- 27 мая 2021, 09:36

- |

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, текущее значение 5.83% (+0.03 п.п. н/н, +0.93 п.п. с начала года)

• 1 месячная ставка MOSPRIME не изменилась, текущее значение 5.31% (+0.05 п.п. н/н, +0.59 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.02 п.п. до 4.95% (-0.01 п.п. н/н, -0.57 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару снизился на 0.01% до 73.51 USD/RUB (-0.38% н/н, -1.22% с начала года)

• Рубль по отношению к евро укрепился на 0.44% до 89.64 EUR/RUB (-0.34% н/н, -2.05% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.66% до 6816.58 пунктов (+3.12% н/н, +14.51% с начала года)

• Индекс полной доходности РТС вырос на 0.63% до 2919.84 пунктов (+3.99% н/н, +16.35% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.02% (+0.11% н/н, +3.36% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.03% (+0.04% н/н, +0.97% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.02% (+0.05% н/н, -0.18% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг не изменился (+0.13% н/н, -0.24% с начала года)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал