Блог компании Иволга Капитал |"От цифр к буквам" - возобновляем совместный видеопроект АКРА и Иволга Капитал

- 20 апреля 2021, 12:24

- |

- комментировать

- Комментарии ( 4 )

Блог компании Иволга Капитал |Результаты самых крупных ETF инвестирующих в облигации развивающихся стран

- 20 апреля 2021, 06:38

- |

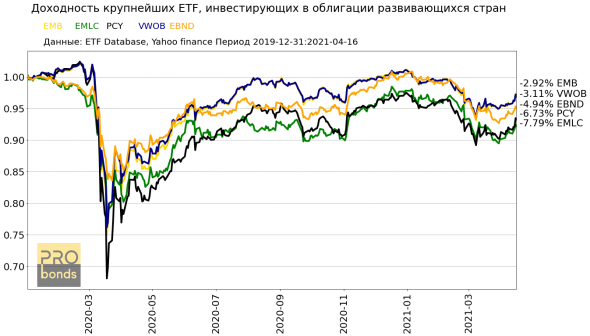

Согласно ETF Database топ 5 ETF с самым большим объёмом чистых активов:

• iShares J.P. Morgan USD Emerging Markets Bond ETF (EMB)

Инвестирует в долговые обязательства эмитентов развивающихся рынков, номинированные в долларах США

• VanEck Vectors J.P. Morgan EM Local Currency Bond ETF (EMLC)

Инвестирует в долговые обязательства эмитентов развивающихся рынков, номинированные в местных валютах

• Invesco Emerging Markets Sovereign Debt ETF (PCY)

Инвестирует в долговые обязательства эмитентов развивающихся рынков, номинированные в долларах США

• Vanguard Emerging Markets Government Bond ETF (VWOB)

Инвестирует в долговые обязательства эмитентов развивающихся рынков, номинированные в долларах США

• SPDR Barclays Capital Emerging Markets Local Bond ETF (EBND)

Инвестирует в долговые обязательства эмитентов развивающихся рынков, номинированные в местных валютах

С начала 2021 года все ETF находятся в зоне отрицательной доходности:

• EMB -4.05%

• EMLC -5.74%

• PCY -4.33%

• VWOB -4.16%

• EBND -5.42%

Доходность с начала 2020 года:

• EMB -2.92%

• EMLC -7.79%

• PCY -6.73%

• VWOB -3.11%

• EBND -4.94%

Блог компании Иволга Капитал |Финансовые рынки 19 апреля

- 20 апреля 2021, 06:36

- |

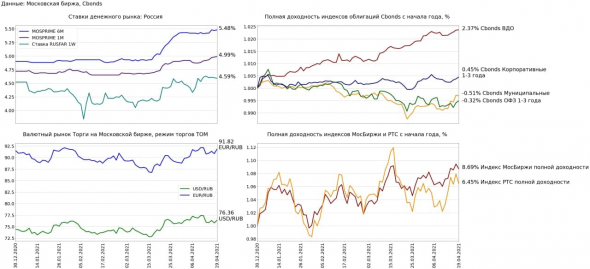

Рынок ОФЗ потерял часть роста конца прошлой недели. Важнейшим событием на текущей неделе будет заседание Центрального Банка, при этом сохраняется неопределенность, рынок ожидает роста ставки на 0,25 или на 0,5 п.п.

Bloomberg пишет о возможных расширении санкций, что также оказывает давление на рынок ОФЗ и Рубль.

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0.01 п.п. до 5.48% (+0.07 п.п. н/н, +0.58 п.п. с начала года)

• 1 месячная ставка MOSPRIME увеличилась на 0.01 п.п. до 4.99% (+0.08 п.п. н/н, +0.27 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на 0.01 п.п. до 4.59% (-0.02 п.п. н/н, -0.93 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару снизился на 0.72% до 76.365 (-1.32% н/н, +2.62% с начала года)

• Рубль по отношению к евро снизился на 1.07% до 91.825 (-0.37% н/н, +0.34% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на 0.68% до 6470.3 пунктов (+1.46 н/н, +8.69% с начала года)

• Индекс полной доходности РТС снизился на 1.37% до 2671.37 пунктов (+3.08% н/н, +6.45% с начала года)

Рынок облигаций:

• Индекс высокодоходных облигаций увеличился на 0.01% (+0.21% н/н, +2.37% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.08% (+0.18% н/н, +0.45% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на 0.04% (+0.51% н/н, -0.32% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.08% (+0.22% н/н, -0.51% с начала года)

Блог компании Иволга Капитал |5 мая планируется размещение сельскохозяйственной компании "Маныч-Агро"

- 19 апреля 2021, 14:29

- |

Предварительные параметры выпуска облигаций ООО «Маныч-Агро»:

• Размер выпуска: 300 млн.р.

• Ориентир купона: 12% годовых (выплата купона ежеквартально)

• Срок до погашения: 4 года, равномерная амортизация в последний год обращения

• Организатор: ИК «Иволга Капитал»

• Ориентир даты размещения: 5 мая 2021

Для участия в первичном размещении Вам необходимо подать предварительную заявку организатору размещения (включая наименование брокера, со счета которого будет проводиться покупка, и сумму покупки).

Контакты клиентского блока ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— dcm@ivolgacap.com, +7 495 150 08 90

Минимальная сумма покупки – 300 тыс. р.

Облигации ООО «Маныч-Агро» войдут в публичные портфели PRObonds на 3-4% от активов.

( Читать дальше )

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 19 апреля 2021, 08:25

- |

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

(с 19 по 23.04.2021, в пересчёте на 1 облигацию)

19.04.2021

• ООО ОР, 001P-04 Ежемесячные выплаты ставка купона 11% Сумма купона 9,04 руб.

20.04.2021

• Лизинг-Трейд, 001P-02 Ежемесячные выплаты ставка купона 10,8% Сумма купона 8,88 руб.

22.04.2021

• АО им. Т.Г.Шевченко, 001P-01 Ежеквартальные выплаты, ставка купона 13,5% Сумма купона 33,66 руб.

Марк Савиченко

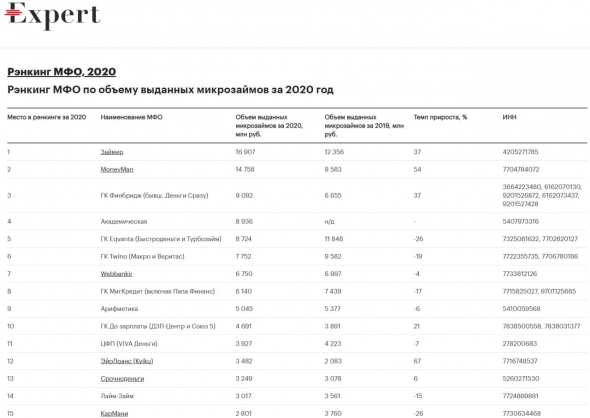

Блог компании Иволга Капитал |Новый рэнкинг МФО от Эксперт РА. По итогам 2020 года

- 19 апреля 2021, 06:05

- |

В новом рэнкинге МФО от Эксперт РА, за 2020 год самое большое число первых мест в России собрала МФК «Займер». По параметрам величины бизнеса и его результативности второе место у MoneyMan (группа IDF Eurasia). Интересно, что по прибыльности на третьем месте МКК «Арифметика», входящая в OR Group. ГК Eqvanta (включает Быстроденьги и Турбозайм) по выдачам заняла пятое место.

/Облигации МФК Займер входят в портфели PRObonds на 5% от активов, облигации АйДиЭф — на 7-7,5%, облигации МФК Быстроденьги — на 4%, облигации OR Group — на 6-11%/

Подробности: https://raexpert.ru/rankings/mfi/2020/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

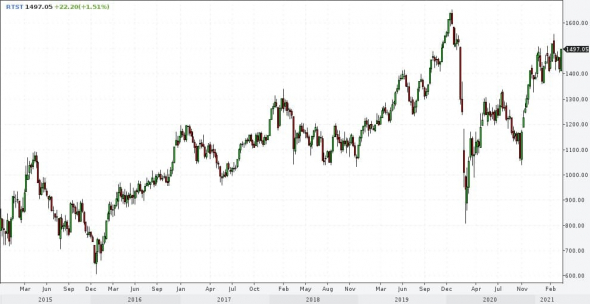

Блог компании Иволга Капитал |Рынки и прогнозы. Ставлю на стабилизацию рубля и облигаций, подъем рынков акций и нефти и снижение золота

- 19 апреля 2021, 05:55

- |

Рубль. В отношении российской валюты много страхов. И страхи, полагаю, в достаточной мере учтены в котировках. Продолжаю считать 80 рублей за доллар верхним рубежом нынешнего рублевого ослабления. И ожидаю или колебания рубля в паре с долларом и евро вблизи сложившихся уровней, или с некоторого его укрепления.

( Читать дальше )

Блог компании Иволга Капитал |Облигации, размещенные ИК Иволга Капитал

- 17 апреля 2021, 13:08

- |

Торговый оборот облигаций, размещенных ИК Иволга Капитал, за текущую неделю составил 291.11 млн.руб. (-6.5 % н/н). В обращении находится 29 бумаг, средняя доходность к погашению в пятницу составила 11.7 %

13.04. состоялось размещение выпуска: Быстроденьги, 01. Объем размещения 400 млн.руб. Ежемесячный купон 12,75%. Дата погашения: 28.03.2024. В пятницу к закрытию торгов доходность к погашению: 13.1%, цена 100.76

Блог компании Иволга Капитал |Обзор рынка за 16 апреля

- 17 апреля 2021, 13:01

- |

Окончание недели оказалось крайне благоприятным для российского рынка. 16 апреля было отыграно даже незначительное падения четверга, вызванное новыми санкциями США

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME снизилась на 0.01 п.п. до 5.47% (+0.04 п.п. н/н, +0.57 п.п. с начала года)

• 1 месячная MOSPRIME увеличилась на 0.01 п.п. до 4.98% (+0.1 п.п. н/н, +0.26 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на 0.01 п.п. до 4.6% (+0.07 п.п. н/н, -0.92 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подорожал на 0.66% до 75.8175 USD/RUB (-2.04% н/н, 1.88% с начала года)

• Рубль по отношению к евро подорожал на 0.56% до 90.85 EUR/RUB (-1.41% н/н, -0.73% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.84% до 6514.4 пунктов (+3.22% н/н, +9.43% с начала года)

• Индекс полной доходности РТС вырос на 1.51% до 2708.4 пунктов (+5.59% н/н, +7.92% с начала года)

Рынок облигаций

• Индекс высокодоходных облигаций вырос на 0.08% (+0.22% н/н, +2.36% с начала года)

( Читать дальше )

Блог компании Иволга Капитал |Концерн Покровский. Прямой эфир с руководством Группы

- 16 апреля 2021, 13:44

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал