Блог им. andreihohrin |И все-таки коррекция

- 26 февраля 2020, 08:12

- |

Волна неприятностей дошла и до российских биржевых активов.

Волна неприятностей дошла и до российских биржевых активов.С начала недели индекс гособлигаций снизился на 0,2%, индекс корпоративных облигаций – на 0,1%, сектор высокодоходных облигаций – на 0,3%. Не впечатляет. Другое дело, акции. Здесь падение по индексу МосБиржи — 3,3%, до 3 003 п., по индексу РТС – 5,1%, до 1 446 п. Все это на фоне снижения нефти в понедельник-вторник с 57 до 55 долл./барр. для сорта Brent и в законном сопровождении ослабления рубля (до 65,3 единиц за доллар с 64,2).

Как реагировали участники на происходящее, и, собственно, что произошло? В ответ напрашивается слово «коррекция». Это то состояние рынков, когда страхи все же преувеличены, но они вполне рационально охлаждают ценовой перегрев. Коррекция не ломает тренда, она расширяет диапазон колебаний. Это возможность войти, а не выйти. Как раз по реакции участников и можно судить о коррекционном характере падения котировок. Участники вчера запаниковали. Наиболее активные и эмоционально мотивированные из них интенсивно продавали. Резко возрос интерес к золоту и доллару.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

Блог им. andreihohrin |Доллар покоряет рубеж за рубежом

- 21 февраля 2020, 09:18

- |

Это отражается и на рубле, впрочем, мы привычны, и на евро, и на иене. С рублем все более-менее понятно: против глобального спроса на доллары ни одна даже очень крепкая региональная валюта выстоять неспособна. А вот на глобальном уровне. Индекс доллара, наполовину состоящий из оценки доллара в евро, приблизился к многолетним максимумам. Евро к доллару – к не менее многолетним минимумам.

Сколь долгим будет ралли доллара? Скорее всего, недолгим, ибо оно уже состоялось. В нашем трендовом портфеле короткая позиция по паре EUR|USD неизменно удерживается с начала сентября. И готовится к закрытию.

Причина слабости резервных валют против доллара, скорее всего, банальна – это разница процентных ставок. Валюта, дающая бОльшу внутреннюю доходность (ключевая ставка или ставка по гособлигациям за минусом инфляции), рано или поздно, оказывается дороже конкурентов с меньшей доходностью. На практике это работает так: продаешь евро или иены, покупая при этом доллары или прочие, в т.ч. высокодоходные валют, разницу ставок берешь себе. Если евро или иена при этом дешевеют, а доллар против них дорожает, игра становится сильно интереснее. А интерес притягивает спекулятивный капитал. Навес продаж над евро растет, параллельно с навесом покупок доллара.

( Читать дальше )

Блог им. andreihohrin |Прогноз на неделю. Рынки демонстрируют устойчивость

- 17 февраля 2020, 07:50

- |

Рынки показывают и доказывают свою устойчивость. Мое предположение заключалось в том, что резкая реакция китайских властей на распространение коронавируса быстро и критически повлечет разрушение ряда внешнеторговых связей. А это в свою очередь начнет подрывать уверенность глобального инвестсообщества. Что способно вызвать большой навес продаж. Однако 2 прошедшие недели опровергли это предположение: мировой рынок акций, в основном, вырос, товары или стали дороже, или заметно не подешевели.

Рынки показывают и доказывают свою устойчивость. Мое предположение заключалось в том, что резкая реакция китайских властей на распространение коронавируса быстро и критически повлечет разрушение ряда внешнеторговых связей. А это в свою очередь начнет подрывать уверенность глобального инвестсообщества. Что способно вызвать большой навес продаж. Однако 2 прошедшие недели опровергли это предположение: мировой рынок акций, в основном, вырос, товары или стали дороже, или заметно не подешевели.Денег в мировой финансовой системе много, подрыв роста мировой экономики на сегодня не произошло. Целесообразно вернуться к трендовым ставкам, которые делались еще полмесяца назад. В частности, к игре на повышение американского рынка акций. Рынок давно дорог, и его глубокая коррекция или разворот вниз – вопрос времени. Однако, сам по себе, растущий тренд не сломан, каждая следующая коррекция оказывается менее глубокой в сравнении с предыдущей. Целевых ориентиров, которые выставлялись еще более полугода назад – 3 150 – 3 300 п. по S&P500 – рынок достиг и их превысил. Игра на повышение рискованна. Но, вероятно, в течение ближайших дней менее рискованна, чем игра на понижение.

( Читать дальше )

Блог им. andreihohrin |Прогнозы на неделю. Китайский фактор

- 10 февраля 2020, 07:39

- |

Возможно, страхи вокруг китайского вируса закончились. Возможно, и скорее так, нет. Вирус, сам по себе, как новость должен утратить влияние на рынке быстро, может быть, уже утратил. Не вполне адекватной болезни выглядит реакция китайских властей. Наверно, на месте, эта реакция обоснована. Но внешне представляется как реакция жесткой тоталитарной системы. Для страны с огромным внешним товарооборотом это плохая реклама. Поэтому отправлять тему и последствия китайского вируса в прошлое еще рано.

Возможно, страхи вокруг китайского вируса закончились. Возможно, и скорее так, нет. Вирус, сам по себе, как новость должен утратить влияние на рынке быстро, может быть, уже утратил. Не вполне адекватной болезни выглядит реакция китайских властей. Наверно, на месте, эта реакция обоснована. Но внешне представляется как реакция жесткой тоталитарной системы. Для страны с огромным внешним товарооборотом это плохая реклама. Поэтому отправлять тему и последствия китайского вируса в прошлое еще рано.- Один из главных пострадавших – нефть. Масштабное падение началось после истерии по уничтожению иранского генерала чуть более месяца назад, с 69,5 долл./барр. по Brentи на сегодня достигает -21%. Мы не знаем, насколько может сократиться потребление энергоресурсов из-за китайской темы, но оно, вероятно, сократится. Тогда как предложение, столь же вероятно, будет или удерживаться или расти. Получить еще -5%, или 52 долл./барр. и даже менее – реалистичная перспектива ближайших дней.

- Рубль уже проявил слабость, потеряв к доллару 5%. И, предположительно, продолжит ее проявлять. И под давлением нефтяных котировок, и вследствие очередного снижения ключевой ставки. Рубль дешевая валюта, и еще 5% ослабления, 67 рублей за доллар – достаточная мера его ослабления. Но увидеть такие значения мы можем уже в феврале.

- Апатия способна настигнуть и рынок российских акций. Хотя снижение ключевой ставки и положительно для фондового рынка, но против этого фактора, например, зависимость российской экономики от непредсказуемой сегодня китайской. Отечественные фондовые индексы снижаются уже три недели, и индекс РТС, индекс МосБиржи пробили вниз линии поддержки своих растущих трендов. Пока картина не оптимистична, вероятность продолжения снижения оценивается выше вероятности возврата к повышению.

- Рублевые облигации, это касается и гос-, и корпоративного сектора, застопорились в снижении доходностей еще около месяца назад. Есть обоснованный риск скатывания в коррекцию вслед за фондовым рынком и рублем. Сектор высокодоходных облигаций продолжал активное снижение доходностей и две недели, и неделю назад. Коррекция здесь очень вероятна. Хотя и может задержаться на какое-то время, вряд ли продолжительное.

- Не волне ясно, какой окажется судьба американского фондового рынка. Возможны вариации: от положительной переоценки превосходства над страдающей китайской экономикой, до впадения в общую апатию.

- Золото более предсказуемо. Растущий тренд, начавшийся во второй половине 2018 года, скорее всего, еще не завершен. Тренд, наверно, без большого будущего. Но сейчас не так просто его развернуть вниз. Спрос для поддержания котировок, сформированный вирусными страхами, должен быть достаточным.

- Палладий, напротив, теряет свои ценовые преимущества. Последний шоковый взлет цен обосновывался отсутствием запасов и спросом китайских компаний. Спрос теперь вряд ли способен усиливаться. А выравнивание баланса спроса предложения и запасов может, да, пожалуй, и должно резко скорректировать панически взлетевшую стоимость.

- Пара EUR|USDпродолжает находиться в долгосрочном падающем тренде. Если фондовые и товарные рынки будут склонны к коррекциям, доллар как базовая валюта фондирования будет иметь хорошую поддержку спекулятивного спроса. Если у вас маржин-колл на падении, скажем, нефти, то нужны доллары для перекрытия позиции. Целевой ориентир в 1,08-1,05 долларов за евро сохраняется.

( Читать дальше )

Блог им. andreihohrin |Прогнозы на неделю. Триумф оптимистов позади

- 27 января 2020, 04:00

- |

В течение более чем полугода я был быком и оптимистом, что по акциям в России и за ее пределами, что по рублю. Даже по нефти, но здесь мнение изменилось в первых числах января. Нефть стала первой продуктивной репетицией в реализации новых настроений. Репетицией успешной: сделки с нефтью принесли портфелю 14% финрезультата на вложенный капитал. Теперь меняется отношение и к акциям.

В течение более чем полугода я был быком и оптимистом, что по акциям в России и за ее пределами, что по рублю. Даже по нефти, но здесь мнение изменилось в первых числах января. Нефть стала первой продуктивной репетицией в реализации новых настроений. Репетицией успешной: сделки с нефтью принесли портфелю 14% финрезультата на вложенный капитал. Теперь меняется отношение и к акциям.- О нефти. Продолжаю ставить на ее дальнейшее снижение. Идея незамысловатая: в первых числах января в товаре сформировался сильный локальный максимум, сформировался как паническая реакция на геополитическую напряженность после гибели генерала Сулеймани. В течение 1-2 дней стало очевидным, что паника преувеличена. Нефти много и она дешева. Товар вернулся к более привычным 60-65 долл./унц. Но те, кто хеджировал предполагаемый взлет нефти или набрал кредитных позиций в надежде получить быстрый и, как тогда казалось, почти гарантированный доход, остались с резко подешевевшими и недостаточно обеспеченными деньгами контрактами. Если на Ближнем Востоке не уничтожат еще кого-нибудь, брокеры начнут принудительно продавать эти контракты. Цена рискует еще более снизиться.

( Читать дальше )

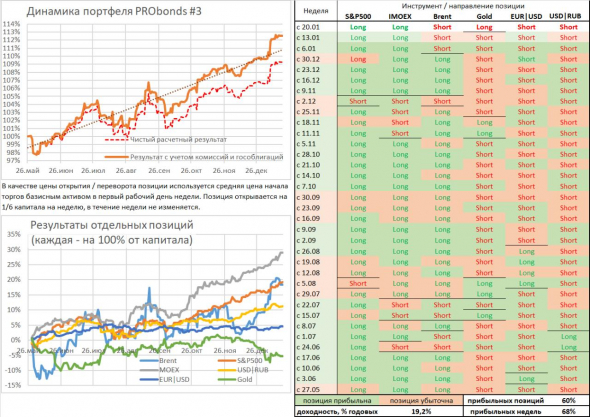

Блог им. andreihohrin |Позиции на неделю для портфелей #3, #3.1: акции "Обуви России", S&P500, IMOEX, нефть, золото, евро/доллар, доллар/рубль

- 20 января 2020, 09:24

- |

Блог им. andreihohrin |Прогнозы на неделю по рублю, доллару, евро, рынкам акций, товаров и облигаций. Всё выше, всё тревожнее

- 20 января 2020, 08:37

- |

Кризисное мышление предполагает, что в большинстве финансовых явлений обладатель этого мышления видит предпосылки к будущим проблемам. Сейчас кризисное мышление присуще большинству участников глобального финансового рынка, российским участникам в особенности. И пусть эксперты говорят о фондовой эйфории. Это слова на ветер, пока нет подтверждений. Фондовый рост есть, а подтверждений эйфории нет.

Кризисное мышление предполагает, что в большинстве финансовых явлений обладатель этого мышления видит предпосылки к будущим проблемам. Сейчас кризисное мышление присуще большинству участников глобального финансового рынка, российским участникам в особенности. И пусть эксперты говорят о фондовой эйфории. Это слова на ветер, пока нет подтверждений. Фондовый рост есть, а подтверждений эйфории нет.Впрочем, беспечность способна прийти на смену тревожности в течение всего нескольких дней. А тяготение к тому, чтобы, наконец-то расслабиться, спокойно покупать фондовые активы и получать от этого удовлетворение, есть. Учитывая ценовые уровни, а большинство биржевых инструментов растут в цене не менее года, спокойствие, беспечность и, возможно, та самая эйфория сыграют злую шутку с покупателями.

( Читать дальше )

Блог им. andreihohrin |"Доллару спрогнозировали откат до уровня 2018 года, евро - до 2017 года"

- 14 января 2020, 07:09

- |

Ссылка на оригинальную статью: https://rg.ru/2020/01/12/dollaru-sprognozirovali-otkat-do-urovnia-2018-goda-evro-do-2017-goda.html__________

_d_850.jpg) Фото: iStock

Фото: iStock— За ближайший месяц пары USD/RUB и EUR/RUB вполне способны опуститься еще на 3-5 процентов вниз, — прогнозирует эксперт. — Поэтому укрепление рубля я считал бы в перспективе ближайших недель основным сценарием.

И причина здесь не в ослаблении санкции, не в улучшении экономических показателей и даже не в притоке иностранного спекулятивного капитала. Причина в естественной для любого финансового рынка цепной реакции.

В 2014 году Россия испытала финансовый шок, по масштабам сопоставимый разве что с дефолтом ГКО (Государственные краткосрочные облигации). В ответ на присоединение Крыма наша страна получила грозный пакет санкций, фактически, отрезавший отечественную экономику от международного рынка капитала.

( Читать дальше )

Блог им. andreihohrin |Прогнозы на неделю по рублю, доллару, евро, рынкам акций, товаров и облигаций. Расчет на продолжение

- 13 января 2020, 07:43

- |

Ушедшая неделя стала самой успешной для нашего прогнозирования более чем за полгода, все трендовые ставки оказались успешными. Сохранить аналогичную точность на наступающей неделе вряд ли реально. При этом тренды, ставки на которых сделаны, все еще находятся в силе.

- Нефть. Наиболее вероятное продолжение ценовой динамики. В данном случае речь о продолжении снижения. Производственные мощности и их технологичность растут, а резкие скачки стоимости товара в сентябре и начале января только добавляют уверенности производителям в перспективности деятельности. В итоге, нефть, вероятно, не имеет долгосрочной поддержки котировок, напротив – главенствующим рискует стать превышение предложение над спросом.

- Все еще ожидается дальнейшее укрепление рубля. Оно начинает входить в противоречие с динамикой нефти, но до 60 и даже 55 долл./барр. по Brentпротиворечие, скорее всего, останется маловажным. Укрепление рубля, возможно, утрачивает потенциал. Но само направление движения пар USD/RUBи EUR/RUBвниз, скорее всего, продолжится.

- Менее предсказуемо поведение американского и российского индексов акций и золота. Глобальные финансы пребывают в состоянии впитывания новой ликвидности. И в этом состоянии рисковые активы все еще способны продолжить удорожание. Тогда как золото, подскочившее на новостях об иранском политическом кризисе в начале года, сейчас настроено на понижение.

- Еще меньшую предсказуемость предполагает прогнозирование пары EUR/USD. Оно зиждется на предположении, что пара находится в долгосрочном падающем тренде. Если предположение верно, то пара нацелена на 1,08-1,05 долларов за евро.

- Что касается российского облигационного рынка, то он, вероятно, перешел в состояние относительного равновесия. Требовать дальнейшего роста цен и снижения доходностей широкого рынка, как это происходило уже почти полтора года, не следует. Видимо, сохраняется потенциал для снижения доходностей высокодоходного облигационного сегмента. Но и здесь последние 2-3 недели были ударными, цены на облигации выросли, в среднем, примерно на 1%. А потому, как минимум, котировки готовы к стабилизации.

( Читать дальше )

Блог им. andreihohrin |Прогнозы. Понедельник ненависти?

- 06 января 2020, 08:15

- |

Американо-иранская риторика, возникшая после уничтожения генерала Сулеймани, управляет если не рынками, то эмоциями инвесторов и спекулянтов. Ожидаемо и в первую очередь сказывается это на нефти и золоте. Нефть с начала года поднялась на 2,5 долл./барр., золото – на 50 долл./унц.

Когда движение цены подтверждается новостной повесткой, оно оценивается участниками рынка как перспективное. Так, сейчас и про нефть по 150 долларов, и про золото по 1 800 мы услышим и прочтем с завидной частотой. Парадокс в том, что такие точки кипения, статистически, подтверждают противоположный процесс – разворот тренда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал