Блог компании Иволга Капитал |Ну, и как вам сегодняшнее падение рынка акций?

- 07 сентября 2023, 18:35

- |

Ну, и как вам сегодняшнее падение рынка акций?

- комментировать

- ★1

- Комментарии ( 24 )

Блог компании Иволга Капитал |С таким денежным рынком фондовый у опасного рубежа

- 18 июля 2023, 07:32

- |

Блог компании Иволга Капитал |Если рынок просядет, то, видимо, надолго

- 29 марта 2023, 07:30

- |

Обращу внимание на вчерашнюю комбинацию биржевых факторов:

• Российские индексы акций ускорили рост и остановили его (облигации не останавливались).

• Аналитическое сообщество вернулось к прогнозам среднесрочного роста рынка акций на 20%-40% (я прочитал всего 2 прогноза за 2 дня, они штучные, но уже не исключительные).

• Вчера под вечер резко подскочила стоимость денег. Ставка их размещения в РЕПО с ЦК в среднем превысила 8% годовых, тогда как месяцами колебалась вблизи 7%. Рекорд для нынешнего уровня ключевой ставки, т.е. рекорд за полгода: 7,5% по «ключу» ЦБ установил 19 сентября.

( Читать дальше )

Блог компании Иволга Капитал |Смотрю на падение акций, облигаций и рубля и не вижу предпосылок его завершения

- 17 февраля 2023, 08:34

- |

Смотрю на рубль, российский рынок акций и российский рынок облигаций. Как и все, вижу падение первого, второго и третьего.

А чего не вижу, так это предпосылок для его завершения сегодня или в ближайшие дни. Особенно напрягают рубль и, соответственно, облигации.

На графиках:

• Индекс МосБиржи (индекс цен акций)

• Индекс корпоративных облигаций RUCBICP / RUCBITR (ценовой индекс и индекс полной доходности)

• Пары доллар/рубль, евро/рубль, юань рубль с расчетами TOM

( Читать дальше )

Блог компании Иволга Капитал |Жду выше американские акции и считаю рискованными уровни отечественных акций и нефти

- 26 октября 2022, 08:00

- |

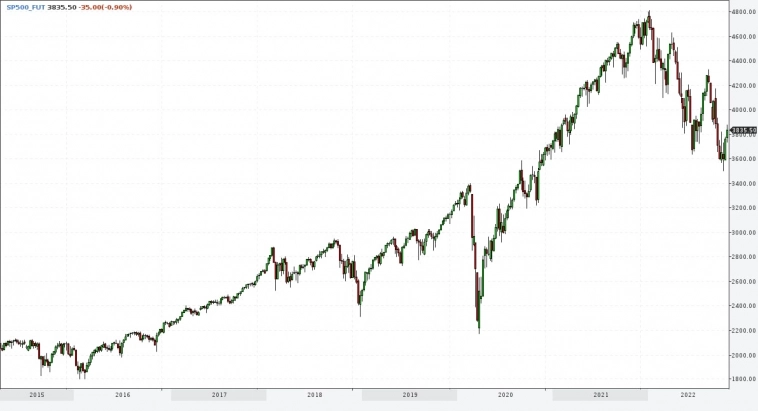

Ударный вторник для отечественного рынка акций, рост в среднем на 3%. Параллельно – прирост американских индексов примерно на 1%

От американского рынка жду дальнейшего повышения. Думаю, рынок вблизи своего долговременного дна. Подтверждаю свою точку зрения от начала октября.

Аргументация простая. В мире, отягощенном геополитическими проблемами, потребление, скорее всего, будет сокращаться (острую фазу этого процесса мы наблюдаем в России), а потому инфляционный пик, вероятно, пройден. Ждать серьезного повышения ставки ФРС, наверно, не нужно. А рынок за время и инфляционного витка, и ужесточения ДКП просел более чем на 20%. Просадка относительно неглубокая, но долгая. И последнюю попытку роста рынка, с преодолением вверх заветных 3 800 п. по S&P 500 рассматриваю как перспективную, с протяженным во времени и динамике потенциалом. Да, за слабым потреблением следует слабая экономика, рынок этого не любит. Но в этом процессе должен бы появиться и слабый доллар. Что для рынка, возможно, перевешивающий аргумент.

( Читать дальше )

Блог компании Иволга Капитал |Оценка волатильности доходностей портфеля PRObonds с индексами российского фондового рынка

- 09 февраля 2021, 09:42

- |

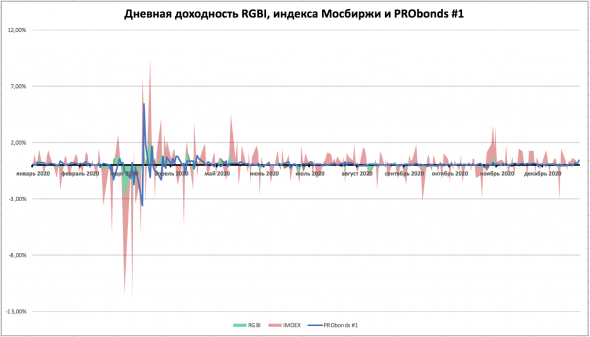

Богатый на рыночные стрессы прошедший год полезен для рефлексии. В том числе, и для того, чтобы понять, как в текущих условиях ведут себя рыночные инструменты по отношению друг к другу. Для этого мы решили сопоставить, насколько волатильны дневные доходности нашего портфеля PRObonds #1 относительно общих индикаторов российского рынка — индекса Мосбиржи и индекса государственных облигаций RGBI.

В момент весеннего кризиса падение портфеля PRObonds по направлению и по длительности было сопоставимо с индексом Мосбиржи. В апреле-мае, по мере восстановления котировок на уровне начала года, портфель отыгрывал падение по траектории, схожей опять же с индексом Мосбиржи, но с более скромной амплитудой. Во второй половине года дневные доходности портфеля PRObonds находились на стабильном уровне выше нуля.

Любопытно и то, как на фоне портфеля торговались государственные бумаги, отраженные через индекс RGBI. Направление движения индекса госбумаг во многом совпадает с портфелем PRObonds и индексом Мосбиржи, длительность периодов роста и падения также схожи. Однако каждая просадка и каждый момент роста происходили с запозданием по отношению портфелю и к индексу Мосбиржи, а глубина падения была ниже.

( Читать дальше )

Блог компании Иволга Капитал |Портфели PRObonds. Краткий обзор и сделки

- 24 ноября 2020, 08:00

- |

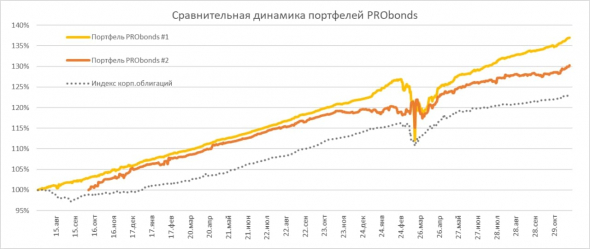

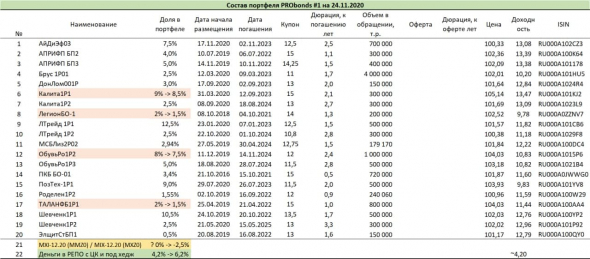

Актуальная доходность обоих портфелей PRObonds повысилась: за последние 365 дней портфель #1 принес 13,2%, портфель #2 – 9,5%. Средняя доходность счетов доверительного управления в ИК «Иволга Капитал» (ведутся по аналогии с портфелями PRObonds), находящихся под управлением не менее полугода, составляет 15,1% годовых после вычета комиссионных издержек.

( Читать дальше )

Блог им. andreihohrin |Рынки. Восходящие минимумы драгметаллов, американская стена страха, белорусское давление

- 24 августа 2020, 07:48

- |

Понимание будущей динамики основных рыночных инструментов у меня на сегодня слабое. Многие из них сформировали череду последовательно восходящих минимумов (следующие выше предыдущих), не всегда сопровождаемых аналогичной последовательностью для максимумов. Большинство рынков, за явным исключением драгметаллов, низковолатильны. Я бы оценил такое положение как накопление потенциала для движения. Возможно, движения резкого.

В золоте и серебре картина повышающихся минимумов без повышения максимумов отчетливо наблюдается последние 2 недели. Жду одного из двух сценариев. Первый, считаю его более выроятным: продолжение роста с обновлением рекордных цен начала месяца. Дальнейшего запаса для повышения котировок не вижу. Обновление максимумов оцениваю как остаточную реакцию покупателей. Силы которых иссякают. Далее, ставлю на разворот к падению. Второй сценарий предполагает, что падение уже началось, а его подтверждение – пробой вниз линии тренда, которая для золота проходит сегодня в районе 1 900 долл./унц. Пробой этой линии послужит для меня сигналом к игре на понижение, но игре очень ограниченной по величине короткой позиции.

( Читать дальше )

Торговые сигналы! |В портфелях высокодоходных облигаций ряд изменений, непосредственно с облигациями не связанных

- 03 марта 2020, 09:15

- |

( Читать дальше )

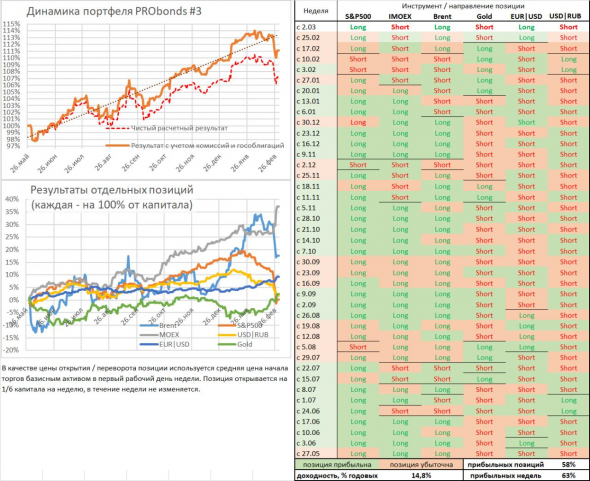

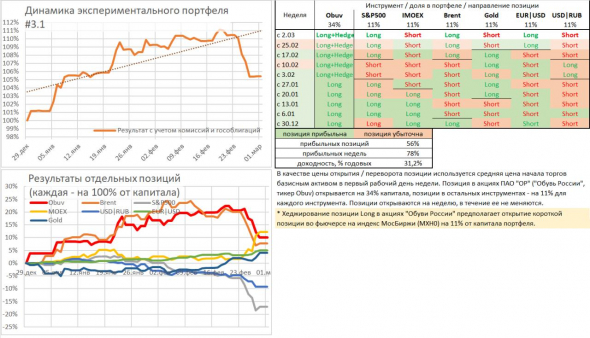

Торговые сигналы! |Позиции на неделю для портфелей PRObonds #3 и #3.1

- 02 марта 2020, 08:44

- |

Трендовый портфель PRObonds #3 и экспериментальный портфель #3.1 провели не лучшую неделю своей непродолжительной истории. При этом позиции портфелей, выставляемые на новую неделю, не меняются. Предстоящие сессии могут, да и должны в какой-то мене компенсировать просадку активов портфелей. Несмотря на сложности, отличного всем настроения!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал