Блог им. andreihohrin |Позиция по Сбербанку (SRZ8)_ставим стоп

- 12 декабря 2018, 12:10

- |

Фьючерс на обыкновенные акции Сбербанка (SRZ8).

Мы открыли в Портфеле #2 короткую позицию по нему, 16 и 20 ноября, совокупно на 20% капитала портфеля, со средней ценой 19 830 р. И ждем 18 000 р. за контракт, чтобы закрыть эту позицию с хорошей прибылью. Однако пока особого падения не видим.

А потому, чтобы не рисковать, сегодня выставляем стоп-приказ на принудительное закрытие короткой позиции, если цена превысит 19 710 р. Это будет не победа, конечно. Но это точно не будет проигрыш.

- комментировать

- Комментарии ( 0 )

Блог им. andreihohrin |Краткий обзор доходностей облигационного рынка России

- 11 декабря 2018, 19:12

- |

В представленных ниже таблицах мы еженедельно приводим доходности ряда наиболее ликвидных выпусков. Обязательно условие: облигации должны торговаться на Московской бирже. Этим определяется, в частности, весьма короткий список долларовых бумаг; их пока немного именно на биржевых торгах.

Начнем с госсектора. Отрадно отметить, что 9-е доходности ушли в прошлое. Мало того, 2-летки дают уже явно ниже 8%, и им нужно упасть на 1-1,5% в цене, чтобы вновь оказаться по доходности выше 8%. Рынок стабилизируется. Нерезиденты, увлекшиеся в 2016-2017 и первой половине текущего года в игру carry trade, с рынка ушли. Без навеса продаж рынок стал постепенно отжиматься от не вполне справедливых значений. Если ожидаемые многими значения ключевой ставки будут в рамках 7-8%, то покупка или удержание в портфеле «длинных» ОФЗ выглядит оправданной. Потенциал прироста стоимости тела, скажем, у ОФЗ 26216 – хотя бы 5-6%.

( Читать дальше )

Блог им. andreihohrin |Анаконда на дне болота, или почему мы продаем Сбербанк

- 11 декабря 2018, 14:18

- |

Сегодняшняя колонка – о стратегии и прикладной теории.

Несколько лет назад один натуралистический сюжет, если не определил, то хорошо охарактеризовал основы наших спекулятивных операций. Анаконда лежит на дне болота и ждет, когда по болоту проплывет зебра. Змея может лежать неделями, и будет реагировать только на характерный плеск воды, который создает крупное травоядное. Эта стратегия предполагает долгое выжидание, избирательность и точность нападения. В ней должен быть минимум ошибок, т.к. цена ошибки высока. А результат не масштабируется.

Но этот сюжет и эта стратегия дают ценные посылы. Во-первых, не реагировать на информационный шум. Во-вторых, использовать только понятные торговые моменты.

Информационный шум. Биржевая индустрия настроена на генерирование избыточной информации. Действительно, те или иные события способны влиять на изменения цен. Вопрос предсказуемости влияния и его силы. Спекулятивный рынок – слишком сложная для прогнозирования система. В этой системе постоянное меняющееся число разных по воздействию информационных и финансовых факторов воздействует на поведение переменного числа игроков, а решения игроков подкреплены изменчивой сумой денег на их балансах и распределятся между почти неограниченным числом торговых инструментов. Слишком много переменных, а сами переменные часто не имеют цифровой структуры своих значений. Как говорит один знакомый, математик по образованию, управляющий собственными активами крупнейшей российской инвесткомпании, «квантовой модели для рынка недостаточно».

( Читать дальше )

Блог им. andreihohrin |Ликвидность рынка высокодоходных облигаций

- 06 декабря 2018, 17:36

- |

В таблице — выпуски, которые, так или иначе, организовывались командой канала PRObonds. Мы внимательно следим за ликвидностью и оборачиваемостью, за большим числом живых сделок в каждом выпуске. И имеем определенные успехи.

Указанные бумаги оборачиваются в месяц, в среднем, более чем на 15% от номинального размера своих выпусков. Для облигационного рынка это очень высокий показатель.

Это значит, что если у Вас в отдельном выпуске даже 3-5 млн.р., Вы, скорее всего, продадите бумагу без потерь в течение пары недель.

Блог им. andreihohrin |Почему мы верим в рубль?

- 04 декабря 2018, 18:32

- |

Для размещения своих активов мы остаемся приверженцами российского рубля. Хранение денег в евро не рассматривается и из-за предельно низких процентных ставок (2-3% – максимум), и из-за закономерной при низких ставках слабости валютного курса. Евро по цене выше 1,1 и даже 1,05 доллара – по нашему мнению, дорого, и тренд европейской валюты на удешевление видится далеко не оконченным.

Долларовые размещения дадут бóльшую доходность – до 5-6,5% во вполне качественных бумагах. Это интереснее. Но у доллара США свои, и не маленькие, проблемы. Во-первых, госдолг Штатов. На конец 2018 года это 21,3 трлн долл. Конечно по соотношению долга к ВВП (107% от ВВП) США пока не конкуренты Японии (250% от ВВП), но если брать крупные экономики и считать Евросоюз единым целым, то США на не очень почетном втором месте. В ЕС дела тоже плохи, однако среднее соотношение пока не превысило 95%. Во-вторых, доллар, очевидно, утрачивает авторитет первой валюты мира. Скажем, в России Центральный банк с 1 августа 2018 отказался от расчета бивалютной корзины, где когда-то доллар занимал 90% (10% – евро), а последние годы его доля составляла 55%. Более показательные данные: в 2017 году на пару доллар/рубль приходилось 95% оборота валютного рынка Мосбиржи, в 2018 – менее 80%. Доллар все еще очень силен, просто теряет первое место в международных расчетах.

О рубле. Многие финансисты ожидают повышения ключевой ставки 14 декабря до 7,75-8%. Не опровергаем этих ожиданий: вероятность такого сценария есть, хотя и не полная. Другое дело – оценивать это потенциальное повышение как тенденцию. Мы думаем, что при существующих инфляционных таргетах (4% годовых), стоимости денег на межбанковском рынке (MosPrime несколько месяцев находится в диапазоне 7,5-7,8%), низком потребительском спросе и подтвержденной крепости рубля запускать такую тенденцию дорого и бессмысленно. Поэтому если повышение ставки и состоится, то сам потолок повышений, по нашей мысли – 8%, а после него мы ожидаем снижения ставки в 2019 году к 7% и ниже.

Переводя в практическую плоскость, рублевые облигации при нынешних оценках мы оцениваем как хороший инструмент для размещения капитала. Мы в июле сформировали портфель высокодоходных облигаций, где сейчас ряд бумаг (ДиректЛизинг, РедСофт, ТД Мясничий, ПР-Лизинг, МСБ-Лизинг, Роделен, а на этой неделе добавится производитель свинины ОбъединениеАгроэлита). Портфель на прошедшей неделе достиг доходности 15% годовых, или 5,5% в абсолютном значении. Те же, кого интересуют максимально надежные истории, имеют широкий спектр имен со ставками доходностей от 8 до 9,5%, куда будут входить как крупнейшие госкомпании, так и облигации самой Российской Федерации. Доходности рублевых облигаций снижаются и по причинам недооцененности, и в силу приближения новогодних каникул. Перед каникулами спрос исторически максимален. Так что выбор есть, и выбор рациональный.

Добавим, что после включения в список инструментов фьючерса на американские акции U500 Московская биржа стала абсолютно достаточной площадкой для наших портфелей и сделок. Мы специализируемся на облигациях, в особенности в высокодоходном сегменте и на редких спекуляциях со срочными контрактами (спекуляции с фьючерсом U500 нам, уверены, предстоят). Московская биржа на сегодня в основном покрывает наши операционные потребности. Причем если нам потребуется размещение долларов, а не рублей, то и ими мы сможем оперировать вполне свободно.

Блог им. andreihohrin |Первая просадка в Портфеле #2

- 03 декабря 2018, 17:02

- |

Что ж… наша первая просадка в Портфеле #2.

У нас короткая позиция во фьючерсе на Сбербанк (SRZ8). И сегодня эта позиция несет значимый минус.

Радуются покупатели Сбербанка. Каждому свое. Пока проигрываем. Хотя в целом, портфель и в этой динамике имеет 19% годовых.

( Читать дальше )

Блог им. andreihohrin |«МСБ-Лизинг» балансовые и финансовые показатели компании

- 30 ноября 2018, 15:15

- |

Разница между показателями EBIT и EBITDA, и есть амортизационные отчисления и износ. Данные отчисления, у компании «МСБ-Лизинг» увеличиваются пропорционально росту лизингового портфеля, и соответствует среднерыночным параметрам лизинговой отрасли.

Показатель EBIT, также продолжает уверенный рост, что безусловно хорошо, ведь чистая прибыль является производной от EBIT. EBIT является важным индикатором успешного ведения бизнеса, т.к. он показывает успешность ведения всех внутренних бизнес-процессов компании.

Чистая прибыль предприятия получается путем вычитания из показателя EBIT затрат на обслуживание долга и уплату налогов.

( Читать дальше )

Блог им. andreihohrin |Из рубрики «Лизинг и космос»

- 29 ноября 2018, 12:27

- |

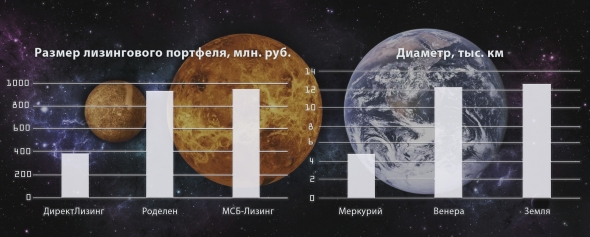

Лизинговый портфель «ДиректЛизинга» — 389 млн.р., «Роделена» — 926 млн.р., «МСБ-Лизинга» — 948 млн.р.

Позволим себе немного баловства. В солнечной системе с таким же соотношением диаметров – планеты Меркурий, Венера и Земля: 4,9, 12,2, 12,6 тыс.км соответственно. Еще, ГТЛК как отраслевой гигант по размеру портфеля и бизнеса был бы в этой системе координат значительно крупнее Юпитера (который в свою очередь является самой большой планетой солнечной системы и имеет, для справки, 63 луны)

( Читать дальше )

Блог им. andreihohrin |Шорт фьючерса на Сбербанк вышел в зону дохода

- 26 ноября 2018, 15:50

- |

16 и 20 ноября продал в смешанном Портфеле #2 фьючерс на Сбербанк ао (SRZ8).

Сегодня сделка полноценно вышла в зону дохода. Портфель рванул вверх по результату. Но до закрытия позиции еще, думаю, далеко.

Дождаться б 180 рублей за акцию и 18 000 за фьючерс. Жизнь покажет...

( Читать дальше )

Блог им. andreihohrin |Российский облигационный рынок. Феномен рыночной неэффективности устранен

- 22 ноября 2018, 10:55

- |

) — это Вам не депозит в Сбере или ВТБ.

) — это Вам не депозит в Сбере или ВТБ.Впрочем, длинные ОФЗ и субфеды — все еще интересны. Не верим мы в коллапсирующие сценарии. Ждем стабилизации, а затем и понижения ключевой ставки. Выиграют от этого именно длинные госвыпуски.

В долларовом секторе продолжаем придерживаться мнения о перспективности ВЭБа 20 для покупок. Да, банк инфраструктурный, не без греха. Но это госкорпорация. И пока Российская Федерация вне риска суверенного дефолта (утверждаем, что это именно так), покупать такие имена можно. Доходность под 6%, при погашении через 2 года — это ли не удача!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал