Блог им. andreihohrin |PRObondsмонитор. ОФЗ, ликвидные субфеды и корпоблигации. ОФЗ стали интереснее, да и рубль тоже

- 28 августа 2020, 06:56

- |

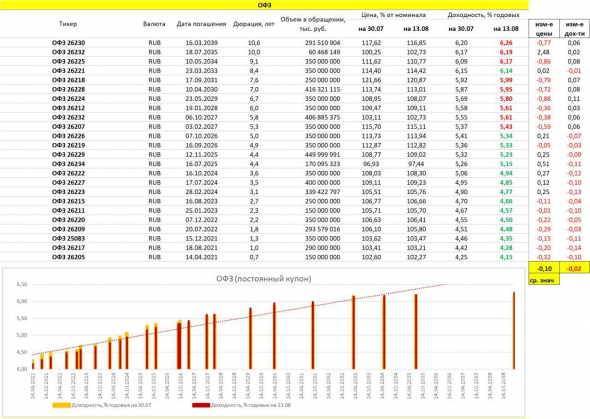

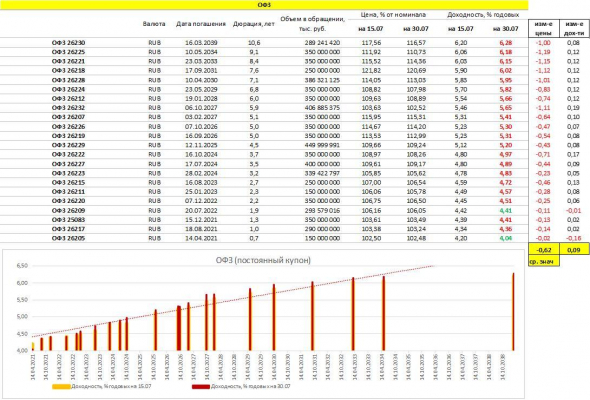

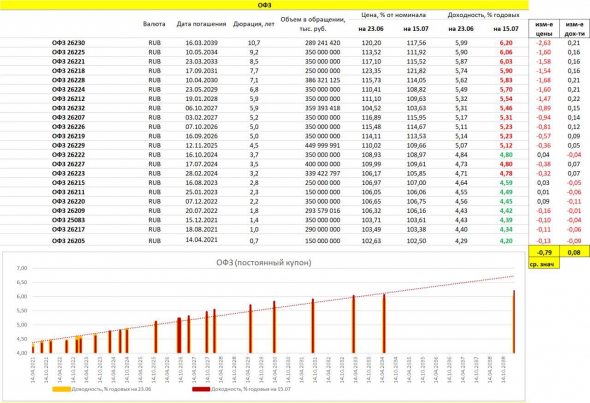

Вчера мы видели рост рубля и рост гособлигаций. Значения этому большинство не придало, либо приняло движение как локальное. Рост рубля и ОФЗ может застопориться ввиду потенциальных санкционных рисков из-за белорусский протестов и состояния А.Навального. Однако предпосылки к его перспективному продолжению есть. Снижение госбумаг за последний месяц – в среднем около 1%, а для длинного конца – около 4%. Доходность, начиная с 3-5-летних бумаг дает фору уже не только облигациям субъектов федерации, но и первому эшелону корпоративных бондов.

По-моему, игра в ОФЗ, если и не про двузначные доходности, то интереснее покупки прочих секторов рублевого облигационного рынка. Тогда как сам рубль тоже, вероятно, достиг дна. И в моем понимании, получать второе и третье дно после первого не будет.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог им. andreihohrin |Что происходит с рублем?

- 26 августа 2020, 07:21

- |

При всем обилии денег в мировой финансовой системе из России деньги выводятся. Это можно наблюдать на примере облигаций федерального займа. С 5-6-ю процентами годовых к погашению ОФЗ все еще относятся к высокодоходным бумагам, в сравнении с долгами прочих крупных экономик. И, даже снижая эту доходность, отечественные гособлигации пользовались спросом, рассчитывавшим выиграть от дальнейшего ее снижения.

Однако Банк России, в моем понимании, опередил события со скоростью опускания ключевой ставки. Которая перестала отражать стоимость денег и вплотную приблизилась к инфляции (4,25% для ставки против 3,4% для инфляции). Снижение ставки сразу на 100 б.п., с 5,5 до 4,5% 19 мая ослабило рубль само собой. И дальнейшее снижение 24 июля до 4,25%, всего на ¼%, показало отсутствие у ЦБ дальнейших возможностей для маневра. В дополнение к низкой внутренней стоимости российской валюты участники рынка получили обнуление спекулятивного потенциала в ОФЗ. Интерес пропал, по крайней мере, иностранный.

( Читать дальше )

Блог им. andreihohrin |Рынки. Восходящие минимумы драгметаллов, американская стена страха, белорусское давление

- 24 августа 2020, 07:48

- |

Понимание будущей динамики основных рыночных инструментов у меня на сегодня слабое. Многие из них сформировали череду последовательно восходящих минимумов (следующие выше предыдущих), не всегда сопровождаемых аналогичной последовательностью для максимумов. Большинство рынков, за явным исключением драгметаллов, низковолатильны. Я бы оценил такое положение как накопление потенциала для движения. Возможно, движения резкого.

В золоте и серебре картина повышающихся минимумов без повышения максимумов отчетливо наблюдается последние 2 недели. Жду одного из двух сценариев. Первый, считаю его более выроятным: продолжение роста с обновлением рекордных цен начала месяца. Дальнейшего запаса для повышения котировок не вижу. Обновление максимумов оцениваю как остаточную реакцию покупателей. Силы которых иссякают. Далее, ставлю на разворот к падению. Второй сценарий предполагает, что падение уже началось, а его подтверждение – пробой вниз линии тренда, которая для золота проходит сегодня в районе 1 900 долл./унц. Пробой этой линии послужит для меня сигналом к игре на понижение, но игре очень ограниченной по величине короткой позиции.

( Читать дальше )

Блог им. andreihohrin |ОФЗ уходят в тень

- 19 августа 2020, 07:27

- |

Российский рублевый госдолг долго воспринимался как уникальный актив по соотношению качества и доходности. Доходность в свою очередь достигалась за счет роста цен длинных выпусков в ответ на снижение ключевой ставки. Качество осталось. Доходность, считаю, в прошлом. Понижение ключевой ставки, начиная с мая (а это дистанция от 5,75% до 4,25%), оказалось излишне резкими. И вызвало не спекулятивную покупку дальнего конца госбумаг, а массовый исход спекулятивного капитала из госбумаг.

Драматизировать тенденцию я бы не стал. ОФЗ за 2 последних года уже серьезно падали дважды. В апреле 2018 на санкциях против «Русала» (по содержанию то падение – схлопывание игры кэрри-трейд, спровоцированной двузначными ставками Банка России), весной 2020 – на общей рыночной панике.

( Читать дальше )

Блог компании Иволга Капитал |Неудачное размещение ОФЗ-ПК - нормальная для флоутера ситуация

- 14 августа 2020, 07:01

- |

Любопытное событие вчера произошло на рынке государственных ценных бумаг: аукцион по доразмещению ОФЗ с плавающим купоном серии 24021 признан несостоявшимся. Причина — отсутствие заявок по приемлемым для Минфина уровням цен.

До этого аукционы 10 и 30 июня, 15 июля прошли вполне штатно, но с постепенно снижающейся ценой отсечения от 100 до 99% от номинала. В апреле же аукцион, как и вчера, был признан несостоявшимся.

На самом деле ничего страшного не произошло — Минфин поступил вполне по рыночным условиям, ровно как и потенциальные покупатели не хотели покупать задорого этот выпуск. Бумага на протяжении всего времени обращения снижалась в цене и дошла до уровня 98,9%. В то же время, аналогичная бумага ОФЗ 26223 также с погашением в 2024 году выросла в цене до 105,79%.

Такое отставание вполне логично для бумаг с плавающим купоном, которые за счет дешевизны компенсируют небольшую относительно рынка доходность. Покупка таких бумаг выгодна в период растущих ставок. Сейчас доходности на рынке все сильнее снижаются, но инвесторы по-прежнему ее ждут от ОФЗ на адекватных для госбумаг уровнях. Покупать флоутеры на данный момент не выгодно, и размещать их также сложно.

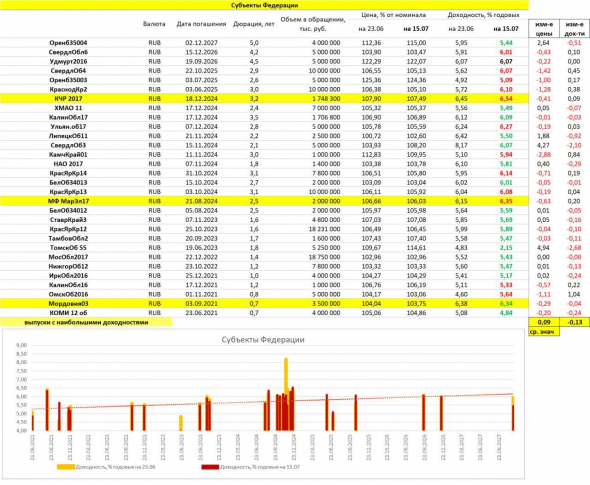

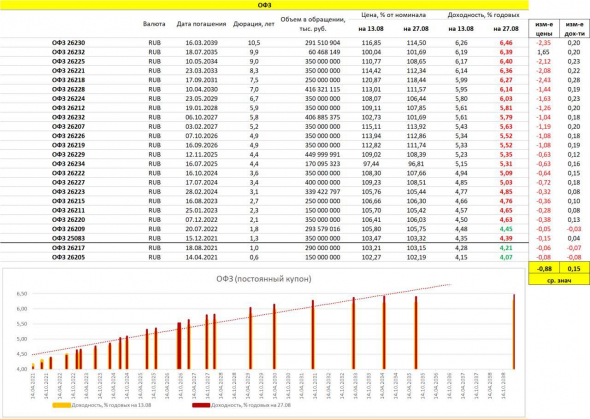

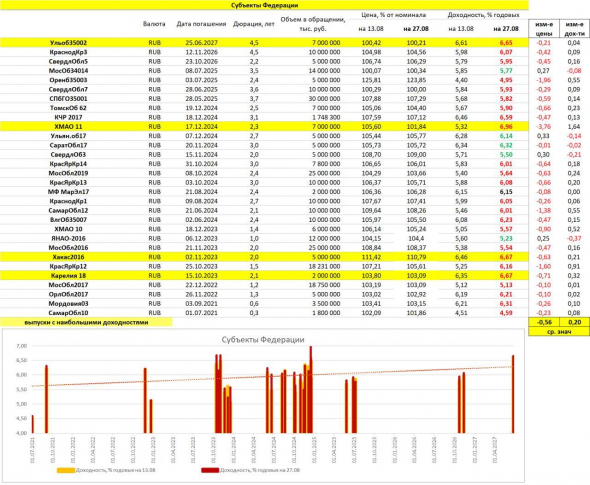

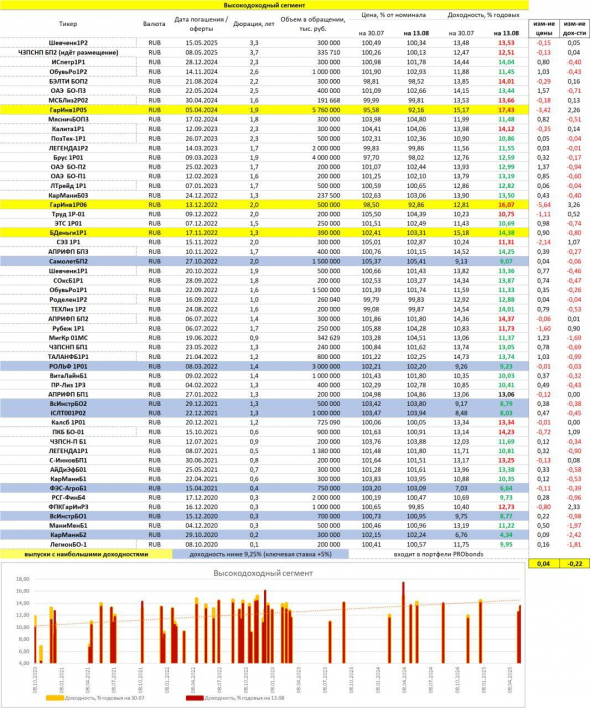

Блог им. andreihohrin |PRObondsмонитор. ОФЗ, облигации субъектов федерации, корпоративные и высокодоходные облигации. Обманчивая стабилизация

- 14 августа 2020, 05:19

- |

Выражу мысль кратко. Обманчивая стабилизация. До ОФЗ деньги так и не доходят. Почти вся кривая доходности имеет премию к ключевой ставке (а последний аукцион по размещению рублевого госдолга провалился). Первый эшелон корпоблигаций и облигации субъектов федерации продолжили постепенное снижение доходностей. Высокодоходный сегмент остался на месте. Снижать доходности далее облигационному рынку сложно (высокодоходному сегменту в том числе). Очередной шаг вниз по ключевой ставке в сентябре, если будет, лишь ослабит рубль. Ставка от рынка облигаций отвязалась. А скромная динамика самого рынка – вероятное проявление его слабости и подверженности коррекциям.

( Читать дальше )

Блог им. andreihohrin |Не жду дальнейшего падения рубля. Но буду готов сыграть на падении золота

- 03 августа 2020, 07:22

- |

Продолжится ли падение рубля? Как и раньше, считать рублевое ослабление частью нормального для спекулятивных активов колебательного процесса. На этот процесс влияет ДКП Банка России, но не настолько, чтобы придать колебаниям центробежное ускорение. Я полагал, что пара USD/RUBне превысит 73 единицы, превышение произошло, сейчас доллар стоит 74 рубля. Но оно, как мне представляет, не запускает ускорения в ослаблении рубля, а просто является заскоком. Возможно, пара дойдет и до 75, и разворот случится там. Возможно, разворот пары вниз уже начался.

Продолжится ли падение рубля? Как и раньше, считать рублевое ослабление частью нормального для спекулятивных активов колебательного процесса. На этот процесс влияет ДКП Банка России, но не настолько, чтобы придать колебаниям центробежное ускорение. Я полагал, что пара USD/RUBне превысит 73 единицы, превышение произошло, сейчас доллар стоит 74 рубля. Но оно, как мне представляет, не запускает ускорения в ослаблении рубля, а просто является заскоком. Возможно, пара дойдет и до 75, и разворот случится там. Возможно, разворот пары вниз уже начался.Возврат рубля к укреплению или даже его стабилизация должны вернуть спрос на ОФЗ. Длинные госбумаги предлагают доходность более 6% к погашению. И конкурируют по доходности уже не столько с региональными облигациями, но и первым эшелоном корпоративных.

( Читать дальше )

Блог им. andreihohrin |PRObondsмонитор. ОФЗ стали интереснее облигаций регионов

- 31 июля 2020, 07:11

- |

За 2 последние недели цены ОФЗ упали еще заметнее, чем за предыдущий месяц. Спред между ставкой и доходностями длинных бумаг достиг впечатляющих 2%. Начались проблемы с привлечением денег через ОФЗ. Снижение ключевой ставки на 1,25% за два месяца не могло стать ни хорошей игрой, ни полезной. Пожинаем плоды, параллельно наблюдая за антиралли рубля. Причину просадки рублевого госдолга можно было предвидеть: если инвестиционный капитал не ожидает снижения доходностей опережающими темпами, вместо покупки он будет продавать, давя на цены вниз. По мне, это же и важная причина давления на рубль, поскольку выведенные из ОФЗ и страны деньги нужно конвертировать в базовые валюты фондирования. Пока все же думаю, коррекция ОФЗ останется неприятным, но локальным явлением.

( Читать дальше )

Блог им. andreihohrin |Подавленная динамика ОФЗ не согласуется с падением доходностей еврооблгиаций развивающихся стран

- 30 июля 2020, 07:29

- |

Можно по-разному относиться к этому явлению. Можно критически.

Можно по-разному относиться к этому явлению. Можно критически.Падение доходностей облигаций развивающихся стран, в данном случае долларовых (https://img.profinance.ru/news/558235-1) – следование общемировому тренду. Но относиться к этому процессу можно по-разному. Можно как к возможности сыграть на сокращение спреда ставок между развивающимися и развитыми рынками. Можно – как к очередному индикатору неэффективности или неразборчивости рынков капитала. И вот почему. Центробанки главных экономик выделили деньги для восстановления этих экономик. Деньги, в массе, оказались на фондовом рынке. А на рынке голосование идет по принципу большей популярности. Долларовые инструменты популярны. Спрос обеспечивает дороговизну.

( Читать дальше )

Блог им. andreihohrin |PRObondsмонитор. Тоска и надежды ОФЗ. Голосование за ставку в корпоратах. И потеря интереса к субфедам

- 16 июля 2020, 07:13

- |

ОФЗ. В тоске и надежде ждут 24 июля держатели длинных госбумаг. За последние 3 недели цены опять снизились, доходности выросли. Денег на отечественный госдолг не хватает. Банк России в следующую пятницу объявит новое значение ключевой ставки, и это значение должно быть ниже. С таким состоянием ОФЗ занимать придется под 6%. А деньги не только нужны, но нужны дешево. Ждем попыток устроить ралли. Хотя и снижение ставки после 1%-ного шага вниз 19 мая не может быть существенным (мой прогноз -25 б.п.), и предположения этого снижения уже учтены ценами. Так что ожидания есть, но настоящих надежд мало.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал