Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds (актуальные доходности 9,9-14,6%)

- 19 мая 2021, 06:53

- |

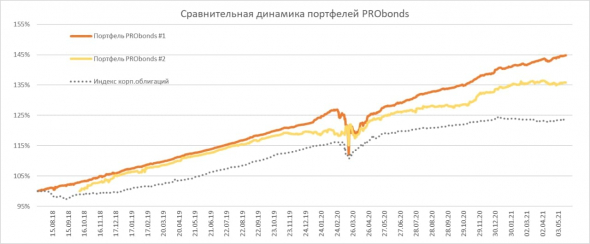

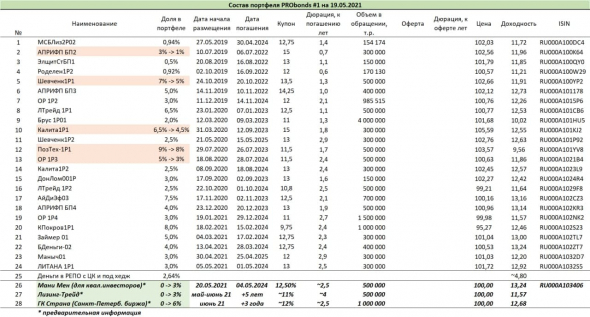

Текущая доходность облигационного портфеля PRObonds #1 (за последние 365 дней) – 14,6%. Смешанный портфель #2 принес 9,9%. С начала 2021 года портфель #1 прибавил 3,4% (9% в годовом исчислении), что на 0,2% превышает прирост базового индекса Cbonds-CBI RU High Yield, даже несмотря на падение в начале апреля облигаций Концерна «Покровский».

До конца мая и в течение июня произойдет несколько новых облигационных включений в портфели. Ближайшее – завтра 20 мая, размещаемый выпуск облигаций «Онлайн Микрофинанс» под поручительство МФК «Мани Мен» (предварительное наименование Мани Мен 02, только для квалифицированных инвесторов, кредитный рейтинг ruBBB-, купон 12,5% годовых, 500 млн.р., 3 года до погашения). Под новые приобретения из портфелей будут частично выводиться некоторые выпуски, давно находящиеся в портфелях. Они указаны в приведенных таблицах.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Бум частных инвесторов на российском фондовом рынке

- 18 мая 2021, 17:52

- |

Главной темой нового номера Cbonds Review стал бум частных инвесторов на российском фондовом рынке. Активность розничных инвесторов уже оказывает серьёзное влияние на предложение инструментов фондового рынка и это влияние, скорее всего, будет только увеличиваться.

Сотрудники Иволга Капитал описали свой взгляд на роль частных инвесторов на рынке ВДО, особенности работы с розничными инвесторами и перспективы развития рынка высокодоходных облигаций.

Содержание номера:

Блог компании Иволга Капитал |Максимальные изменения цен облигаций из индекса Cbonds-CBI RU High Yield за 17.05.2021

- 18 мая 2021, 09:15

- |

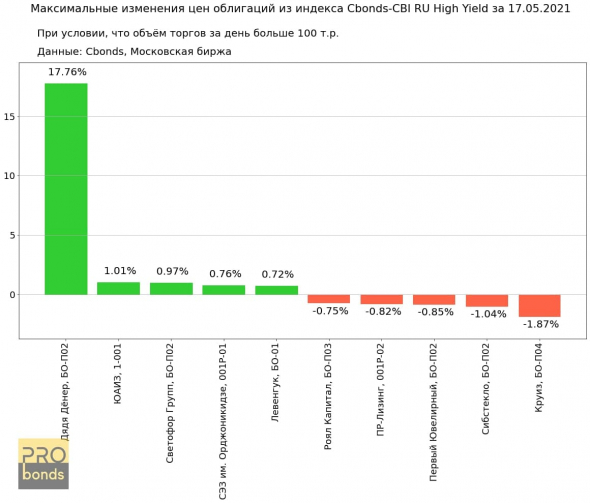

• Дядя Дёнер, БО-П02 +17.76%, цена закрытия 38.99% Доходность к погашению 103.52%

• ЮАИЗ, 1-001 +1.01%, цена закрытия 101.95% Доходность к погашению 7.46%

• Светофор Групп, БО-П02 +0.97%, цена закрытия 104.96% Доходность к погашению 10.55%

• СЭЗ им. Орджоникидзе, 001P-01 +0.76%, цена закрытия 104.99% Доходность к погашению 9.07%

• Левенгук, БО-01 +0.72%, цена закрытия 104.36% Доходность к погашению 11.63%

• Роял Капитал, БО-П03 -0.75%, цена закрытия 101.25% Доходность к погашению 12.31%

• ПР-Лизинг, 001P-02 -0.82%, цена закрытия 101.15% Доходность к погашению 8.62%

• Первый Ювелирный, БО-П02 -0.85%, цена закрытия 103.3% Доходность к погашению 11.65%

• Сибстекло, БО-П02 -1.04%, цена закрытия 104.63% Доходность к погашению 11.47%

• Круиз, БО-П04 -1.87%, цена закрытия 108.52% Доходность к погашению 9.28%

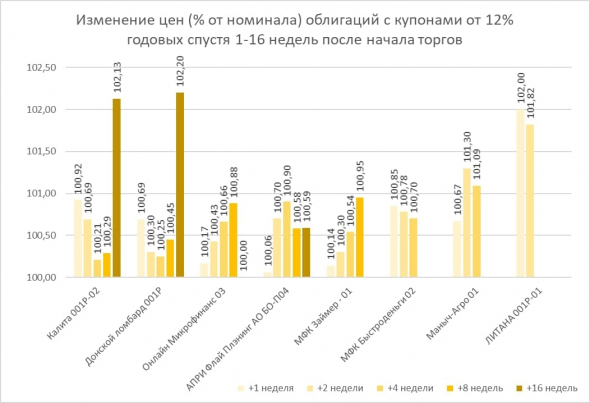

Блог компании Иволга Капитал |Как менялись цены облигаций с купонами 12% и выше после размещения

- 18 мая 2021, 06:42

- |

Блог компании Иволга Капитал |Максимальные изменения цен облигаций из индекса Cbonds-CBI RU High Yield за 14.05.2021

- 17 мая 2021, 08:33

- |

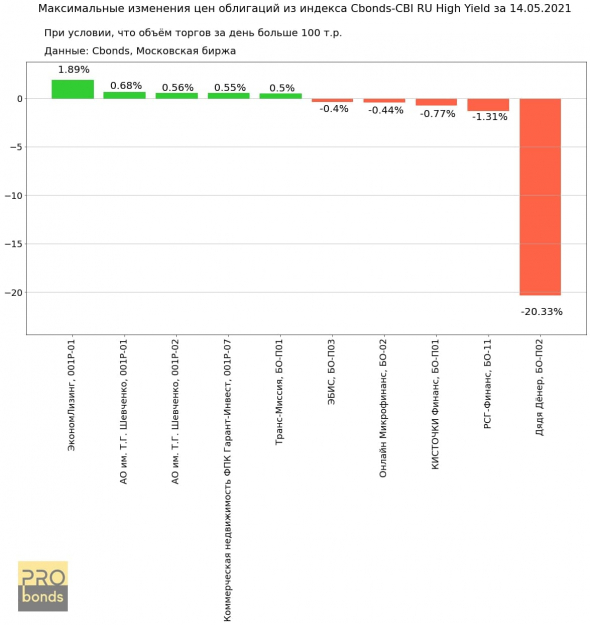

• ЭкономЛизинг, 001P-01 +1.89%, цена закрытия 104.49% Доходность к погашению 10.08%

• АО им. Т.Г. Шевченко, 001P-01 +0.68%, цена закрытия 102.74% Доходность к погашению 11.9%

• АО им. Т.Г. Шевченко, 001P-02 +0.56%, цена закрытия 102.74% Доходность к погашению 12.61%

• Коммерческая недвижимость ФПК Гарант-Инвест, 001Р-07 +0.55%, цена закрытия 101.35% Доходность к погашению 9.29%

• Транс-Миссия, БО-П01 +0.5%, цена закрытия 103.79% Доходность к погашению 7.71%

• ЭБИС, БО-П03 -0.4%, цена закрытия 103.69% Доходность к погашению 11.59%

• Онлайн Микрофинанс, БО-02 -0.44%, цена закрытия 100.29% Доходность к погашению 12.82%

• КИСТОЧКИ Финанс, БО-П01 -0.77%, цена закрытия 103.31% Доходность к погашению 12.28%

• РСГ-Финанс, БО-11 -1.31%, цена закрытия 103.61% Доходность к погашению 9.04%

• Дядя Дёнер, БО-П02 -20.33%, цена закрытия 33.11% Доходность к погашению 126.22%

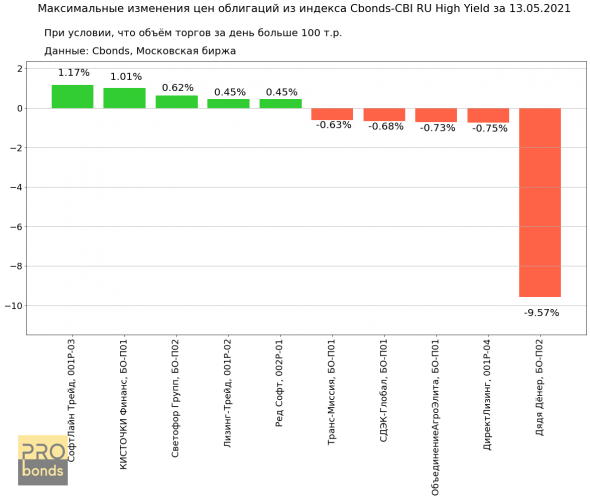

Блог компании Иволга Капитал |Максимальные изменения цен облигаций из индекса Cbonds-CBI RU High Yield за 13.05.2021

- 14 мая 2021, 12:39

- |

• СофтЛайн Трейд, 001P-03 +1.17%, цена закрытия 106.99% Доходность к погашению 6.75%

• КИСТОЧКИ Финанс, БО-П01 +1.01%, цена закрытия 104.11% Доходность к погашению 11.42%

• Светофор Групп, БО-П02 +0.62%, цена закрытия 103.64% Доходность к погашению 11.07%

• Лизинг-Трейд, 001P-02 +0.45%, цена закрытия 99.4% Доходность к погашению 11.62%

• Ред Софт, 002Р-01 +0.45%, цена закрытия 106.88% Доходность к погашению 9.15%

• Транс-Миссия, БО-П01 -0.63%, цена закрытия 103.27% Доходность к погашению 8.83%

• СДЭК-Глобал, БО-П01 -0.68%, цена закрытия 102.5% Доходность к погашению 9.21%

• ОбъединениеАгроЭлита, БО-П01 -0.73%, цена закрытия 103.43% Доходность к погашению 10.87%

• ДиректЛизинг, 001P-04 -0.75%, цена закрытия 103.51% Доходность к погашению 10.77%

• Дядя Дёнер, БО-П02 -9.57%, цена закрытия 41.56% Доходность к погашению 94.8%

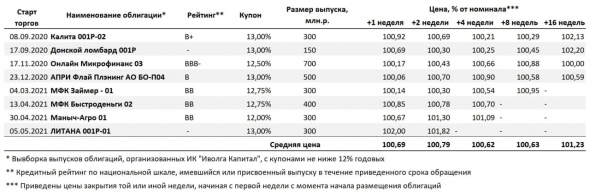

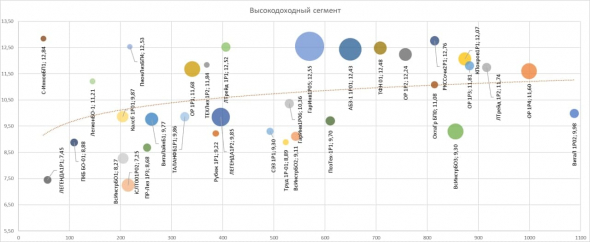

Блог компании Иволга Капитал |PRObondsмонитор. Высокодоходные облигации. Отпечаток техдефолта

- 14 мая 2021, 06:32

- |

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds (актуальная доходность 9,6-15% годовых)

- 12 мая 2021, 06:40

- |

Актуальные годовые доходности портфелей PRObonds (за последние 365 дней): 15,0% для облигационного портфеля #1 и 9,6% для смешанного портфеля #2. С начала года облигационный портфель #1 принес 3,2% (9% годовых), немного опередив индекс Cbonds-CBI RU High Yield (8,7% годовых с начала 2021 года).

С момента своего запуска в июле 2018 года портфель #1 проигрывает из популярных инвестиционных инструментов рынкам акций, а портфель #2 еще и золоту. Причем по соотношению доходности и просадки оба портфеля находятся вблизи лидирующих позиций среди популярных инвестиционных инструментов.

( Читать дальше )

Блог компании Иволга Капитал |Максимальные и минимальные изменения цен облигаций из индекса Cbonds-CBI RU High Yield за 06.05.2021

- 07 мая 2021, 16:24

- |

За 06.05.2021:

- Регион-Продукт, 001Р-01 +2.63%

- ЭБИС, БО-П03 +1.00%

- Моторные технологии, 001P-01 +0.63%

- Солид-Лизинг, БО-001-06 +0.60%

- ИСК Энко, 001P-01 +0.58%

- Сибстекло, БО-П02 -0.68%

- Транс-Миссия, БО-П01 -0.68%

- ММЦБ, БО-П01-01 -1.78%

- СИЛ, 001P-01 -2.21%

- Круиз, БО-П04 -4.51%

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds. Череда новых размещений

- 05 мая 2021, 07:33

- |

Доходности портфелей PRObonds за последние 365 дней – 14,9% для облигационного портфеля #1 и 9,5% для смешанного портфеля #2.

В ближайшие месяц-полтора «Иволга Капитал» планирует провести ряд облигационных размещений, и новые выпуски попадут в портфели. Одно из размещений сегодня – строительная компания «Литана» (300 млн.р., 3 года, купон 13%). Последующие размещения приведены в таблицах портфелей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал