Блог им. andreihohrin |Прогнозы: противоречия рубля и закономерное падение ОФЗ

- 06 июля 2020, 07:22

- |

Первое, на что обращаешь внимание, глядя на биржевые графики, это отвязка рубля от нефти и фондовых рынков. В пятницу 3 июля в паре с долларом он приблизился к 72, а в паре с евро преодолел 80. Неделей ранее я писал, что 72-73 рубля за доллар – это вряд ли. И пока останусь при том же мнении.

Первое, на что обращаешь внимание, глядя на биржевые графики, это отвязка рубля от нефти и фондовых рынков. В пятницу 3 июля в паре с долларом он приблизился к 72, а в паре с евро преодолел 80. Неделей ранее я писал, что 72-73 рубля за доллар – это вряд ли. И пока останусь при том же мнении.То, что рынки перекошены ликвидностью мировых регуляторов, добавляет им риска, а не предсказуемости. И риск однажды обязательно реализуется. Но в данный момент и само риск-восприятие инвесторов весьма острое. А совокупность фондовых, валютных и товарных рынков – это все-таки социальное явление. Цены – производные от поведения участников. Их стремительные падения развиваются в обстановке неприятия участниками рисков. Чего нельзя сказать о сегодняшнем дне.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. andreihohrin |Прогнозы. Продолжится ли фондовое и товарное падение?

- 29 июня 2020, 07:10

- |

В конце прошедшей недели нефть и акции опять упали, а рубль ослаб. Всю неделю росли доходности ОФЗ, выборочно – корпоративных облигаций. Насколько серьезна ситуация?

В конце прошедшей недели нефть и акции опять упали, а рубль ослаб. Всю неделю росли доходности ОФЗ, выборочно – корпоративных облигаций. Насколько серьезна ситуация?Прежнее заметное падение пришлось на 11-15 июня. Brentтогда опускалась до 35 долларов (сейчас 40), американский индекс S&P500 – до 2 900 п. (сейчас 3 010), российский индекс РТС – до 1 200 п. (сейчас 1 246). Обновление минимумов двухнедельной давности допустимо. О большем падения пока говорить рано.

Оснований для остановки фондового роста трех последних месяцев достаточно. Обновляются макростатистика и макропрогнозы, и обновления свидетельствуют об ухудшении экономических показателей: так МВФ в июне ухудшил прогноз падения мирового ВВП до 4,9%, на 1,9% в сравнении с апрельским прогнозом (3%). Впереди отчетности компаний за второй квартал, которые могут усилить накапливающие разочарование. Кроме того, приток спекулятивного капитала, спровоцированный прямым монетарным стимулированием ведущих центральных банков, скорее всего, ослабевает. Возможное отражение этого – просадка котировок «длинных» ОФЗ, основного отечественного спекулятивного инструмента для иностранных инвесторов.

( Читать дальше )

Блог компании Иволга Капитал |Прогнозы. Рынки при деньгах

- 22 июня 2020, 07:03

- |

Рынки при деньгах, и это хорошо читается. Тренды роста рынков акций, что в США, что в России, вряд ли завершены. По меньшей мере, и на примере полуторанедельной давности, падения котировок пока не должны получать развития. Мировая экономика получила беспрецедентный набор мер стимулирования, что на месяцы вперед будет оказывать на рынки акций положительное влияние.

Рынки при деньгах, и это хорошо читается. Тренды роста рынков акций, что в США, что в России, вряд ли завершены. По меньшей мере, и на примере полуторанедельной давности, падения котировок пока не должны получать развития. Мировая экономика получила беспрецедентный набор мер стимулирования, что на месяцы вперед будет оказывать на рынки акций положительное влияние.Нефть, помимо прочего, получает эффект от сокращения добычи. И нынешние 42 долл./барр. для Brent– вероятно, не предел восстановления. Последняя коррекция достигала 6 долларов, и впредь близкие по амплитуде просадки возможны. Но постепенное увеличение спроса, предположительно, продолжит сопровождаться ограниченностью предложения.

Рубль отвоевывает позиции у доллара и евро. Видимо, отчасти из-за нефтяного роста, отчасти – из-за комбинаций собственной дешевизны и относительно высокой доходности. Снижение 19 июня ключевой ставки с 5,5% до 4,5% и укрепившийся на этом факте рубль – тому иллюстрация. Движение в сторону 65 рублей за доллар, вероятно, продолжится. Возможно, именно 65 мы не увидим, но достижение и преодоление недавнего рубежа в 68 рублей – достижимая на остаток июня цель.

( Читать дальше )

Блог компании Иволга Капитал |АПРИ "Флай Плэнинг" и презентация комплекса "ТвояПривилегия"

- 15 июня 2020, 09:01

- |

Блог им. andreihohrin |Прогнозы рынков. Следуя формуле «продавай на фактах»

- 15 июня 2020, 07:04

- |

«Продавай на фактах» и «рынок идет против консенсуса». Два устойчивых выражения, применимые к концу прошлой биржевой недели и направляющие динамику новой недели.

«Продавай на фактах» и «рынок идет против консенсуса». Два устойчивых выражения, применимые к концу прошлой биржевой недели и направляющие динамику новой недели.Применимы они в первую очередь к американскому фондовому рынку. В среду ФРС оставила ставку на нулевом уровне и объявила о сохранении темпов покупки активов. На следующей сессии индексы американских акций потеряли по 5% и после передышки пятницы сегодня должны продолжить терять.

Рынок США, как и европейские рынки акций, последние 2 месяца существовал в альтернативной реальности: избыток регуляторных денег поддерживал их на необоснованно высоких значениях, в явном противоречии с финансовыми показателями самих компаний. Рынки постоянно находятся в состоянии противоречий и часто стремительно их разрушают. Вряд ли падение западных акций можно остановить за пару дней. Еще меньше шансов на восстановление рынков до докризисных уровней, даже до уровней середины прошлой недели. Погружение, начавшееся 11 июня, способно стать весьма глубоким. Фактор неопределенности в лице действий мировых центробанков сохраняется. Мы не знаем, на какие жертвы они пойдут для сохранения финансовой и фондовой стабильности. Но перспективы развитых фондовых рисков, как минимум, рискованны.

( Читать дальше )

Блог компании Иволга Капитал |Ход размещения облигаций АО им Т.Г. Шевченко 001Р-02

- 11 июня 2020, 15:41

- |

Размещение второго выпуска «Шевченко» размещено немногим более чем наполовину. Планируем завершить его к концу июня. Может, несколько раньше. Задача, как и при предыдущем размещении «Калиты», собрать качественный спрос, дабы после размещения получить цену выше номинала. В той же «Калите» при объемах торгов в среднем около 0,5% от размера выпуска в день, цена стабильно выше 101%, часто — выше 102%. От «Шевченко» ждем того же эффекта.

Заявку необходимо согласовать с нашими клиентскими менеджерами:

Киндиченко Ольга — тел. +7 (916) 452-81-12, e-mail: kindichenko@ivolgacap.com

Екатерина Захарова — тел. +7 (916) 645-44-68, e-mail: zaharova@ivolgacap.com

Блог им. andreihohrin |Прогнозы. Рубль, золото, нефть, облигации

- 08 июня 2020, 07:08

- |

Рубль. На прошедшей неделе продолжился обычный для биржевых торгов парадокс. С одной стороны, экспертное сообщество, в большинстве продолжило рекомендовать доллары и евро к покупке за рубли. С другой – обе пары снова подешевели. Наступающая неделя вряд ли собьет скепсис участников к укреплению рубля и вряд ли затормозит само укрепление. 66 рублей за доллар и 74 за евро – ориентиры июня.

Рубль. На прошедшей неделе продолжился обычный для биржевых торгов парадокс. С одной стороны, экспертное сообщество, в большинстве продолжило рекомендовать доллары и евро к покупке за рубли. С другой – обе пары снова подешевели. Наступающая неделя вряд ли собьет скепсис участников к укреплению рубля и вряд ли затормозит само укрепление. 66 рублей за доллар и 74 за евро – ориентиры июня.Интересно вело себя золото. Цена впервые за месяц опустилась ниже 1 700 долл./унц. Уход ниже 1 600 долл. подтвердит готовность к дальнейшему снижению котировок. Покупка золота наряду с долларом стала для многих универсальным рецептом против финансовых потрясений. Можно предположить, что спрос был избыточным. Цена золото стагнирует уже почти 2 месяца. И сейчас объективных стимулов для ее ухода выше не вижу. Есть накачка экономик деньгами. И часть ликвидности идет на покупку металла. Но, видимо, на нынешних уровнях покупки уже вполне уравновешиваются продажами.

( Читать дальше )

Блог им. andreihohrin |Май и Лето 2020 на рынке корпоративных облигаций. Рост активности

- 02 июня 2020, 06:42

- |

Май этого года для корпоративного сектора облигаций стал более результативным, чем в 2018 и 2019 годах, но весь рост пришелся на размещения крупных заемщиков. За прошедший месяц было размещено 11 выпусков объемом до 5 млрд р., 7 выпусков — до 10 млрд. р., 2 выпуска — на 15 миллиардов. В секторе ВДО в мае начались размещения четырех выпусков.

Предсказать сейчас, сколько точно будет корпоративных выпусков летом этого года, трудно — количество фактически размещенных выпусков всегда больше, чем их было зарегистрировано до 1 июня. Например, в прошлом году на 31 мая было зарегистрировано 18 выпусков на июнь-август, а фактически состоялось 82 размещения. И это с учетом того, что в зарегистрированных программах выпусков эмитент может и не использовать свое право разместиться именно в конкретный временной промежуток.

( Читать дальше )

Блог им. andreihohrin |Прогнозы на неделю. Стагнация акций, неоднородность и риски облигаций и укрепление рубля

- 01 июня 2020, 07:28

- |

Прошедшая неделя затормозила или откорректировала рост российских акций и облигаций. Наибольшее снижение наблюдалось в пятницу и было поддержано снижением на мировых площадках.

Прошедшая неделя затормозила или откорректировала рост российских акций и облигаций. Наибольшее снижение наблюдалось в пятницу и было поддержано снижением на мировых площадках.Возможно, дальнейший откат котировок мы получим и сегодня. Вообще, рост последний 2,5 месяцев почти во всех фондовых активах почти не имел остановок или коррекций. И время для этого неплохое. Биржевой рынок парадоксален, и начинающееся восстановление деловой активности может послужить тем фактом, на котором и надо продавать.

Но потенциал возможного снижения акций или облигаций считаю ограниченным. Глубокие погружения рынков происходят в случаях, когда панически настроения возникают с большой задержкой. Сейчас и пары дней падения хватит на то, чтобы участники рынка запаниковали.

( Читать дальше )

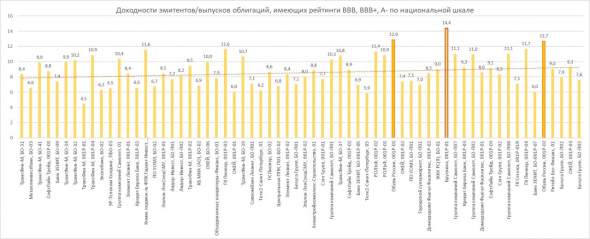

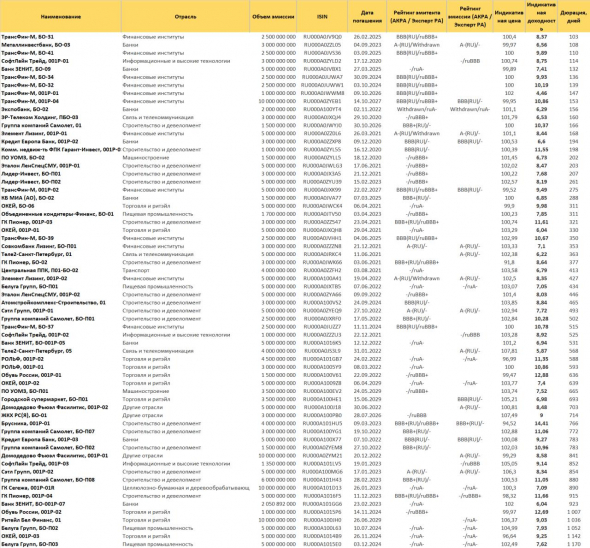

Блог им. andreihohrin |PRObondsмонитор. Доходности рублевых облигаций с рейтингами BBB/BBB+/A- по национальной шкале

- 28 мая 2020, 06:33

- |

Идея выборки простая. Мы хотели оценить, насколько высокодоходны облигации «Обуви России», входящие в портфели PRObonds, и облигации «Брусники», которые туда могут попасть. У обеих компаний рейтинг BBB+ и от «Эксперта», и от АКРА. Для широты кругозора добавили в этой рейтинговой ступени добавили две соседние – BBBи A-. Минимальный размер выпуска ограничили 1 млрд.р.

Да, доходность «Обуви России» выше средней на 3-3,5%, доходность «Брусники» — на 5-5,5%. Первую точно держим. Над покупкой второй серьезно думаем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал