Блог компании Иволга Капитал |Доходности ВДО (средняя – 19%) откатились вниз

- 25 декабря 2023, 07:02

- |

Недельный срез доходностей ВДО. В формате тенденций.

• 4-месячный рост доходностей остановился и даже чуть откатился вниз (первый график).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Снижение доходностей, но не в ВДО

- 13 ноября 2023, 07:01

- |

Пока ОФЗ продолжают играть то ли на опережение, то ли на компенсацию со своим снижением доходностей, на другой стороне риск-спектра, в ВДО, снижение доходностей не так заметно.

ОФЗ почти непрерывно падали в цене и росли в доходности с прошлой осени. А за 3 последних года принесли держателям нулевой результат. Чего не скажешь о ВДО, которые и в доходности снижались до конца нынешнего лета, и любой год, даже 2022, закрывали в плюсе.

( Читать дальше )

Блог компании Иволга Капитал |Портфель ВДО (20% за 12 мес.). С горки вниз?

- 18 октября 2023, 07:24

- |

• Срез результатов портфеля PRObonds ВДО. 36,3% за 3 года, 20,1% за 12 месяцев, 13,5% (16,9% годовых) с начала 2023 года. Сводный кредитный рейтинг портфеля А-, внутренняя доходность 16,2%, дюрация 0,85 года.

• Интерактивная страница портфеля: ivolgacap.ru/hy_probonds/

• В построенной на портфеле стратегии ДУ ВДО средний результат заметно лучше. См. диаграмму.

• Взгляд на рынок облигаций и сегмент ВДО. После полусекретного указа о продаже валютной выручки облигационные котировки идут вверх 4 сессии подряд. Или шли. В нашей интерпретации это не обыгрывание дна рынка, а трамплин для нового погружения.

Та ситуация, когда цена ошибки прогнозирования пренебрежимо мала. Предположим, мы, пугая себя и окружающих, продолжим избавляться от облигаций, а они продолжат расти. Мы в проигрыше? В какой-то момент, да. Но, осознав отставание от рынка, покупаем больше последних облигационных размещений, получаем тем больший апсайд на вторичном рынке, чем больше ошиблись в прогнозах падения. Сводим проигрыш к плюс-минус нулю. Пусть и за счет перекоса портфеля.

( Читать дальше )

Блог компании Иволга Капитал |Сделки в портфеле PRObonds ВДО

- 18 сентября 2023, 09:54

- |

У нашего основного портфеля появилась страница на сайте Иволги:

https://ivolgacap.ru/landing/

В дальнейшем сделки будут публиковаться на интерактивной странице. Но пока — здесь.

Сегодня увеличиваем на первичном размещении долю в новом МигКредите. И в течение 5 предстоящих сессий по 0,1% от активов за сессию для каждой сокращаем ряд ранее купленных облигационных позиций. Визуализация — в приложенной таблице.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтБлог компании Иволга Капитал |Портфель PRObonds ВДО (18,3% за 12 месяцев). Скорректировались, остались лучше рынка. ОФЗ заставляют осторожничать. Покупка МигКредита (YTM 18,1%)

- 13 сентября 2023, 07:27

- |

Коррекция на рынке облигаций, заданная повышением ключевой ставки до 12% и обвалом ОФЗ, не сильно, но задела и наш портфель ВДО. Все его результирующие значения просели.

С начала года портфель PRObonds ВДО заработал 12,2% (17,5% годовых). Доходность последних 12 месяцев опустилась до 18,3%. Среднегодовая доходность всех 5,2 лет ведения портфеля теперь 12,2% (в августе была 12,5%).

Но перспектива неплохая. Внутренняя доходность портфеля (аналог доходности к погашению для облигации) выросла до 15,3% при среднем кредитном рейтинге портфеля между BBB+ и A-. И дюрации 0,9 года.

И да, портфель качнуло куда меньше рынка. Если он от максимума месячной давности откатился вниз на -0,4%, то один из бенчмарков сегмента ВДО – индекс Cbonds Hight Yield – просел на -1,2%. Про индекс ОФЗ (RGBI) нечего и говорить, его минус продолжительный и глубокий.

ОФЗ – то, что заботит. Мы говорили, что ждем панических настроений на этом рынке и пока что не дождались. А до их появления ОФЗ, как представляется, опасны не только для их держателей, но и для держателей прочих рублевых облигаций.

( Читать дальше )

Блог компании Иволга Капитал |Сделки в портфеле ВДО. Увеличение КОНТРОЛ лизинга, сокращение Эталона

- 01 сентября 2023, 09:49

- |

Позиция КОНТРОЛ лизинг (ruBB+, YTM 17,5%) в портфеле PRObonds ВДО сегодня увеличивается с 2,5% до 3% от активов. Покупка на первичном размещении.

Параллельно сокращается Эталон Финанс, с 3,5% до 2,9% от активов, по 0,2% за сессию, начиная с сегодняшней, на вторичных торгах.

Состав портфеля на 28 августа — здесь: t.me/probonds/10135

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтБлог компании Иволга Капитал |Облигации КОНТРОЛ лизинг (BB+, YTM 17,5%) добавляются в портфель PRObonds ВДО

- 31 августа 2023, 12:47

- |

Облигации КОНТРОЛ лизинг добавляются в портфель PRObonds ВДО на 2,5% от активов. Покупка на первичном размещении сегодня.

С доходностью 17,5% при рейтинге BB+ в нашем портфеле бумаг, кроме КОНТРОЛа, на данный момент нет.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтБлог компании Иволга Капитал |Доходности ВДО. У грани

- 21 августа 2023, 07:35

- |

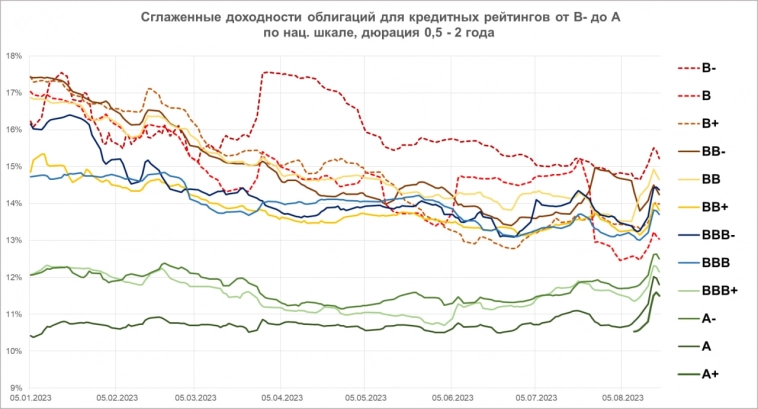

Обновление диаграмм доходности ВДО (и не только) в зависимости от кредитных рейтингов.

За пару недель изменения доходностей несущественны. Хотя на первой диаграмме видим, что более индифферентны ВДО, бумаги с рейтингами от B- до BBB. Нижняя часть инвестиционного кредитного уровня, рейтинги от BBB+ до A+ с конца июля все же прибавила в доходности 0,5-1% годовых. Что тоже несравнимо с подъемом ключевой ставки.

Вторая диаграмма, премии доходностей ВДО, акцентирует проблематику. Денежный рынок, это размещение свободных денег овернайт еще и с максимальным кредитным качеством, подскочил параллельно с ключевой ставкой. Мы сравниваем доходности ВДО с чистой однодневной ставкой денежного рынка. Она сейчас около 11,5% годовых. И к ней ВДО дают премию в среднем 2-2,5%, причем почти независимо от рейтинга. Если бы мы считали полную доходность денежного рынка, учитывая реинвестирование ежедневного дохода, премия была бы меньше.

( Читать дальше )

Блог компании Иволга Капитал |И еще несколько сделок в портфеле ВДО

- 11 августа 2023, 07:46

- |

Добавим устойчивости и качества нашему публичному портфелю ВДО.

Все изменения позиций – в приведенной таблице. Для каждой из позиций увеличение или снижение – по 0,1% от активов за сессию, начиная с сегодняшней, по рыночным ценам. В таблице есть 3 позиции, Страна 01, ЛаймЗайм02, Саммит 1P1, сокращение которых началось раньше и близко к завершению. И есть ЭТС 1Р04, где увеличение будет происходить по 0,2% от активов за сессию.

Цели – сохранить денежный остаток, сократить наименее доходные позиции (выпуски ЛК Роделен, ЛК Дельта и Шевченко) в пользу или более доходных, или более высокорейтинговых (ЭТС, Боржоми), сократить максимальный вес отдельного эмитента (сокращение АПРИ и ГК Страна в пользу ГК Эталон), снизить не до конца понятные нам риски (Kviku).

Портфель, как и наше управление активами вообще, все больше и уже окончательно расходится с организацией облигационных выпусков.

Последний срез результативности портфеля PRObonds ВДО – здесь: t.me/probonds/9999

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал