Михаил Ростов Папа

Эффект от девальвации рубля для экономики России можно оценить в 1,5 трлн рублей - Клепач

- 11 февраля 2015, 15:06

- |

МОСКВА, 11 февраля. /ТАСС/. Девальвация рубля принесет российской экономике положительный эффект на уровне 1,5 трлн рублей. Об этом заявил сегодня в Госдуме экс- замминистра экономического развития, зампредседателя правления Внешэкономбанка Андрей Клепач.

«Сейчас эффект от девальвации рубля можно оценить в 1,5 трлн рублей», — сказал он.

Однако значительная часть этого эффекта остается в банковском секторе, пояснил Клепач, добавив, что в ближайшие годы Россия будет отрезана от международных финансовых рынков.

По его словам, к концу года международные резервы РФ могут снизиться до 300 млрд долларов, если исходить из официальных оценок /сейчас объем резервов составляет 376,2 млрд долларов — прим.ред./.

Клепач считает, что по традиционным «книжным» правилам таргетирование инфляции вряд ли будет достаточно эффективным. В целом высокие ставки необходимы, сказал он, отметив вместе с тем, что при этом должен быть создан поток ликвидности, который будет работать на других условиях /по более низким ставкам — прим.ред./.

- комментировать

- Комментарии ( 4 )

Уоррен Баффет выставил свою машину на благотворительный аукцион

- 11 февраля 2015, 12:24

- |

Самый знаменитый в мире инвестор и один из богатейших людей планеты, Уоррен Баффетт, продает на аукционе свой очередной автомобиль. Начальная цена 12000 долларов. За такую цену машину смог бы продать рядовой владелец, но так как на ней ездил Баффетт, и внутри салона на бардачке есть даже его подпись, конечная стоимость, вероятно, будет гораздо выше. Последний автомобиль, Lincoln Town Car, от которого инвестор избавился в 2006 году, ушел с молотка за 70000 долларов, а это в три раза выше рыночной стоимости этой модели.

На этот раз Баффетт продает бежевый Cadillac DTS 2006 года – просторный, комфортабельный авто с передним приводом, двигателем V8, мощностью 275 л.с. Деньги от продажи машины Баффетт пожертвует филиалу нефинансовой организации Girls Incorporated в Оклахоме.

Первая жена известного инвестора, которая умерла в 2004, была одной из основательниц этой школы развития для девочек. Аукцион проводится на портале proxibid с 11 по 18 февраляВ интервью CNNMoney Баффетт прокомментировал продажу: Автомобиль в отличном состоянии. Если бы я был обычным продавцом машин, мне бы не составило труда ее продать. Пробег Cadillac DTS всего 20000 миль, внутри кожаные сидения с подогревом и климат контроль. Также он оснащен датчиками парковки и спутниковым радио. Баффетт говорит, что, как обычно, попросил свою дочь Сьюзан купить автомобиль, и опции выбирала именно она. Он же, в свою очередь, отказался бы от них. По словам Баффетта, с этим автомобилем у него нет каких-либо особых воспоминаний, да и вообще хранить истории связанные с авто, по мнению инвестора, свойственно подросткам 16-17 лет. Ни одной крупной сделки также не прошло в старом Кадиллаке Баффетта за исключением покупки у General Motors нового Cadillac XTS, на котором он передвигается сегодня. Баффетт часто проводит аукционы, выручка с которых направляется на благотворительность. Так в прошлом году ланч с инвестором был продан за 2.2 млн. долларов. Средства ушли в фонд по борьбе с бедностью Glide Foundation.

( Читать дальше )

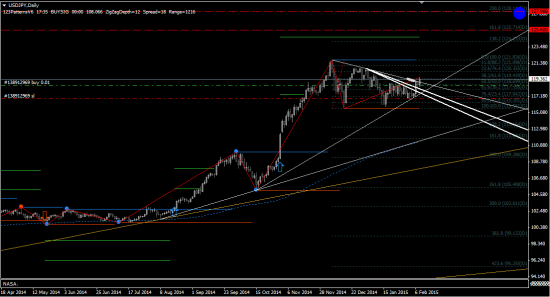

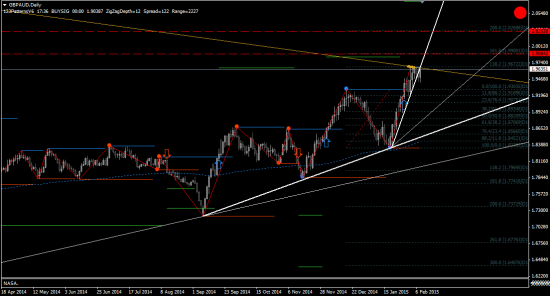

USD-JPY

- 10 февраля 2015, 18:41

- |

В паре GBP-AUD вышел из сделки… не поверил данной перспективе повышения Британца (чисто психологически) надеюсь в USD-JPY повезет

( Читать дальше )

Долг, мораль и цикл

- 10 февраля 2015, 14:11

- |

В сердце долгового конфликта межу Грецией и ее европейскими партнерами — понятия морали в отношении долга и экономики; эти проблемы провоцируют самые горячие дискуссии уже не одну тысячу лет. Идея начисления процентов на долги появилась еще в 1800-х годах до нашей эры, в эпоху вавилонского царя Хаммурапи. Его кодекс устанавливал максимальный процент по зерновым займам на уровне 33.3%, по долгам в серебре можно было требовать сверху еще 20%. Очень большое внимание уделялось «справедливости». Так, те, кто одалживал на время крупный рогатый скот своим соседям имел право претендовать на часть или всех телят, родившихся в «кредитный период». Шумеры для обозначения процентов использовали слово mas, которое переводится как «телята». Между тем, Аристотель утверждал, что инертный актив, который не приносит плодов — например — серебро, не должен облагаться процентами.

Понятие ростовщичество (взимание чрезмерно высоких процентов) ввела католическая церковь, хотя притча о талантах намекает на то, что деньги должны работать. см. Евангелие от Матвея 25:27. Затем появилась концепция эффективных и неэффективных займов: одолжи деньги соседу на лечение, и не жди от него никаких процентов; но коль скоро он получил деньги в долг, чтобы начать свое дело, то с него причитается. В целом, кредитор считался главным аморалом в этой сделке, а должник вызывал сочувствие, будучи страдальцем, который не мог расплатиться с жадным ростовщиком. Но вот проблема. Кредиторы рисковали, они могли не получить назад свои деньги, поэтому должен были требовать более высокий процент, чтобы компенсировать потенциальные убытки, но ограничения по ставкам не давали им развернуться.

( Читать дальше )

Борьба за русских туристов и другие ....

- 08 февраля 2015, 11:06

- |

1. Турция разработала специальную программу для российских туристов. Прилетающим из России самолётам будут оплачивать часть керосина, в отелях русским в обязательном порядке будут предоставлять большие скидки:

http://politrussia.com/news/turtsiya-razrabotala-novuyu-873/

Отмечу, что нам тоже пора уже вводить аналогичные меры по поддержке туристов из России. Чем чаще граждане будут выбирать отдых внутри страны, тем больше денег они будут оставлять в российской экономике.

2. В Руксперте вышло несколько новых статей. Наконец-то готово большое описание нашей Трансполярной магистрали — одного из самых крупных железнодорожных проектов Земли:

( Читать дальше )

теги блога Михаил Ростов Папа

- Aud Usd

- Bloomberg

- BNP Paribas

- EUR USD

- EURUSD

- Gbp Usd

- Goldman Sachs

- HSBC

- JPMorgan

- Morgan Stanley

- NZD-USD

- Project Syndicate

- S&P500

- The Economist

- The Financial Times

- USD JPY

- usdjpy

- USDRUB

- Zero Hedge

- Авточартист

- АКЦИИ

- Альпари

- американский рынок

- аналитика

- Англия

- Бакс

- банки

- Валентин КАТАСОНОВ

- валюта

- Веселин Пятков

- видео

- Вклады

- ВОВ

- ВТБ

- газпром

- ГейЕвропа

- германия

- Госдеп

- Госдеп США

- Грааль

- Греция

- Деревянный

- доллар

- Евро

- Евро - Доллар

- Европа

- Европейский Союз

- ЕС

- ЕЦБ

- золото

- инвестиции

- Испания

- Катасонов

- Катасонов Валентин Юрьевич

- китай

- Козелов Андрей

- Копипаст

- Крым

- мвф

- ммвб

- мобильный пост

- монеты

- нефть

- Новости

- НПФ

- Околорынок

- Открытие

- оффтоп

- Правда

- Путин

- Разуваев Александр

- Роберт Шиллер

- Россия

- ростов

- рубль

- Сайт

- санкции

- Сапунов

- сапунов а

- сбер

- Сбербанк

- Серебро

- система

- советник

- Солабуто

- Сорос

- стата

- стата США

- статистика

- Статистика в США

- США

- ТАСС

- тинькофф

- Торговая система

- торговые сигналы

- УКРАИНА

- Форекс

- Фриц Моисеевич Морген

- ФРС

- япония