Новости рынков |Выручка «Мосгорломбарда» в первом полугодии выросла на 67%, превысив 1 млрд рублей

- 17 июля 2023, 12:32

- |

АО «МГКЛ» (бренд «Мосгорломбард») представила предварительные финансовые результаты за первое полугодие, завершившееся 30 июня 2023 года.

Выручка компании по сравнению с аналогичным периодом 2022 года увеличилась на 67%, составив 1,08 млрд рублей. Общий объем кредитного портфеля АО «МГКЛ» по результатам первого полугодия – 669 млн рублей (+13,77% год к году).

«В июле прошлого года мы перешли к реализации нового этапа стратегии развития компании – завершили стадию агрессивного роста, в рамках которой открыли 92 новых отделения, и начали работу по их развитию, а также по повышению операционной эффективности. В первом полугодии текущего года мы выдали займов на общую сумму 1,553 млрд рублей, что на 15% больше, чем за аналогичный период прошлого года, — рассказывает генеральный директор АО «МГКЛ» Алексей Лазутин. – Росту выручки также способствует расширение направлений нашей деятельности, в результате которого каждое отделение становится центром оказания широкого спектра услуг в области предоставления займов под залог имущества, а также в области комиссионной торговли».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. bondsreview |ПР-Лизинг: интересное размещение облигаций от надежного лизингодателя

- 22 июня 2023, 11:06

- |

Текущая турбулентность на фондовом рынке предполагает парковку кэша в надежных инструментах — облигациях. Желательно, чтобы эти облигации давали хорошую двузначную доходность, а риски были минимальны (такое бывает).

Проще всего такую доходность получить на размещении облигаций — сегодня поговорим об интересном размещении лизинговой компании ПР-Лизинг с купоном 12,5% годовых и офертой через 3 года. Рейтинг от АКРА: BBB+(RU), ПРОГНОЗ «СТАБИЛЬНЫЙ».

Компания Простые решения (ПР-Лизинг) — один из крупных диверсифицированных лизинговых операторов в России. ПР-Лизинг предоставляет услуги по финансовой аренде широкой линейки продукции — от легковых автомобилей и спецтехники до оборудования и недвижимости. Оператор работает по всей России, однако основную выручку приносит Москва, Санкт-Петербург и Башкортостан.

Компания давний заемщик через облигационные займы, по облигациям компании исправно платятся все купоны, доходность текущих выпусков варьируется от 10 до 12% годовых в зависимости от срока обращения.

( Читать дальше )

Блог им. bondsreview |ЕвроТранс выходит на финишную Трассу

- 26 мая 2023, 13:13

- |

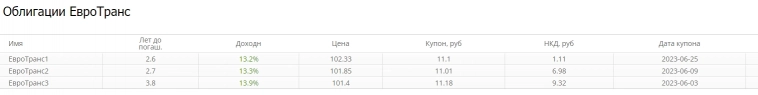

ЕвроТранс — компания, которая управляет сетью универсальных автозаправочных комплексов в Москве и Московской области под брендом ТРАССА. Не так давно они выпустили годовой отчет, а до этого успешно разместили 3 выпуска облигаций с доходностью 13-14% годовых общим объемом в 11 млрд рублей.

Посмотрим, что там может быть интересного для держателей бондов.

Всегда интересно, как оценивает свою инвестиционную привлекательность сама компания (свои преимущества)

( Читать дальше )

Блог им. bondsreview |Инвестплатформа Rounds привлекла 18 млн рублей по оценке в 360 млн рублей

- 16 мая 2023, 16:04

- |

Инвестиционная платформа Rounds, позволяющая в онлайн формате малому и среднему бизнесу привлекать инвесторов в капитал, продала 5% акций компании за 18 млн.₽ при оценке в 360 млн.₽. Инвестором выступил один из действующих акционеров Владимир Козлов, ранее — директор департамента продаж инвестиционных продуктов “Фридом Финанс”. Сделка прошла на собственной платформе Rounds. После совершенной сделки основателям проекта принадлежит 64,5%, 11 инвесторам — 28,6%, ESOP (сотрудники) 6,9%.

Rounds (www.rounds.ru,) — это сервис для совершения сделок с акциями частных и непубличных компаний России. Компания дает возможность привлекать инвесторов в капитал (долю в компании) в онлайн-формате за счет создания АО, а инвестору возможность приобрести долю в перспективной компании на preSeed, Seed, Series A, B, C, preIPO- до начала её публичного размещения. Деньги, полученные от продажи акций, компания может сразу использовать для финансирования своего развития. В 2021 году инвестплатформа привлекала 37,5 млн.₽ инвестиций от 9 инвесторов при средневзвешенной оценке сделок в 220 млн.₽. Среди них, в частности, основатель сервиса Банки.ру Филипп Ильин-Адаев.

( Читать дальше )

Новости рынков |Совет директоров «Мосгорломбарда» рекомендовал выплатить дивиденды в размере 13,77%

- 15 мая 2023, 13:12

- |

На прошедшем заседании Совета Директоров АО «МГКЛ» («Мосгорломбард») было принято решение рекомендовать общему собранию акционеров направить на выплату дивидендов 41,5% чистой прибыли компании за 2022 год. Таким образом, в случае выполнения этой рекомендации собранием акционеров, дивидендная доходность по привилегированным бумагам компании составит 1446 рублей на одну акцию, что составит 13,77% годовых.

Общее собрание акционеров компании назначено 7.06.2023. На нём, кроме решения по дивидендам, будет назначена дата дивидендной отсечки, определяющей круг лиц, имеющих право на получение дивидендных выплат.

Напомним, в прошлом году компания провела успешное Pre-IPO и активно готовится к публичному размещению акций.

О том, как приобрести привилегированные акции АО «МГКЛ», вы можете узнать на сайте компании для инвесторов.

За консультациями можно обратиться по телефону + 7(985) 234 11 18.

www.e-disclosure.ru/portal/event.aspx?EventId=ozvZoGY-CrEKuEaYD4tXWiQ-B-B&attempt=1

( Читать дальше )

Новости рынков |Мосгорломбард отчитался по МСФО и РСБУ за 2022 год. Выручка выросла в 3,3 раза до 1,4 млрд. рублей.

- 04 мая 2023, 15:25

- |

АО «МГКЛ» (управляющая компания ГК «Мосгорломбард») раскрыло бухгалтерскую отчетность за 2022 год по МСФО и РСБУ. Консолидированная выручка группы компаний выросла в 3,3 раза, составив 1,427 млрд. руб. Показатель EBITDA достиг 355 млн. руб., что в 6,8 раза превышает результат предыдущего года.

ГК Мосгорломбард (далее – ГК) управляет сетью ломбардов в Москве и МО. С 2020 года количество объектов увеличилось больше, чем в шесть раз. Основным видом деятельности ГК является выдача займов под залог ювелирных украшений, ликвидных гаджетов и меховых изделий, а также комиссионная деятельность. Общий портфель займов по итогам 2022 года составил 682 млн. рублей. При этом доля ювелирных украшений выросла с 85% до 93%.

По первоначальному бизнес-плану развития ГК должна была открыть 200 объектов до конца 2022 года, при этом плановый убыток 2022 года должен был составить около 100 млн. рублей. Однако, с учетом своевременной корректировки стратегии развития и эффективных управленческих решений по изменению тарифной политики, чистая прибыль ГК по составила 2,3 млн. рублей (чистый убыток 2021 года по МСФО составил 107 млн. рублей).

( Читать дальше )

Блог им. bondsreview |Селектел - прибыльный провайдер IT инфраструктуры из России

- 28 апреля 2023, 14:00

- |

На российском рынке среди IT-компаний присутствуют не только голубые фишки, есть и компании роста с интересной историей. Одна из них — Selectel.

Selectel оказывает полный спектр IaaS услуг (IaaS — “инфраструктура как услуга”): от услуг ЦОД (12% выручки) до выделенных серверов, собственной облачной платформы и верхнеуровневых PaaS продуктов (88% выручки). Сайт Селектела тут

Компания ещё интересна тем, что основным владельцем является Вячеслав Мирилашвили — тот самый, который основал Вконтакте вместе с Павлом Дуровым.

Множество известных компаний пользуется продуктами Selectel: X5Group, VK, ПИК, Самокат и Додо Пицца.

На публичном рынке компания представлена двумя выпусками биржевых облигаций. Selectel размещал первый выпуск бондов в январе 2021 года на 3 млрд рублей по ставке 8,5%. В ноябре 2022 года, компания выпустила 2-й выпуск бондов так же на 3 млрд рублей и на 3 года по ставке 11,5% годовых.

( Читать дальше )

Блог им. bondsreview |Залоговые займы - драйвер развития финансового сектора

- 12 апреля 2023, 11:43

- |

Доля залоговых займов составила 2% от совокупного портфеля выданных в 2022 г в России, однако этот сегмент растёт сильно опережающими рынок темпами.

Кажется, в текущей экономической ситуации этот сегмент кредитования будет самым устойчивым и развивающимся. И особую нишу в нём занимают займы под залог авто, которые, вероятно, будут драйвить весь сектор.

И если раньше на рынке был только один игрок – CarMoney, который, по сути, и создал этот сегмент, то сейчас количество таких игроков медленно, но верно растёт («Лайм займ», «Центрофинанс», «Быстроденьги»).

Бизнес-модель залоговых МФО близка к банковской, однако обладает рядом существенных преимуществ.

На днях “Ведомости” выпустили большой материал председателя комитета «Опоры России» по финрынкам, где подробно анализируется потенциал развития рынка МФО:

www.vedomosti.ru/opinion/columns/2023/04/03/969187-potentsial-razvitiya-rinka-mfo

Блог им. bondsreview |CarMoney - новый Тинькофф на рынке залогового кредитования?

- 10 апреля 2023, 12:41

- |

CarMoney до 2023 года была на фондовом рынке в фокусе только у инвесторов в облигации МФО. Однако, в этом году финтех-сервис привлёк 225 млн рублей в акционерный капитал через закрытое размещение.

Компания масштабируется, быстро растёт и захватывает пустующую нишу между банками и “классическими МФО”. Переосмыслив модель традиционного микрокредитования, CarMoney стала скорее IT-компанией на рынке залоговых займов с огромным потенциалом развития.

Основатель CarMoney недавно дал большое интервью “Ведомостям”, которое стоит внимательно прочесть всем, кто следит за банковским и финансовым сектором:

https://www.vedomosti.ru/technologies

Блог им. bondsreview |Золотые облигации Селигдара: лучшая альтернатива для защиты капитала от инфляции?

- 30 марта 2023, 12:09

- |

Селигдар — одна из самых интересных золотодобывающих компаний, которая представлена на российском фондовом рынке. Можно долго говорить о том, что компания входит в топ-10 по объемам добычи, имеет активы в виде добычи олова и разрабатывает один из самых перспективных проектов под названием Кючус — но вместо этого лучше просто посмотреть на график акций.

История капитализации компании (за 7 лет рост в 12 раз!), как правило, зависит от роста финансовых показателей — компания их всегда планомерно наращивала.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс