Блог им. boomin |«АйДи Коллект» за неделю разместил 45% выпуска

- 04 мая 2023, 13:58

- |

Эмитент рассчитывает до конца мая привлечь на рынке публичного долга весь заявленный объем выпуска в 800 млн рублей.

По итогам первой недели размещения (пять торговых дней) выпуска ООО «АйДи Коллект» серии 03 эмитенту удалось реализовать 45% выпуска номинальным объемом 800 млн рублей. Самый большой объем сделок — 166 — пришелся на первый день торгов, когда было продано бумаг на 100 млн рублей.

Напомним, с выпуском серии 03 «АйДи Коллект» вышел 26 апреля. Ставка ежемесячного купона установлена на уровне 15% годовых на весь период обращения. Номинальная стоимость одной бумаги — 1000 рублей. По займу предусмотрена возможность досрочного (в том числе частичного досрочного) погашения облигаций по усмотрению эмитента. «АйДи Коллект» имеет действующий рейтинг от «Эксперт РА» на уровне ruBB со стабильным прогнозом.

Все привлеченные на бирже средства компания намерена направить на финансирование операционной деятельности — покупку портфелей задолженности для последующего управления и взыскания.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |ООО «ПЮДМ» погасило дебютный облигационный выпуск

- 04 мая 2023, 13:48

- |

Состоялось погашение выпуска облигаций ООО «ПЮДМ» объемом 116,4 млн руб. (4B02-01-00361-R-001P от 16.05.2018, ISIN: RU000A0ZZ8A2). Эмитент исполнил свои обязательства перед инвесторами в полном соответствии с установленным графиком.

Напомним, что в 2022 году, исходя из экономических предпосылок, компания прекратила операции по трейдинговому направлению бизнеса ввиду их низкой рентабельности, сосредоточившись на развитии сети ломбардов в Москве. Данное направление находится на балансе ООО «Первый ювелирный ломбард», единственным участником которого является эмитент ООО «ПЮДМ».

Смена курса развития компании, произошедшая под влиянием внешних факторов, ожидаемо усложнила вывод денежных средств из оборота для погашения обязательств перед инвесторами. В декабре 2022 года руководство эмитента инициировало предварительный опрос держателей бумаг по возможной реструктуризации выпуска. Результаты опроса показали поддержку предложенного плана, но кворума для проведения уже официального голосования, собрать не удалось. В результате было принято решение о своевременном погашении облигаций.

( Читать дальше )

Блог им. boomin |Коротко о главном на 04.05.2023

- 04 мая 2023, 11:42

- |

- Московская биржа зарегистрировала выпуск «зеленых» облигаций «Легенда» серии 002Р-01. Регистрационный номер — 4B02-01-00368-R-002P. Бумаги включены в Третий уровень котировального списка, Сектор роста и Сегмент облигаций устойчивого развития.

- «Пионер-Лизинг» установил ставку 13-го купона облигаций серии 01 на уровне 14,37% годовых.

- ИК «Фридом Финанс» (бренд ИК «Цифра брокер») выплатит 6-й купон по выпуску облигаций серии П01-02 в рублях.

- ТК «Нафтатранс плюс» подвела итоги оферты по выпуску серии БО-04: владельцы облигаций не предъявили бумаги к выкупу.

- «Эксперт РА» подтвердил рейтинг кредитоспособности «Светофор Групп» на уровне ruBB, изменив прогноз со «стабильного» на «позитивный». Установление позитивного прогноза обусловлено ожиданиями агентства по сохранению финансового профиля компании в 2023 г., устойчивого уровня показателя EBITDA на уровне прошлого года, что при дальнейшей амортизации облигационного займа может привести к снижению долговой и процентной нагрузки.

( Читать дальше )

Блог им. boomin |Итоги торгов за 03.05.2023

- 04 мая 2023, 09:47

- |

3 мая новых размещений не было.

Суммарный объем торгов в основном режиме по 282 выпускам составил 658,6 млн рублей, средневзвешенная доходность — 12,48%.

( Читать дальше )

Блог им. boomin |Итоги торгов за 02.05.2023

- 03 мая 2023, 13:56

- |

2 мая новых размещений не было.

Суммарный объем торгов в основном режиме по 290 выпускам составил 699,3 млн рублей, средневзвешенная доходность — 12,92%.

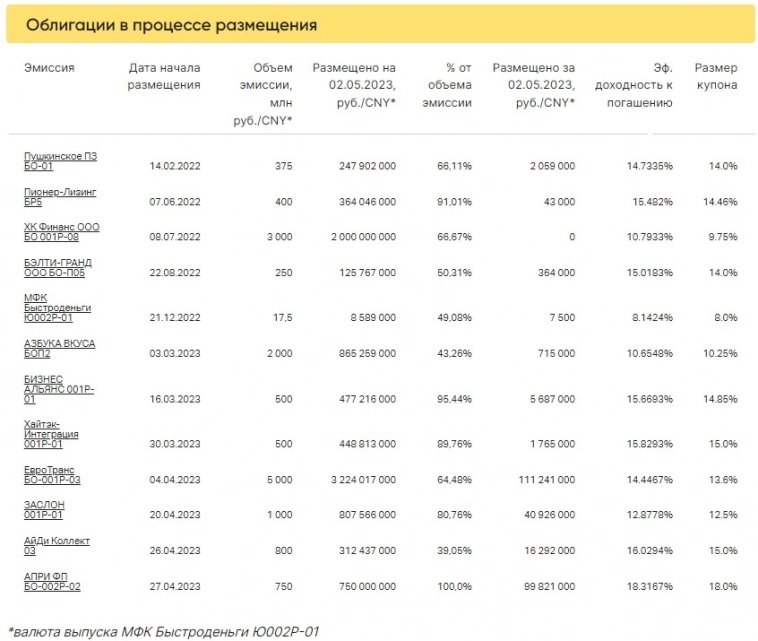

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |ООО ТК «Нафтатранс плюс» подвело итоги второй добровольной оферты

- 03 мая 2023, 13:03

- |

Эмитент подвел итоги второго выкупа облигаций по соглашению с владельцами бумаг четвертого выпуска № 4B02-04-00318-R от 21.10.2022. ООО ТК «Нафтатранс плюс» не получило ни одной заявки.

Оферта, которую реализовало ООО ТК «Нафтатранс плюс» была добровольной, то есть проводилась по решению эмитента и при согласии инвесторов, которые могли подать свои облигации на выкуп или воздержаться от участия. Информация об итогах добровольной оферты была раскрыта на странице эмитента на сайте «Интерфакс». ООО ТК «Нафтатранс плюс» не получило ни одной заявки от инвесторов, которые предпочли оставить бумаги в своих портфелях.

Напомним, что владельцы облигаций могли подать требования о выкупе в период с 17 по 21 апреля 2023 года. Максимальный объем, который был готов принять эмитент, составлял не более 25 тыс. шт. от эмиссии в 100 млн. руб., предусмотренная цена выкупа — 100% от номинальной стоимости и накопленный купонный доход.

( Читать дальше )

Блог им. boomin |Через долг к капиталу

- 03 мая 2023, 12:05

- |

27 апреля Алексей Антипин принял участие в работе IX круглого стола «Инструменты финансовых рынков для корпоративного казначейства», организованного Cbonds Congress.

Дискуссия с участием основателя инвестиционной компании «Юнисервис Капитал» проходила в рамках секции «Долговой рынок для корпоративного казначейства: начало 2023 года и основные тенденции».

Помимо заявленной темы — тренды долгового рынка — обсуждение коснулось и вероятного нового (пока потенциально) растущего сегмента МСП на рынке публичного капитала (IPO). В частности, Алексей Антипин обратил внимание слушателей на предпосылки к развитию данного сегмента: озвученная стратегия Банка России, предпринимаемые Московской биржей шаги и, конечно же, заинтересованность эмитентов в подобном способе привлечения инвестиций.

В числе основных сдерживающих факторов был отмечен длительный путь подготовки к публичному размещению акций — от 1,5-2 лет.

( Читать дальше )

Блог им. boomin |ТФН увеличил валовую прибыль на 72%

- 03 мая 2023, 10:58

- |

Эмитент подвел финансовые итоги работы в 2022 г.

По данным отчетности ООО «ТФН» за 2022 г., выручка компании составила 29,37 млрд рублей, что на 10,8% меньше, чем годом ранее. Чистая прибыль компании также сократилась — 422,8 млн рублей против 427,6 млн. При этом валовая прибыль увеличилась на 72% — до 5,13 млрд рублей.

Падение выручки в ТФН объяснили общим снижением импорта мобильных телефонов в Россию. Согласно отчетности эмитента, в 2022 г. в страну было импортировано 35,4 млн мобильных телефонов. Это на 21% меньше, чем в 2021 г. Структура ценовых сегментов при этом изменилась: выросла доля нижнего сегмента и сжался премиальный сегмент.

Наибольший удельный вес в структуре выручки ТФН по итогам 2022 г. занимает реализация электронной техники — 79% (23,2 млрд рублей). Доля оптики составила 2,5%, автосигнализации — 2,3%, аксессуаров — 15,7%.

Основная доля активов эмитента приходится на оборотные активы, состоящие преимущественно из дебиторской задолженности (55,3%) и запасов (35,5%). Размер дебиторской задолженности на 31 декабря 2022 г. — 7,99 млрд рублей.

( Читать дальше )

Блог им. boomin |Коротко о главном на 03.05.2023

- 03 мая 2023, 10:24

- |

- Банк России зарегистрировал выпуск десятилетних облигаций «НФК-Структурные инвестиции» серии 001П-01. Регистрационный номер — 4-01-10707-Р-001P.

- НКР повысило кредитный рейтинг «Бифорком Тек» с уровня BBB.ru до A-.ru со стабильным прогнозом.

- «Автоэкспресс» завершил размещение по закрытой подписке трехлетних коммерческих облигаций серии 3П-КО02 объемом 200 млн рублей. С выпуском компания вышла на рынок 12 апреля. Ставка 1-4-го купонов установлена на уровне 11,5%. Купоны ежеквартальные. По выпуску при пересмотре ставки купона предусмотрена оферта.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в календаре инвестора.

Блог им. boomin |СДЭК подготовил план развития на 2023 год

- 03 мая 2023, 08:41

- |

Основные векторы развития — IT-сфера, оборудование и совершенствование складской инфраструктуры. По мнению компании, именно это является основой для обеспечения стабильности и высокого качества услуг на растущем рынке, особенно в условиях ухода части игроков.

Запланированные проекты потребуют немалых инвестиций. Так, на собственные разработки в сфере ИТ запланировано направить 1,1 млрд рублей, на закуп серверного оборудования и оформление лицензий — 660 млн рублей, на приобретение складского оборудования и оснащение помещений — 151 млн рублей, на магистральный автотранспорт — 278 млн рублей.

В компании отдельно подчеркнули, что IT-составляющая бизнеса, ее бесперебойная работа и защищенность от внешних и внутренних угроз является одним из ключевых приоритетов развития. Напомним, в прошлом году ООО «СДЭК-Глобал» сменило подрядчика по защите корпоративной почты.

Помимо этого, компания продолжит расширять географию присутствия и развивать сеть пунктов выдачи заказов (ПВЗ) на уже освоенных территориях. Одно из приоритетных направлений — страны СНГ, где отмечается возросший спрос на услуги компании. Еще один перспективный регион — Индия. Здесь СДЭК также активно развивает существующую сеть и готовится к открытию нового офиса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс