Блог им. boomin |Группа «Продовольствие»: итоги работы эмитента за февраль 2024 года

- 05 марта 2024, 15:33

- |

Об основных результатах операционной деятельности компании, итогах торгов на вторичном рынке по трем биржевым выпускам облигаций и выплате купонов за прошедший месяц — в обзоре Boomin.

Ключевые события

«Группа «Продовольствие» увеличила экспорт сельхозпродукции, произведенной в Алтайском крае, в Китай. В период с января по февраль компания поставила в Поднебесную 2 тыс. тонн гороха и 1,5 тыс. тонн льна. Для поставки груза была использована мультимодальная перевозка — сначала сырье было доставлено по железной дороге до порта Восточный во Владивостоке. Затем контейнеры были перегружены на судно и отправлены по морю в порты Циндао и Тяньцзинь.

По словам директора «Группы «Продовольствие» Дементия Глухова, китайское направление — одно из ключевых для бизнеса алтайского зернотрейдера. Начав в 2022 г. с формирования одного поезда с продукцией в месяц, экспортер нарастил поставки до двух-трех железнодорожных составов. И объемы продолжают расти. «Конкурентные преимущества компаниям Сибири дает близость китайского рынка», — подчеркнул глава компании.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |GFN увеличил портфель на 50%

- 05 марта 2024, 15:03

- |

Факторинговая компания подвела основные итоги работы за 2023 г.

Портфель ООО «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» на 1 января 2024 г. составил 1,36 млрд рублей. Это на 50,3% больше, чем годом ранее. Число переданных поставок в период с января по декабрь превысило 19,5 тыс. единиц. По итогам года средняя сумма профинансированной сделки составила 112 тыс. рублей. Активными клиентами факторинговой компании стали 86 компаний (включая 14 новых), активными дебиторами — 342. Global Factoring Network суммарно выплатил своим клиентам 2,19 млрд рублей.

Как рассказал Boomin управляющий партнер Global Factoring Network Алексей Примаченко, по итогам 2023 г. выручка компании выросла на 24% и достигла 1,84 млрд рублей. Валовая прибыль составила 172,3 млн рублей (+41,5%), чистая прибыль — 25,9 млн рублей (+58%).

В 2023 г. GFN расширил привычную линейку инструментов фондирования. Наряду с биржевыми и коммерческими облигациями и банковскими кредитами компания стала эмитентом рынка Цифровых финансовых активов (ЦФА).

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 05.03.2024

- 05 марта 2024, 14:48

- |

- МФК «Мани Капитал» сегодня начинает размещение по закрытой подписке среди квалифицированных инвесторов трехлетних облигаций серии 001P-03 объемом 200 млн рублей. Регистрационный номер — 4B02-03-05736-P-001P. Бумаги включены в Сектор ПИР. Ставка 1-6-го купонов установлена на уровне 23% годовых, 7-12-го купонов — 20% годовых, 13-18-го купонов — 17% годовых, 19-36-го купонов — 15% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- «Партнерство, Инвестиции, Развитие» (ПИР) сегодня начинает размещение трехлетних облигаций серии БО-01-001P объемом 150 млн рублей. Регистрационный номер — 4B02-01-00135-L-001P. Ставка купона установлена на уровне 18,5% годовых и зафиксирована на весь срок обращения. Купоны ежемесячные. По выпуску будет предусмотрена амортизация. Организатор — ИК «Риком-Траст». Кредитный рейтинг эмитента — ВB|ru| со стабильным прогнозом от НРА.

( Читать дальше )

Блог им. boomin |Итоги торгов за 04.03.2024

- 05 марта 2024, 14:41

- |

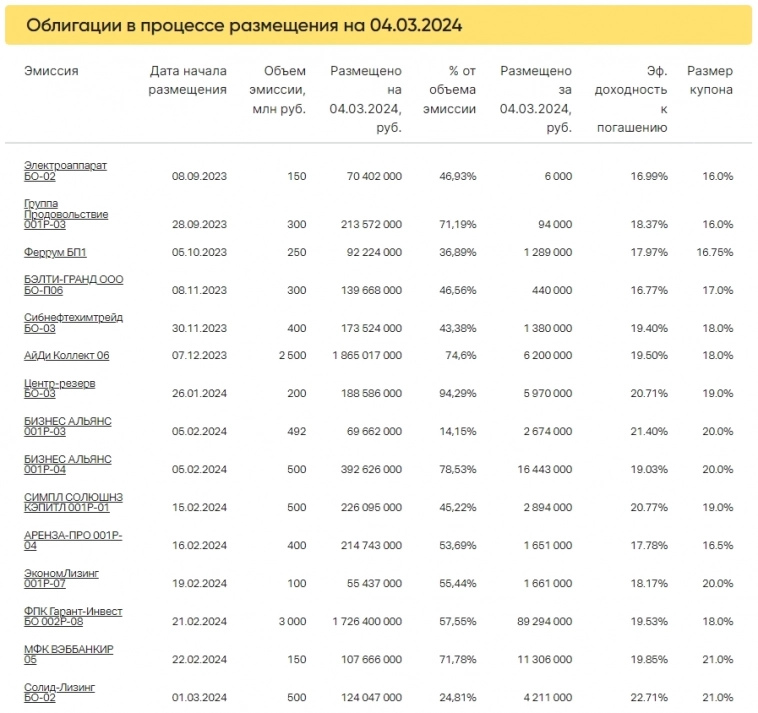

Коротко о торгах на первичном рынке

4 марта новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 412 выпускам составил 1420,4 млн рублей, средневзвешенная доходность — 15,41%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |«Круиз»: завоевываем e-commerce, опираясь на запросы клиентов и цифровизацию

- 05 марта 2024, 14:35

- |

В 2023 году, по данным АКИТ и Сбера, оборот электронной торговли в России вырос на 28% к АППГ и достиг 6,4 трлн руб. Это повлияло на рост заказов сервиса «Грузовичкоф», в числе прочих услуг осуществляющего доставку грузов маркетплейсов на склады и в пункты выдачи заказов.

По словам исполнительного директора сервиса «Грузовичкоф» Михаила Назарова, во всех регионах страны строятся новые оптово-распределительные центры, открываются ПВЗ, на долю которых в прошлом году пришлось свыше 85% доставки товаров. Также идет активное масштабирование сегмента за счет освоения зарубежных рынков: российские маркетплейсы появляются в странах ЕврАзЭС.

И далеко не все онлайн-продавцы имеют собственные логистические службы, способные справиться с текущими объемами — здесь на выручку приходит «Грузовичкоф». Так, в конце 2023 года крупный российский маркетплейс обратился в сервис эмитента для оперативной доставки товаров с распродажи, поскольку у клиента оказалось недостаточно собственных транспортных мощностей. В рамках этой проектной работы была полностью закрыта потребность заказчика во внутригородской малотоннажной доставке.

( Читать дальше )

Блог им. boomin |Итоги торгов за 01.03.2024

- 04 марта 2024, 14:48

- |

Коротко о торгах на первичном рынке

1 марта стартовало два размещения ИНАРКТИКА 002Р-01 и Солид-Лизинг БО-02.

Выпуск трехлетних облигаций ИНАРКТИКА 002Р-01 объемом 3 млрд рублей был полностью размещен в первый день торгов за 30 370 сделок, средняя заявка — 147, 3 тыс. рублей

Выпуск Солид-Лизинг БО-02 объемом 500 млн рублей был размещен на 23,97% (119 тыс. 836 рублей). Срок обращения 3,5 года. Купоны ежеквартальные.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 401 выпуску составил 1414,6 млн рублей, средневзвешенная доходность — 15,46%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 04.03.2024

- 04 марта 2024, 13:13

- |

- МФК «Мани Капитал» 5 марта начнет размещение по закрытой подписке среди квалифицированных инвесторов трехлетних облигаций серии 001P-03 объемом 200 млн рублей. Ставка 1-6-го купонов установлена на уровне 23% годовых, 7-12-го купонов — 20% годовых, 13-18-го купонов — 17% годовых, 19-36-го купонов — 15% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала двухлетние облигации «Славянск ЭКО» серии 001P-03Y объемом не менее 200 млн юаней. Регистрационный номер — 4B02-03-00039-L-001P. Бумаги включены в Третий уровень котировального списка. Компания планирует в марте провести сбор заявок на выпуск. Ориентир ставки купона — 11% годовых. Купоны ежеквартальные. Организаторы — Газпромбанк и Россельхозбанк. Кредитный рейтинг эмитента — BBB(RU) со стабильным прогнозом от АКРА.

( Читать дальше )

Блог им. boomin |«Ламбумиз» расширяет спектр дополнительных услуг

- 04 марта 2024, 10:13

- |

Эмитент подходит к вопросу построения долгосрочных взаимоотношений с клиентами комплексно и помимо основных услуг по производству упаковки предлагает ряд дополнительных. Так, в рамках направления проектирования и подбора оборудования уже есть первые успешно реализованные проекты. Две новые опции станут доступны партнерам завода в ближайшее время.

Проектирование и подбор оборудования

Данное направление АО «Ламбумиз» развивает совместно с АО «Сибпроектнииавиапром». Первым успешно реализованным проектом стало проектирование шести свинокомплексов для одного из агрохолдингов. Последний этап — государственная экспертиза, которая проходит в данный момент.

«В ходе реализации пилотного проекта нам удалось подтвердить выдвинутую ранее гипотезу. Основное конкурентное преимущество, которое выделяет нас, — выполнение работ «под ключ». В России есть предприятия, которые отдельно изготавливают системы вентиляции, навозоудаления и т.д. Однако комплексные услуги по разработке проекта, подбору техники и её размещению на участке после ухода западных игроков практически никто не предлагает», — отметил директор по развитию АО «Ламбумиз» Сергей Новиков.

( Читать дальше )

Блог им. boomin |«НФК-Структурные инвестиции» и «ВТБ Регистратор» проведут прямой эфир для инвесторов

- 01 марта 2024, 14:44

- |

Темой онлайн-мероприятия, которое пройдет в среду, 6 марта, на YouTube-канале Boomin, станет размещение по открытой подписке второго выпуска классических облигаций «НФК – Структурные инвестиции» на финансовой платформе ВТБ Регистратор.

Прямой эфир с учредителем группы компаний, включающей АО «НФК – Структурные инвестиции» (НФК-СИ), ООО «Пионер-Лизинг» и АО «НФК-Сбережения», Евгением Наумовым состоится 6 марта в 12:30 по московскому времени на YouTube-канале Boomin. В мероприятии также примет участие заместитель генерального директора по основной деятельности АО ВТБ Регистратор Максим Гецьман. Модератором выступит главный редактор портала Boomin Екатерина Днепрова.

Онлайн-встреча посвящена размещению классических облигаций НФК-СИ на маркетплейсе «Кворум.Маркет» от ВТБ Регистратора. С десятилетним выпуском серии 001П-02 объемом 200 млн рублей компания вышла на фондовый рынок 1 февраля 2024 г. Ставка 1-13-го ежемесячных купонов установлена на уровне 21% годовых. Регистрационный номер — 4-02-10707-Р-001P, ISIN — RU000A107Q87. Облигации доступны широкому кругу инвесторов. Привлеченные средства компания направит на финансирование лизинговой деятельности. По состоянию на 1 января 2024 г. лизинговый портфель эмитента составил 226 млн рублей.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 01.03.2024

- 01 марта 2024, 13:24

- |

- «Солид-Лизинг» сегодня, 1 марта, начинает размещение облигаций серии БО-02 объемом 500 млн рублей и сроком обращения 3,5 года. Регистрационный номер — 4B02-02-00330-R. Бумаги включены в Сектор ПИР. Ставка 1-го купона установлена на уровне 21% годовых. Ставка 2-4-го купонов будет рассчитываться по формуле: ключевая ставка Банка России плюс 5%, ставка 5-14-го купонов — «ключ» плюс 4%. Купоны ежеквартальные. По выпуску предусмотрена амортизация. Организатор — ИФК «Солид». Кредитный рейтинг эмитента — B+|ru| со стабильным прогнозом от НРА.

- «Инарктика» сегодня, 1 марта, начинает размещение трехлетних облигаций серии 002Р-01 в размере 3 млрд рублей. Регистрационный номер — 4B02-01-04461-D-002P. Бумаги включены в Первый уровень котировального списка. Ставка купона установлена на уровне 14,25% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на выпуск прошел 27 февраля. Бумаги доступны для приобретения неквалифицированным инвесторам при прохождении теста. Организаторы — Газпромбанк и Россельхозбанк, ИБ «Синара» и ИФК «Солид». Кредитный рейтинг эмитента — А(RU) со стабильным прогнозом от АКРА.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс