lucky trader

Как всегда по понедельникам) Опционы на акции, торговые иди на неделю, 26 июня.

- 27 июня 2016, 12:18

- |

Всем привет!

Опять понедельник))) Так сложилось, что технически все основные инструменты настроены по-медвежьи. И основные идеи это покупка путов. На этой неделе смотрим за: $ES(SPX),$AMZN,$BIDU,$GOOGL,$NFLX,$PCLN,$TSLA

Удачных сделок всем!

- комментировать

- Комментарии ( 0 )

Опционы на акции, торговые идеи на неделю 20 июня.

- 20 июня 2016, 14:45

- |

Всем привет!

Сегодня рассматриваем: $ES($SPX), $AMZN, $GOOGL, $BIDU, $NFLX, $TSLA

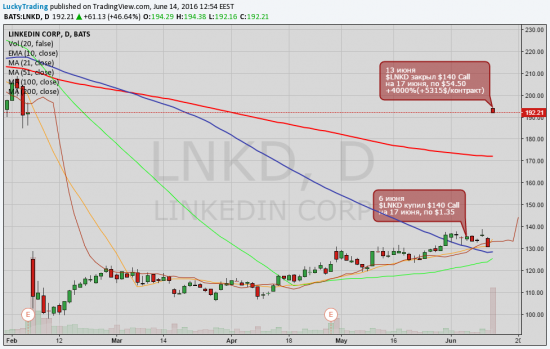

Удачных сделок всем!Как взять 5315$ или 4000% на 1 контракт?

- 15 июня 2016, 09:57

- |

Всем такого же везения и хороших сделок. Если что смотрите за нашими входами в ВК https://vk.com/optsiony_na_aktsii_treyding

Краткосрочная сделка по фьючерсу нефти $CLN6

- 13 июня 2016, 17:19

- |

Всем привет!

Торговая идея техническая, покупка на продолжение импульса вверх, после коррекции, вход 6 июня на уровне 49.48, со стопом на уровне 49.03. Варианты отработки торговой идеи — через покупку фьючерса или опциона колл со страйком 49.5 с экспирацией 16 июня. На конец американской сессии 8 июня достигнуты ТР1 и ТР2, остаток позиции не «высидели» и закрыли на 50.85, а нефть пошла выше)

Всем удачных сделок!

Опционы на акции, торговые идеи на неделю, 13 июня

- 13 июня 2016, 13:54

- |

Всем привет!

Сегодня рассматриваем инструменты: $SPX, $AMZN, $BIDU, $GOOGL, $NFLX, $PCLN, $TSLA

Всем хороших сделок!

( Читать дальше )

Опционы на акции, торговые идеи на неделю 6 июня..

- 06 июня 2016, 14:12

- |

Привет коллеги!

Обзор по инструментам $ES(SPX), $AMZN, $GOOGL, $LULU, $TSLA, $PCLN, $YELP на неделю, значимые уровни, предполагаемые сценарии, торговые идеи.

Всем удачных сделок!

Краткосрочная сделка по нефти $CLN6...

- 02 июня 2016, 22:19

- |

Привет всем!

Краткосрочная сделка по нефти $CLN6 — двойная вершина на уровне 50$, снижение и продажа на пробой уровня поддержки 49.40, вход 31 мая на уровне 49.38, со стопом на 50.22, за локальным максимумом. Также можно было отработать эту торговую идею покупкой опциона пут со страйком 49 и экспирацией 16 июня.

1 июня утром первая цель (48.72) была достигнута, зафиксировали 50% прибыли и перевели стоп на уровень входа. В начале американской сессии достигли цели ТР2 на 47.80, зафиксировали оставшиеся 50% прибыли. Наблюдаем за нефтью, для входа в короткую позицию.

Всем хороших сделок!

Опционы на акции, торговые идеи на неделю 30 мая.

- 30 мая 2016, 23:19

- |

Привет коллеги!

На эту неделю, короткую торговую неделю, наблюдаем за: $SPX, $AMZN, $BABA, $BIDU, $CMG, $GOOGL, $PCLN, $TSLA — это основные инструменты, также делаем отбор перед каждым торговым днем и смотрим на интересные акции во время сессии. Все наши сделки, как обычно, можно наблюдать во время американской сессии в соцсетях.

Всем удачных сделок!

Опционные стратегии: Хеджирование кредитного спреда

- 28 мая 2016, 10:50

- |

С ростом волатильности на рынке, для многих трейдеров, актуальным становится быстрое хеджирование своих текущих позиций. При хеджировании или корректировке позиции, вы смотрите на цену, премию и сравниваете со страховкой, которую получаете взамен. Это, как покупать страховку на машину — вы хотите купить самую дешевую, но с высоким покрытием риска.

Защита от «шипов» волатильности

Если цена идет против вас, волатильность, как правило, увеличивается, также увеличиваются и маржинальные требования и премия кредитного спреда.

Именно от волатильности или от Веги мы и хотим застраховать себя. Если вы составляете кредитный спред, то ожидаете, что опционы истекут ничего не стоящими. Или, другими словами, вы занимаете короткую позицию по волатильности. Снижение волатильности будет выгодно, увеличение волатильности — вредно для вашей позиции.

Начнем с базового риск профиля

Рассмотрим профиль P/L типичного кредитного пут спреда, на котором видно предполагаемый убыток и прибыль по позиции, а также их соотношение, на экспирацию. Например, вы продали 1 опцион пут со страйком $45 и купили 1 опцион пут со страйком $40 и получили кредит $200.

( Читать дальше )

Лучшая сделка недели 16-22 мая

- 26 мая 2016, 17:29

- |

Сделка прошлой недели. Покупка фьючерса $ESM6 на уровне 2028.75, с коротким стопом на уровне 2019, эту торговую идею также можно было отрабатывать через покупку опционов колл на страйке 2030, с экспирацией 3 июня. Сделка принесла нам прибыль несмотря на то, что цели не были достигнуты. Половину позиции мы вышли на уровне 2047, подтятнули стоп к уровню 2046 и вышли на этом уровне остаток позиции.

теги блога lucky trader

- AAPL

- AGN

- AMZN

- BABA

- cl

- CME

- ES

- ES E-mini

- futures

- googl

- LULU

- nflx

- NG

- NYSE

- PYPL

- spy

- TSLA

- TWTR

- UA

- WYNN

- акции

- направленная торговля

- опционы

- опционы CME group

- опционы на акции

- опционы на акции NYSE

- опционы на акции США

- опционы_NYSE

- опционыNYSE

- оффтоп

- покупка опционов

- психология трейдинга

- сделки

- страх

- торговля опционами

- Торговые идеи

- Торговые идеи NYSE

- фьюерсы

- фьючерсы

- Фьючерсы CME