lucky trader

А ты как провел первомай? FCX +90% AAPL +40%

- 04 мая 2016, 17:17

- |

$FCX купил $13 Put на 20 мая, по $0.73

— Опционы на акции (@lucky_trading) 29 апреля 2016 г.

3 мая вышел 50% $13 Put на 20 мая, по $1.00 +35% (+27$/контракт)

3 мая вышел 50% $13 Put на 20 мая, по $1.40 +90% (+67$/контракт)

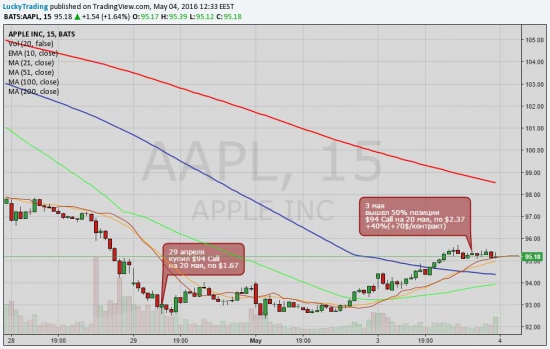

$AAPL купил $94 Call на 20 мая, по $1.67

— Опционы на акции (@lucky_trading) 29 апреля 2016 г.

3 мая вышел 50% $94 Call на 20 мая, по $2.37 +40% (+70$/контракт)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Опционы на акции, торговые идеи на неделю 2 мая.

- 02 мая 2016, 16:03

- |

Рассматриваем основные инструменты: $AMZN,$BIDU, $CMG, $GOOGL, $NFLX, $PCLN, $TSLA. Уровни поддержек, сопротивление, предполагаемые сценарии.

( Читать дальше )

+340% за сделку? Не может быть? Сделки из твиттера

- 30 апреля 2016, 09:04

- |

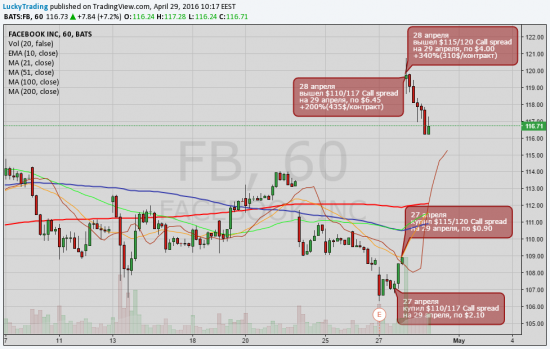

$FB

27 апреля купил $110/117 Call spread на 29 апреля, по $2.10

27 апреля купил $115/120 Call spread на 29 апреля, по $0.90

28 апреля вышел $110/117 Call spread на 29 апреля, по $6.45 +200%(435$/контракт)

28 апреля вышел $115/120 Call spread на 29 апреля, по $4.00 +340%(310$/контракт)

( Читать дальше )

Лучшая сделка недели 18-24 апреля

- 25 апреля 2016, 12:13

- |

Сделка недели по фьючерсу природного газа $NGM6 — покупка 19 апреля на пробой уровня 2.053. Мощный импульс сразу после входа и достижение ТР1. Часть позиции зафиксировали, подтянули стоп и остались ждать достижения цели выше. Как и всегда мы предлагаем нашим тейдерам-клиентам альтернативный вариант входа — покупку опционов, для снижения риска по позиции. Но вход 19 апреля, был во время европейской сессии, поэтому купить опционы не получилось из-за низкой ликвидности.

Итоги сделки, выход из позиции частями 19 и 22 апреля:

Торгуя одним фьючерсным контрактом прибыль, при фиксации на уровне ТР1: +1090$

ТР2: +2270$

P.S. Сделка сопровождалась в чате для клиентов сервиса «Персональный брокер»

Всем удачных сделок! Присоединяйтесь к нашей команде.

Следите за нашими сделками онлайн и торгуйте как мы в twitter https://twitter.com/@lucky_trading

( Читать дальше )

Страх и трейдинг

- 22 апреля 2016, 14:06

- |

Беспокойство, чувство тревоги, страх или постоянные фобии, могут возникнуть у трейдера в реальной торговле, в режиме реального времени, с реальными деньгами.

Существует достаточно много причин для беспокойства. Начинающий трейдер сталкивается с большим количеством страхов, неуверенности перед реальной торговлей. Страхи подталкивают его на рынок, чтобы присоединить к 90% трейдеров-неудачников. Этот страх может возникнуть из-за потерь в прошлом, которые были настолько большими и эмоционально разрушительными, что трейдер не может даже думать о том, чтобы повторять ошибку. Даже при правильном сигнале на вход, трейдер сосредоточится на потенциальных убытках и упустит из виду потенциал для получения прибыли.

Трейдер, который боится потерять не может торговать. Даже успешные трейдеры тратят большую часть своего времени на снижение потерь и работу над ошибками. «Хорошие потери» в трейдинге, это либо обучение на начальном этапе или затраты на ведение бизнеса (трейдинга) используя надежную торговую систему. «Плохие потери» это большие потери, которые, как правило, являются результатом пренебрежения дисциплиной, риск-менеджментом, работой без плана и т.д. Эти большие потери не только «разрушают» трейдера материально, но могут травмировать психологически, эмоционально, вызвать потерю веры в себя и в торговую систему.

( Читать дальше )

+200% на $TSLA за торговую сессию

- 21 апреля 2016, 14:32

- |

Еще раз хотели бы наглядно показать, что направленные стратегии с использованием опционов дают отличную доходность и соотношение риск/прибыль.

$TSLA удержали уровень 241 (область ключевой поддержки 240) и на отбой от уровня, паттерн W на М15 купили опционы колл на 22 апреля, со страйком 255, вышли двумя частями по 2,5 и 2,6, сделка дала более 200%, часть позиции не закрыта, ждем поход к уровню сопротивления 265

Также вчера дала заработать $AGN, $PYPL об идеях мы писали ранее. Все уровни, цели, стопы, точки входа и выхода можете смотреть в ленте ВК или твиттере

( Читать дальше )

А как Вы отработали рост газа вчера?

- 20 апреля 2016, 10:53

- |

NG

Сделка дня — покупка фьючерса $NGM6 на пробой уровня 2.053. Как и всегда мы предлагаем нашим клиентам альтернативный вход — покупку опционов, для снижения риска по позиции. Но в данном случае, вход был во время европейской сессии, поэтому купить опционы не получилось из-за низкой ликвидности. При торговле одним фьючерсным контрактом прибыль, при фиксации на уровне ТР1, составила 1090$

Мы удерживаем позицию, стоп подтянут на уровень 2.115

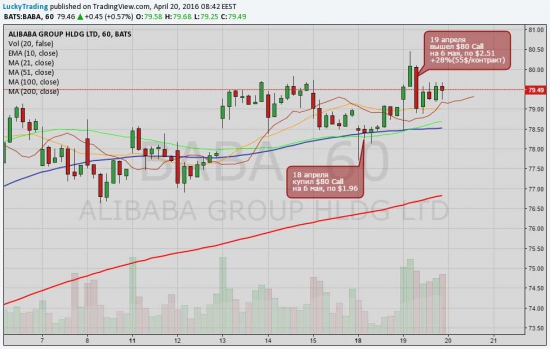

$BABA — торговая идея на рост акции в район 80.96 и выше к 85.95, вышли на ожиданиях отката по рынку, раньше достижения целей

( Читать дальше )

LULU, TWTR - наши сделки. Торгуем опционы на акции NYSE

- 19 апреля 2016, 14:00

- |

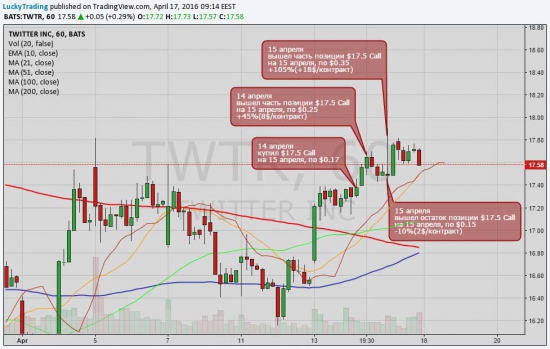

14 апреля купил $17.5 Call на 15 апреля, по $0.17

14 апреля вышел часть позиции $17.5 Call на 15 апреля по $0.25, +45%(8$/контракт)

15 апреля вышел часть позиции $17.5 Call на 15 апреля по $0.15, -10%(-2$/контракт)

15 апреля вышел часть позиции $17.5 Call на 15 апреля по $0.35, +105%(+18$/контракт)

LULU

13 апреля купил $65 Call на 20 мая, по $1.32

18 апреля вышел 50% позиции $65 Call на 20 мая по $2.55, +90%(+123$/контракт)

( Читать дальше )

теги блога lucky trader

- AAPL

- AGN

- AMZN

- BABA

- cl

- CME

- ES

- ES E-mini

- futures

- googl

- LULU

- nflx

- NG

- NYSE

- PYPL

- spy

- TSLA

- TWTR

- UA

- WYNN

- акции

- направленная торговля

- опционы

- опционы CME group

- опционы на акции

- опционы на акции NYSE

- опционы на акции США

- опционы_NYSE

- опционыNYSE

- оффтоп

- покупка опционов

- психология трейдинга

- сделки

- страх

- торговля опционами

- Торговые идеи

- Торговые идеи NYSE

- фьюерсы

- фьючерсы

- Фьючерсы CME