SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |JPMorgan повышает рекомендацию по РФР до overweight, поскольку рынок "дешевый"

- 19 октября 2016, 10:31

- |

JPMorgan поднимает оценку рфр до "выше рынка" с «нейтрально»:

http://www.bloomberg.com/news/articles/2016-10-18/russian-stocks-rise-as-jpmorgan-says-cheap-valuations-lure

Потенциальный более высокий ценовой диапазон по нефти — это катализатор для российского рынка акций. Российские акции «дешевые».Morgan Stanley:

Акции российского нефтегазового сектора оценены так, как если нефть стоит $45, а не $50.

Мы все еще смотрим на российские ОФЗ, как на привлекальный кэрри трейд в среднесрочной перспективеКстати говоря, индекс РТС вырос в этом году на 30% — 4й результат среди рынков мира.

http://www.bloomberg.com/news/articles/2016-10-18/russian-stocks-rise-as-jpmorgan-says-cheap-valuations-lure

- комментировать

- ★1

- Комментарии ( 3 )

Новости рынков |Morgan Stanley повысил прогноз по экономике России

- 18 июля 2016, 13:12

- |

Прогноз ВВП РФР 2016: +0,6%, предыдущий был -2,1%

Прогноз на 2017 повышен с +0,9% до +1,4%.

Инфляция РФ в 2016 составит 6,1%, а в 2017 упадет до 5,4%.

ЦБ РФ понизит ставку в 2016 два раза — до 9,5%.

Причины? Всё банально:

Прогноз на 2017 повышен с +0,9% до +1,4%.

Инфляция РФ в 2016 составит 6,1%, а в 2017 упадет до 5,4%.

ЦБ РФ понизит ставку в 2016 два раза — до 9,5%.

Причины? Всё банально:

Улучшение прогноза по экономике России связано с ростом мировых цен на нефть

Новости рынков |Societe Generale делает основную ставку на Россию!

- 11 января 2016, 11:55

- |

SoGen рекомендует инвесторам делать ставку на развивающиеся рынки, фаворитом среди которых у них является Россия. Основной тезис: цены на нефть развернутся, а оценка развивающихся рынков сильно занижена. Главный риск — это Китай.

Главный фаворит среди EM — это Восточная Европа, к-я должна выиграть от восстановления еврозоны. А восстановление это придёт вслед за стимулирующей политикой ЕЦБ и мягкой бюджетной политикой.

Как делать ставку на Россию? Покупать облигации, покупать рубль, и покупать европейские компании, ориентированные на Россию. По прогнозу Societe Generale, нефть Brent к концу года вырастет до $60 за баррель.

Отток из фондов EM в 2015 составил $74 млрд.

Из Российских фондов отток составил примерно $1 млрд в 2015

В 2014 отток составил $25 млрд.

Главный фаворит среди EM — это Восточная Европа, к-я должна выиграть от восстановления еврозоны. А восстановление это придёт вслед за стимулирующей политикой ЕЦБ и мягкой бюджетной политикой.

Как делать ставку на Россию? Покупать облигации, покупать рубль, и покупать европейские компании, ориентированные на Россию. По прогнозу Societe Generale, нефть Brent к концу года вырастет до $60 за баррель.

From a strategic (point of view), we keep our view that oil and oil-related assets are becoming super cheap and the risk-reward ratio to increase weightings is improving.

Отток из фондов EM в 2015 составил $74 млрд.

Из Российских фондов отток составил примерно $1 млрд в 2015

В 2014 отток составил $25 млрд.

Новости рынков |Goldman Sachs: шортите нефть, глупцы, она скоро рухнет!

- 26 октября 2015, 16:01

- |

Причина: падение спроса на нефть со стороны нефтепереработчиков, а также нехватка мест в нефтехранилищах США и Европы. Сейчас объем переработки нефти близок к историческому рекорду, а вот места в хранилищах мало. Спрос на нефтепродукты растет несильно. Ситуация похожа на ту, которая была в 1998 и 2009 годах. Голдман также не ждет, что рынок нефти сбалансируется в следующем году (добыча=спрос).

Новости рынков |Отчет ОПЕК по нефти сегодня

- 13 октября 2015, 01:13

- |

Повышен прогноз по спросу на нефть ОПЕК в 2016: спрос вырастет на 0,5млн барр до 30,82 млн барр/сут.

Причем спрос на нефть ОПЕК в 2015-м составит 29,6 млн.

Мировой спрос 2015 +1,5 млн барр/сут = 92,86 mbpd

А в 2016-м еще вырастет = 95,8 mbpd

Добыча вне-ОПЕК немного снизится в 2016

=>рынок сбалансируется ко 2й половине 2016 года

Добыча США в 3 кв. упала с 13,8 до 13,5 mbpd, и упадет до 13,4mb в 4 квартале 15-года.

Добыча США в 2016-и сократится незначительно, — до 13,54 mbpd.

Причем спрос на нефть ОПЕК в 2015-м составит 29,6 млн.

Мировой спрос 2015 +1,5 млн барр/сут = 92,86 mbpd

А в 2016-м еще вырастет = 95,8 mbpd

Добыча вне-ОПЕК немного снизится в 2016

=>рынок сбалансируется ко 2й половине 2016 года

Добыча США в 3 кв. упала с 13,8 до 13,5 mbpd, и упадет до 13,4mb в 4 квартале 15-года.

Добыча США в 2016-и сократится незначительно, — до 13,54 mbpd.

Новости рынков |Журналистам РБК показалось, что Юлия Цепляева ждет нового шока на валютном рынке

- 20 июля 2015, 17:08

- |

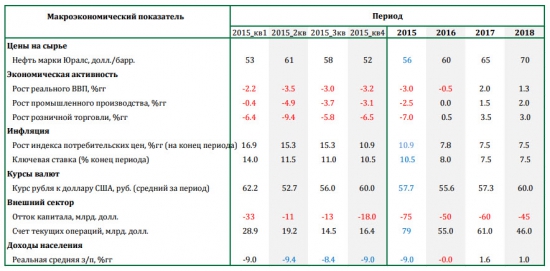

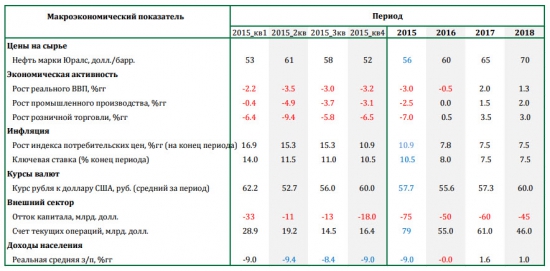

Юлия Цепляева (Центр Макроэкономических исследований Сбербанка), которая навсегда прославилась вот этим:

Родила новый прогноз «Внешние шоки 2015»

http://sberbank.ru/common/img/uploaded/analytics/2015/Vneshnie_SHoki.pdf

Несмотря на небольшой стеб вначале, рекомендую почитать этот весьма информатичвный и достаточно лаконичный обзор для расширения кругозора. Основные прогнозы Сбербанка

Основные моменты:

( Читать дальше )

Родила новый прогноз «Внешние шоки 2015»

http://sberbank.ru/common/img/uploaded/analytics/2015/Vneshnie_SHoki.pdf

Несмотря на небольшой стеб вначале, рекомендую почитать этот весьма информатичвный и достаточно лаконичный обзор для расширения кругозора. Основные прогнозы Сбербанка

Основные моменты:

( Читать дальше )

Блог им. editor |Три сценария Эльвиры. Неплохо все расписала в сегодняшнем выступлении

- 15 июня 2015, 17:53

- |

Ключевые заявления главы ЦБ РФ сегодня на пресс-конференции после решения по процентной ставке

* возобновился приток средств населения на банковские депозиты в первую очередь рублевые.

* В условиях продолжающегося второй год снижения инвестиционного спроса и начавшегося в этом году сокращения потребления наблюдается спад экономической активности.

* ВВП снизился на 2% в 1 квартале 2015

* в отличие от пика инфляции, дно спада экономики еще не пройдено.

( Читать дальше )

* возобновился приток средств населения на банковские депозиты в первую очередь рублевые.

* В условиях продолжающегося второй год снижения инвестиционного спроса и начавшегося в этом году сокращения потребления наблюдается спад экономической активности.

* ВВП снизился на 2% в 1 квартале 2015

* в отличие от пика инфляции, дно спада экономики еще не пройдено.

( Читать дальше )

Новости рынков |Федун допустил рост цен на нефть до $100 к концу 2015 года

- 03 марта 2015, 20:13

- |

Сейчас мы видим, что это происходит. Количество буровых установок драматически сокращается. В первую очередь это скажется на добыче сланцевой нефти. Тот небольшой рост, который мы сейчас видим на рынке США, связан с работой скважин, которые были пробурены в прошлом году. Но уже к третьему кварталу мы увидим сокращение бурения и добычи в США.

Сегодня мы видим сокращение скважин во всем мире, в том числе в Западной Африке, в Северном море. Российские нефтяные компании тоже сокращают объемы бурения. К концу года для меня не будет сюрпризом, если цена нефти достигнет $100 за баррель.

Новости рынков |Комментарии по рублю

- 03 марта 2015, 11:08

- |

Максим Коровин, ВТБ Капитал.

По всей видимости, предложение иностранной валюты уменьшилось по окончании периода уплаты налогов, однако участники рынка не готовы наращивать длинные позиции в долларе, поскольку конъюнктура рынка нефти в ближайшей перспективе, как ожидается, будет благоприятствовать рублю.Алексей Егоров, Промсвязьбанк:

На рынке по-прежнему присутствует неудовлетворенный спрос (на валюту) связанный с выплатами по внешними обязательствам. Тем не менее мы полагаем, что в ближайшее время частично данный спрос будет удовлетворен за счет инструментов фондирования в валюте ЦБ. Таким образом рассчитывать на то, что курс доллара продолжит демонстрировать сильный рост пока не следуетВ этом месяце необходимо погасить $20 млрд внешнего корпоративного долга — негативный фактор для рубля.

Блог им. editor |Capital Economics: ралли на российском рынке скоро закончится

- 30 мая 2014, 10:34

- |

- Capital Economics Ltd: Ралли российских рынков скоро завершится

- Украинский кризис «определенно» далек от завершения.

- На слабую экономику накладывается отток капитал

- =>пессимистичный взгляд на российские акции и курс рубля

- из-за восприимчивости турецких рынков к внешним шокам Турция может оказаться одной из самых пострадавших развивающихся экономик, когда инвесторы станут ждать первого повышения процентных ставок в США.

- Улучшение прогноза экономического роста Чехии, Венгрии и Польши, а также низкая оценочная стоимость их компаний создают условия для «оптимистичного» взгляда на фондовые рынки этих стран

- В этом году курсы валют этих стран к евро укрепятся, так как их дефицит счета текущих операций «незначителен», а реальный эффективный курс их валют находится ниже долгосрочных средних значений.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс