Новости рынков |Статистика добычи нефти российскими компаниями в январе-марте - ЦДУ ТЭК

- 02 апреля 2019, 16:06

- |

Статистика Центрального диспетчерского управления ТЭК (ЦДУ ТЭК):

«Роснефть» увеличила добычу нефти в январе—марте 2019 года на 4% г/г — до 48,663 млн тонн. В марте «Роснефть» добыла 16,677 млн тонн.

Добыча «Лукойла» в январе—марте выросла на 1,6% и составила 20,344 млн тонн. В марте компания добыла 6,979 млн тонн.

«Сургутнефтегаз» увеличил добычу нефти за два месяца на 2,2% — до 15,125 млн тонн, в марте добыча компании составила 5,179 млн тонн.

«Газпром нефть» с начала года сократила добычу на 1,3% — до 9,403 млн тонн. В марте показатель добычи компании составил 3,211 млн тонн.

«Татнефть» увеличила добычу в январе—марте на 3,3% — до 7,334 млн тонн. Добыча компании в марте составила 2,512 млн тонн.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Лукойл - Алекперов увеличил прямую долю в компании до 2,843%

- 27 марта 2019, 19:14

- |

2.1. Фамилия, имя, отчество (если имеется) лица, размер доли которого в уставном капитале эмитента

изменился: Алекперов Вагит Юсуфович

2.4. Размер доли соответствующего лица в уставном капитале эмитента до изменения, а в случае, если эмитентом или указанной организацией является акционерное общество, — также размер доли принадлежавших данному лицу обыкновенных акций такого акционерного общества до изменения: 2,841% (2,841%)

2.5. Размер доли соответствующего лица в уставном капитале эмитента после изменения, а в случае, если эмитентом или указанной организацией является акционерное общество, — также размер доли принадлежащих данному лицу обыкновенных акций такого акционерного общества после изменения: 2,843% (2,843%)

( Читать дальше )

Новости рынков |Лукойл - закрывает офис в Хьюстоне

- 27 марта 2019, 13:34

- |

Сотрудники будут отправлены на предприятие в Мексику, а также в «Лукойл-инжиниринг».

Вагит Алекперов:

«Со сланцевой нефтью не получилось работать»

«Работники офиса в Хьюстоне постепенно перераспределяются на другие объекты компании, по каждому из них принимаются индивидуальные решения. К 1 мая 2019 года численность работников в офисе сократится до 7 человек, они продолжат работу до конца текущего года. Таким образом, реорганизация офиса — плавный, поэтапный процесс, выстроенный с учетом потребностей бизнеса и компетенций сотрудников»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={06C54DD1-BAFC-429D-A28C-6C51FA0A755F}

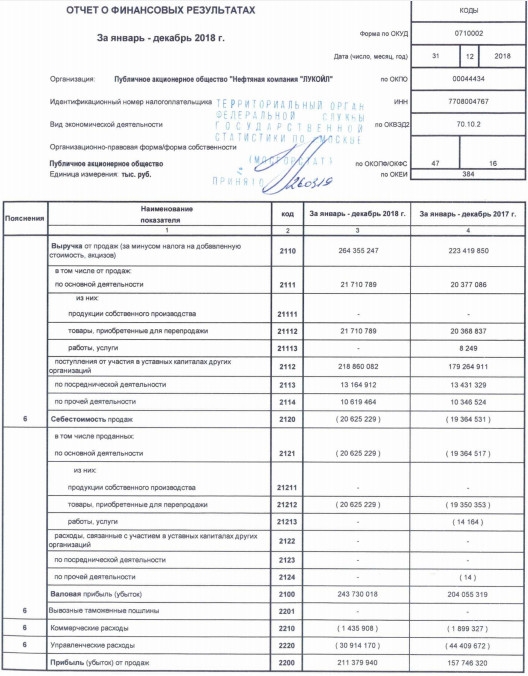

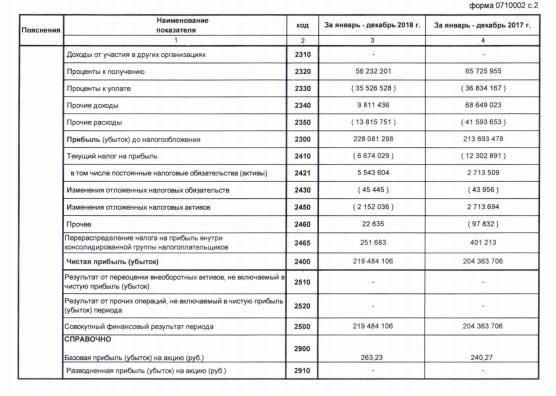

Новости рынков |Лукойл - чистая прибыль по РСБУ в 2018 г выросла на 7,4%

- 26 марта 2019, 16:01

- |

Выручка от продаж (за минусом акцизов и налога на добавленную стоимость) выросла на 18,3%, до 264,36 миллиарда рублей.

Валовая прибыль составила 243,7 миллиарда рублей, показав рост на 19%.

( Читать дальше )

Новости рынков |Лукойл - пересчитает 90 месторождений под НДД

- 21 марта 2019, 15:46

- |

вице-президент компании и генеральный директор «Лукойл-Западная Сибирь» Сергей Кочкуров:

«Закон до конца еще не отработан. Можно задать такой вопрос: а те льготы, которые мы сегодня получаем, останутся они сегодня или нет? Но мне трудно ответить на этот вопрос. Может, государство оставит эти льготы по выработке запасов, проницаемости. А может быть и нет, трудно сказать, это вопрос государству. В принципе мы готовим порядка 90 месторождений на пересчет под НДД. На балансе у нас всего 112 лицензионных участков, но мы сейчас будем пересчитывать 90 под НДД».

Сейчас 12 лицензионных участков «Лукойла-Западная Сибирь» уже участвуют в пилотном проекте по НДД.

Компания отчитается по этому проекту в середине 2020 года.

У «Лукойл Западная Сибирь» есть потенциал роста добычи нефти при изменении налогового законодательства. Компания может нарастить добычу нефти в связи с изменением налогового законодательства на 3-5%.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={35EFA440-230F-46EF-B2FD-322E30EDFADA}

Новости рынков |Лукойл - в 2019-2020 гг запустит 2 газовых месторождения в ЯНАО

- 21 марта 2019, 15:38

- |

вице-президент компании, генеральный директор «Лукойл-Западная Сибирь» Сергей Кочкуров:

«Гыдан — это тоже наш любимый район, где мы любим работать. Мессояха (Южная — ред.), Хальмерпаюта. Сейчас в этом году завершили проекты, завезли туда две буровые установки на Южно-Мессояхское месторождение и Хальмерпаютинское. И 10-15 апреля будем забуривать первые скважины и там, и там»

«Плюс мы сделали проектное обустройство, мы заказали оборудование на УПТГ — установка подготовки газа, строим небольшой участок газопровода, чтобы врезаться в нашу газовую систему»

«Лукойл» намерен запустить в эксплуатацию Южно-Мессояхское месторождение в 2019 году, Хальмерпаютинское — в 2020 году.

( Читать дальше )

Новости рынков |Лукойл - СД обсудит дивиденды 23-24 апреля

- 19 марта 2019, 12:08

- |

Совет директоров «Лукойла» обсудит размер дивидендов за 2018 г. на выездном заседании в Бухаре.

глава компании Вагит Алекперов по итогам заседания в Госдуме внутрифракционной группы «Единой России»:

«В конце апреля, выездное. В Бухаре, по-моему, 23-24 апреля»

https://www.finanz.ru/novosti/aktsii/sovet-direktorov-lukoyla-obsudit-dividendy-23-24-aprelya-na-zasedanii-v-bukhare-1028040322

Новости рынков |Лукойл - присматривается к проектам в Азербайджане

- 18 марта 2019, 14:35

- |

Вагит Алекперов:

«Да, мы продолжаем (рассматривать варианты расширения работы в Азербайджане — ред.) По двум проектам»

«Мы считаем регион перспективным, созданы все инвестиционные условия, поэтому компанией принято решение по расширению присутствия на территории Азербайджана»

В прошлом году сообщалось, что «Лукойл» выразил интерес к газовым месторождениям «Умид» и «Бабек» на азербайджанском участке Каспийского моря.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={107904DE-07C0-4BE9-BE9D-4DDE0531C075}

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 15 марта 2019, 09:21

- |

«Черкизово» взлетело в цене. Акции группы обновили максимумы

Новости об интересе к покупке второго производителя индейки в России «Евродон» вызвали резкий рост акций группы «Черкизово». В четверг бумаги группы дорожали сразу на 50%, до 2,5 тыс. руб., обновляя исторические максимумы. Рекордным оказался и объем торгов, превысив 230 млн руб. к середине дня. Аналитики не исключают появления нового инвестора, который скупает акции с рынка.

https://www.kommersant.ru/doc/3909852

Биржа сведет счета с гражданами. Задвоившиеся ИИС поищет онлайн-сервис

Московская биржа готовит перезапуск онлайн-сервиса для проверки граждан на наличие у них более чем одного индивидуального инвестиционного счета (ИИС). «Лишние» счета становятся поводом для отказа гражданам со стороны ФНС в оформлении налоговых вычетов. Новый сервис биржи будет учитывать практику регистрации счетов онлайн, но данные клиентов для общей базы проверки предоставляют не все участники рынка.

( Читать дальше )

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 13 марта 2019, 09:15

- |

Utair пошла на снижение. Пассажиропоток компании резко упал на фоне роста рынка

Финансовые проблемы пятой в России авиакомпании Utair начали сказываться на ее перевозках. Как выяснил “Ъ”, в феврале пассажиропоток Utair снизился сразу на 20% на фоне роста рынка более чем на 9%. Это первое серьезное падение для компании, показавшей рост по итогам 2018 года. Все ключевые конкуренты Utair увеличивают показатели. В самой компании ситуацию объясняют снижением издержек в низкий сезон и подготовкой к прибыльному лету. Эксперты полагают, что Utair одной из первых в отрасли пошла на риск снижения спроса, подняв цены на авиабилеты. По данным агрегаторов, в феврале перелеты по России подорожали на 6–7,5% на фоне снижения стоимости билетов в Европу на 3–5%.

https://www.kommersant.ru/doc/3908827?from=main_12

Роман Абрамович сплавляет «Норникель». Его структура хочет продать 1,25% компании в рынок

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс