Блог им. elliotwaveorg |Как Archegos построил 100-миллиардный портфель на пустом месте … а затем взорвался

- 06 апреля 2021, 18:19

- |

Те, кто постоянно следит за финансовыми новостями не могли не слышать о “знаменитом” хедж-фонде Archegos. В CМИ некоторое время пообсуждали это, а затем быстро сменили тему: рынки продолжают рост, ФРС печатает, новый сырьевой цикл и т.д. Между тем, этот хедж-фонд можно сказать является всей мировой финансовой системой в миниатюре, а история его падения “рекламный ролик” будущего краха.

Статья перевод с сайта zerohedge.com .

Спустя неделю после крупнейшего и самого впечатляющего краха хедж-фонда со времен LTCM у нас теперь есть (почти) четкая картина того, как семейному офису Билла Хвана в Archegos удалось в одиночку сделать обычную медиа-акцию самой эффективной компанией 2021 года, но затем когда его покинула удача, маржа была уничтожена, что привело к миллиардным убыткам для банков, которые способствовали тому, что Bloomberg назвал «прорывом с использованием заемных средств».

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Блог им. elliotwaveorg |Нефть. Среднесрочный прогноз

- 23 марта 2021, 18:10

- |

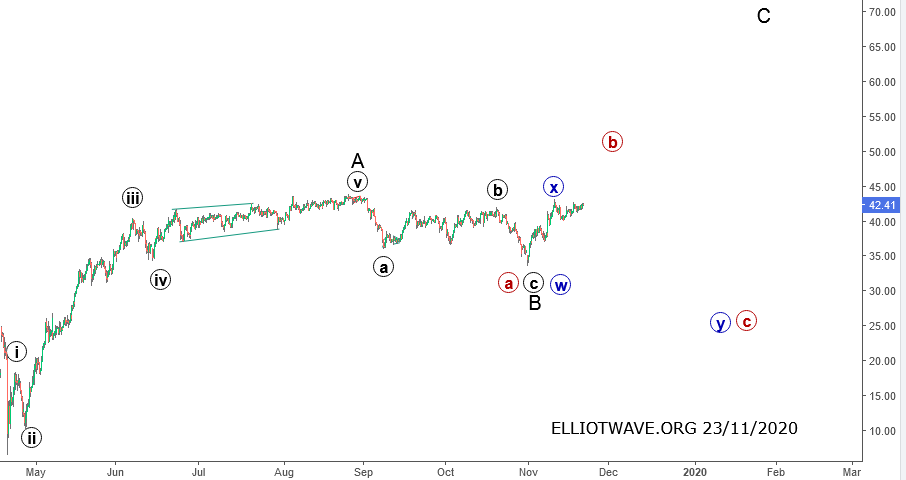

В обзоре ситуации в нефти в конце ноября , рассматривалось несколько вариантов дальнейшего движения. Суть была в том, от минимумов апреля прошёл импульс вверх, это означало, что после отката должно быть ещё как минимум одно движение вверх. Именно варианты окончания коррекции и вносили некоторую путаницу, поэтому в конце статьи был такой вывод

Среднесрочно ожидается серьёзный рост, вопрос только к каким именно уровням будет откат, прежде чем он начнётся.

Как видим, сделали самую простую форму коррекции – обычный зигзаг, после чего пошли чертить волну С закончив рост на уровне 68 (WTI). Это движение коррелирует с прогнозом на этот год.

Подробно за развитием ситуации велось наблюдение в закрытом разделе.

( Читать дальше )

Блог им. elliotwaveorg |S&P500. Начало сдувания пузыря.

- 01 марта 2021, 17:50

- |

В последнем среднесрочном обзоре индекса отмечалось состояние его перекупленности , также рассматривалось несколько вариантов дальнейшего движения, т.к. чёткого импульса вниз на тот момент не было . В начале декабря был дан прогноз на этот год. В нём говорилось о скором начале глубокой коррекции, а после неё завершающий “вынос”.

После небольшого испуга, в 2021-ом нас ожидает бурный рост всего и вся с невиданной до этого манией. В реальном секторе мировой кризис уже начался, поэтому для его поддержания и восстановления (как предполагается) ФРС и ЕЦБ продолжат печатать, и в целом повторится ситуация, которая была в феврале-марте этого года.

Спустя три месяца всё больше напрашивается предположение, что та самая “невиданная до этого мания ” уже была и очень близка к окончанию. Это значит “глобальный разворот” где-то рядом, а возможно уже и начался.

( Читать дальше )

Блог им. elliotwaveorg |Необычайно популярные заблуждения и безумие толпы

- 18 февраля 2021, 18:20

- |

Как бы вы не смотрели на рынок, везде видны признаки восторга. Пузыри на фондовом рынке связаны с психологией. На протяжении всей истории пузыри являются проявлением необычайно популярных заблуждений и безумия толпы.

Так же называется и книга Чарльза Маккея “раннее исследование психологии толпы”. Текст, впервые опубликованный Маккеем в 1841 году, развенчал все: от алхимии до экономических пузырей.

Существенно важно понимание той роли, которую психология играет в формировании и распространении финансовых маний. От 1711 года “пузыря южного моря” до 2000 года “Dot.com крах”, все пузыри, образовавшиеся от подобной “паники” инвесторов в погоне за продолжающимися спекуляциями. Важно отметить, что во всех случаях вовлеченные спекулянты думали: “на этот раз все было по-другому.”

Бычья ПсихологияУильям Бернштейн, который обновил работу Маккея, предполагает, что:

( Читать дальше )

Блог им. elliotwaveorg |S&P500. В ожидании разворота

- 02 сентября 2020, 17:09

- |

В последнем обновлении чуть больше месяца назад говорилось о скором развороте, восходящее движение затянулось, а этот обзор имеет “дежурный” характер, т.к. среднесрочный прогноз остаётся прежним.

Основной график выглядит так.

Для подтверждения движения вниз важен разворот по паре eur/usd , который очень вероятно уже начался.

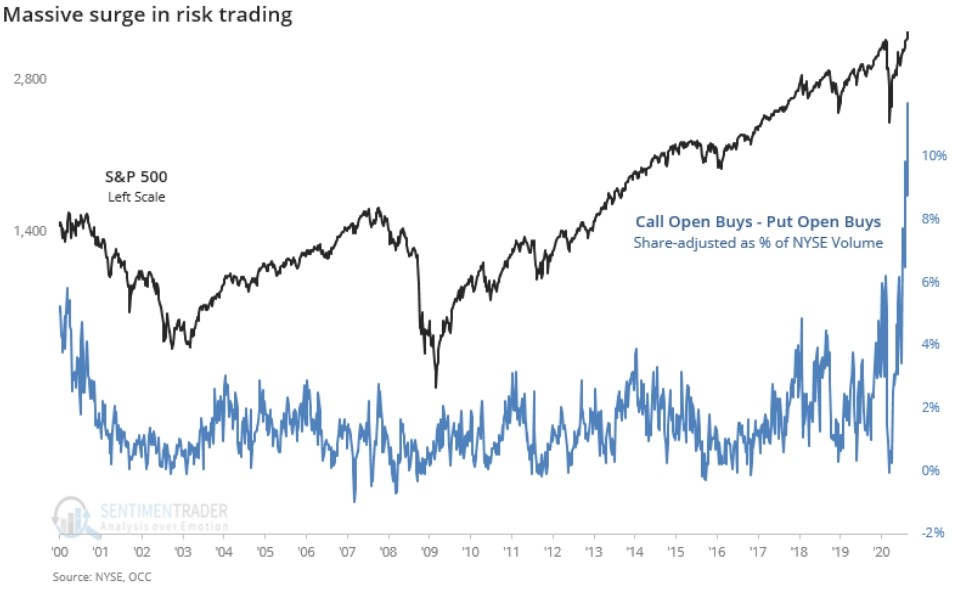

Внизу несколько графиков, которые показывают крайне бычий сентимент на рынке опционов.

Всплеск объемов торговли спекулятивными опционами составил 12% от объема NYSE.

( Читать дальше )

Блог им. elliotwaveorg |Дефляционный коллапс, гиперинфляция , крах доллара.Часть 3

- 26 августа 2020, 18:21

- |

Продолжаем рассматривать эти вопросы ( предыдущие материалы: часть 1 и часть 2 ).

На этот раз будет перевод статьи с сайта zerohedge.com , в которой тезисно излагается суть предыдущих частей ( плюс очень хорошие графики), а также определения, которые достаточно часто встречаются в статьях с прогнозами (нефть, металлы и т.д.). Ещё раз поясняется разница между реальной и виртуальной экономикой, что такое ловушка ликвидности, дефляционная спираль (часть 2), и почему всё же при такой работе “станка” нет инфляции и не будет.

ФРС Хочет Инфляции, Но Их Действия Носят Дефляционный Характер

В недавней статье CNBC

( Читать дальше )

Блог им. elliotwaveorg |Дефляционный коллапс, гиперинфляция , крах доллара.Часть 2

- 20 июля 2020, 17:13

- |

Продолжим рассматривать вопросы начатые в первой части.

Что такое дефляционная спираль?Когда меняется общественное настроение, меняются и планы кредиторов, заемщиков и инвесторов на будущее, переходя от экспансии к консервации и консервации. Денежный поток замедляется, а дефолты растут. Дефолт и страх дефолта приводят к каскаду ликвидации долга, известному как дефляционный крах или спираль. Рисунок ниже добавляет детали по мере развертывания процесса:

Психологическое объяснение дефляционной спирали:

Психологический аспект дефляции и депрессии трудно переоценить. Когда тенденция социальных настроений меняется от оптимизма к пессимизму, кредиторы, должники, инвесторы, производители и потребители меняют свою основную ориентацию с экспансии на сохранение. По мере того как кредиторы становятся более консервативными, они замедляют свое кредитование. По мере того как должники и потенциальные должники становятся более консервативными, они берут меньше или не берут вообще. По мере того как инвесторы становятся более консервативными, они вкладывают все меньше денег в долговые инвестиции. По мере того как производители становятся более консервативными, они сокращают планы расширения. По мере того как потребители становятся более консервативными, они больше экономят и меньше тратят. Такое поведение снижает “скорость” денег, то есть скорость, с которой они циркулируют для совершения покупок, тем самым оказывая понижающее давление на цены. Психологическое изменение обращает вспять прежнюю тенденцию.

( Читать дальше )

Блог им. elliotwaveorg |Дефляционный коллапс, гиперинфляция , крах доллара . Часть 1

- 08 июля 2020, 16:57

- |

Этой статьёй начинается серия публикаций о мировом кризисе, который уже начался в реальной экономике и после небольшого восстановления (что наблюдаем сейчас), которое может затянуться на месяцы, продолжится.

Также будет обращено внимание на популярные “темы” от экономистов и экспертов о гиперинфляции и крахе доллара. Классический пример это статья на Bloomberg A Crash in the Dollar Is Coming . Подобная ситуация уже наблюдалась в начале 2018-го и обсуждалась в публикации доллар умер – начинается его рост. Сейчас же они будут рассмотрены не с точки ТА и ВА, а теоретически.

Ответить на вопрос почему не стоит ждать краха доллара достаточно просто: потому что приближается дефляционный коллапс ( он же мировой кризис), а во время дефляции наблюдаются проблемы с обслуживанием долга, который номинирован преимущественно в долларе и американская валюта является старшей мировой.

( Читать дальше )

Блог им. elliotwaveorg |Почему не V . Всемирный Банк Прогнозирует “Сдержанное” Восстановление Мировой Экономики В 2021 Году

- 19 июня 2020, 17:37

- |

Данная статья является переводом с сайта zerohedge.com , в ней делается небольшой анализ доклада всемирного банка “Глобальные экономические перспективы” ( можно ознакомиться полностью на английском). Другие похожие публикации на ELLIOTWAVE.ORG

Однако суть не в цифрах, данный доклад в очередной раз подтверждает старое утверждение: чем хуже экономике – тем лучше рынкам. Именно эта стадия должна стать финалом роста с 1929 г. и последующая соответствующая к нему коррекция. Под “финалом роста” подразумевается “виртуальная экономика”. Хорошо видно, как несмотря на все проблемы уверенно растёт фондовый рынок, нефть и т.д. Реальный сектор показывает L – образное небольшое восстановление, поэтому тут разворот уже начался.

Всемирный банк опубликовал свой новый доклад “Глобальные экономические перспективы”, в котором описывается, как пандемия COVID-19 нанесла

( Читать дальше )

Блог им. elliotwaveorg |S&P500. Ожидать ли новый исторический максимум.

- 03 июня 2020, 17:11

- |

В последнем обзоре чуть больше 2-ух месяцев назад рассматривалось несколько долгосрочных вариантов движения индекса. В тот период, в первую очередь нужно выделить крайне медвежий сентимент “всё пропало” и мощное накачивание деньгами рынков мировыми ЦБ. Говоря о последних, стоит отметить, что рынок развернулся далеко не сразу после начала стимулирования, а продолжал падение даже после нескольких попыток ФРС вмешаться и только когда абсолютное большинство поверило в начало краха, индексы развернулись (другими словами: были готовы к развороту).

В зарытом разделе подробно рассматривалась эта ситуация. Не было особых сомнений, что дно где-то близко, важным было уловить начало разворота.

Например 24.03

Движение вниз либо закончилось, либо увидим ещё одно небольшое подразделение вниз. Уровни подтверждения опустились немного ниже. (ссылка).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс