Блог им. elliotwaveorg |Дефляционный коллапс, гиперинфляция , крах доллара.Часть 3

- 26 августа 2020, 18:21

- |

Продолжаем рассматривать эти вопросы ( предыдущие материалы: часть 1 и часть 2 ).

На этот раз будет перевод статьи с сайта zerohedge.com , в которой тезисно излагается суть предыдущих частей ( плюс очень хорошие графики), а также определения, которые достаточно часто встречаются в статьях с прогнозами (нефть, металлы и т.д.). Ещё раз поясняется разница между реальной и виртуальной экономикой, что такое ловушка ликвидности, дефляционная спираль (часть 2), и почему всё же при такой работе “станка” нет инфляции и не будет.

ФРС Хочет Инфляции, Но Их Действия Носят Дефляционный Характер

В недавней статье CNBC

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. elliotwaveorg |Дефляционный коллапс, гиперинфляция , крах доллара.Часть 2

- 20 июля 2020, 17:13

- |

Продолжим рассматривать вопросы начатые в первой части.

Что такое дефляционная спираль?Когда меняется общественное настроение, меняются и планы кредиторов, заемщиков и инвесторов на будущее, переходя от экспансии к консервации и консервации. Денежный поток замедляется, а дефолты растут. Дефолт и страх дефолта приводят к каскаду ликвидации долга, известному как дефляционный крах или спираль. Рисунок ниже добавляет детали по мере развертывания процесса:

Психологическое объяснение дефляционной спирали:

Психологический аспект дефляции и депрессии трудно переоценить. Когда тенденция социальных настроений меняется от оптимизма к пессимизму, кредиторы, должники, инвесторы, производители и потребители меняют свою основную ориентацию с экспансии на сохранение. По мере того как кредиторы становятся более консервативными, они замедляют свое кредитование. По мере того как должники и потенциальные должники становятся более консервативными, они берут меньше или не берут вообще. По мере того как инвесторы становятся более консервативными, они вкладывают все меньше денег в долговые инвестиции. По мере того как производители становятся более консервативными, они сокращают планы расширения. По мере того как потребители становятся более консервативными, они больше экономят и меньше тратят. Такое поведение снижает “скорость” денег, то есть скорость, с которой они циркулируют для совершения покупок, тем самым оказывая понижающее давление на цены. Психологическое изменение обращает вспять прежнюю тенденцию.

( Читать дальше )

Блог им. elliotwaveorg |Дефляционный коллапс, гиперинфляция , крах доллара . Часть 1

- 08 июля 2020, 16:57

- |

Этой статьёй начинается серия публикаций о мировом кризисе, который уже начался в реальной экономике и после небольшого восстановления (что наблюдаем сейчас), которое может затянуться на месяцы, продолжится.

Также будет обращено внимание на популярные “темы” от экономистов и экспертов о гиперинфляции и крахе доллара. Классический пример это статья на Bloomberg A Crash in the Dollar Is Coming . Подобная ситуация уже наблюдалась в начале 2018-го и обсуждалась в публикации доллар умер – начинается его рост. Сейчас же они будут рассмотрены не с точки ТА и ВА, а теоретически.

Ответить на вопрос почему не стоит ждать краха доллара достаточно просто: потому что приближается дефляционный коллапс ( он же мировой кризис), а во время дефляции наблюдаются проблемы с обслуживанием долга, который номинирован преимущественно в долларе и американская валюта является старшей мировой.

( Читать дальше )

Блог им. elliotwaveorg |Почему не V . Всемирный Банк Прогнозирует “Сдержанное” Восстановление Мировой Экономики В 2021 Году

- 19 июня 2020, 17:37

- |

Данная статья является переводом с сайта zerohedge.com , в ней делается небольшой анализ доклада всемирного банка “Глобальные экономические перспективы” ( можно ознакомиться полностью на английском). Другие похожие публикации на ELLIOTWAVE.ORG

Однако суть не в цифрах, данный доклад в очередной раз подтверждает старое утверждение: чем хуже экономике – тем лучше рынкам. Именно эта стадия должна стать финалом роста с 1929 г. и последующая соответствующая к нему коррекция. Под “финалом роста” подразумевается “виртуальная экономика”. Хорошо видно, как несмотря на все проблемы уверенно растёт фондовый рынок, нефть и т.д. Реальный сектор показывает L – образное небольшое восстановление, поэтому тут разворот уже начался.

Всемирный банк опубликовал свой новый доклад “Глобальные экономические перспективы”, в котором описывается, как пандемия COVID-19 нанесла

( Читать дальше )

Блог им. elliotwaveorg |S&P500. Ожидать ли новый исторический максимум.

- 03 июня 2020, 17:11

- |

В последнем обзоре чуть больше 2-ух месяцев назад рассматривалось несколько долгосрочных вариантов движения индекса. В тот период, в первую очередь нужно выделить крайне медвежий сентимент “всё пропало” и мощное накачивание деньгами рынков мировыми ЦБ. Говоря о последних, стоит отметить, что рынок развернулся далеко не сразу после начала стимулирования, а продолжал падение даже после нескольких попыток ФРС вмешаться и только когда абсолютное большинство поверило в начало краха, индексы развернулись (другими словами: были готовы к развороту).

В зарытом разделе подробно рассматривалась эта ситуация. Не было особых сомнений, что дно где-то близко, важным было уловить начало разворота.

Например 24.03

Движение вниз либо закончилось, либо увидим ещё одно небольшое подразделение вниз. Уровни подтверждения опустились немного ниже. (ссылка).

( Читать дальше )

Блог им. elliotwaveorg |Федеральная Резервная Система и её продолжающееся уничтожение 90% населения

- 14 мая 2020, 16:55

- |

Данная статья является переводом с сайта zerohedge.com. Заголовок может показаться спорным, однако главная польза в том, что в этом материале на чётких примерах показана разница между реальной экономикой и виртуальной. Ещё раз подтверждается старый прогноз: чем хуже экономике – тем лучше рынкам. Последние продолжают рост вопреки экономическому здравому смыслу на фоне удручающих прогнозов.

Более подробно:ELLIOTWAVE.ORG

Федеральная резервная система, по-видимому, продолжает свою миссию по уничтожению нижних 90%.

Единственный урок, который мы четко усвоили после “большого финансового кризиса ” 2008 года, заключается в том, что меры денежно-кредитной и бюджетной политики не ведут к повышению уровня экономического богатства или процветания. То, что эти программы сделали, действует как система передачи БОГАТСТВА от 90% населения к 10% более богатого.

( Читать дальше )

Блог им. elliotwaveorg |S&P500. Долгосрочный прогноз.

- 27 марта 2020, 17:13

- |

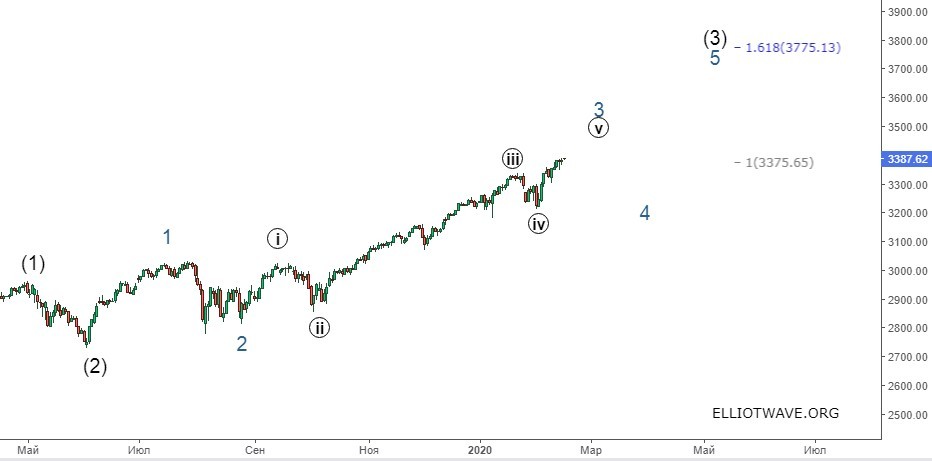

Начиная рассмотрение текущей ситуации в индексе и его дальнейших перспектив, в первую очередь нужно вернуться к обзору на на этот год : S&P500 в 2020-ом.

- Черным (основной). Продолжение бегущей плоской коррекции в волне (4)

- Красным (треугольник). Более затяжное движение, но тем не менее предполагающее последнюю волну (5).

- Синим (теоретический). Первая волна в КДТ в волне (5).

Рассматривалось несколько вариантов, все они предполагали откат и последние движение вверх. Дальнейшее развитие добавило сценарий завершения роста и только потом начало обвала. При таком раскладе важно было сделать импульс от конце 2018-го, однако он не был выполнен (либо его можно найти с очень большой натяжкой), что вносит путаницу в анализе и оставляет несколько вариантов развития.

( Читать дальше )

Блог им. elliotwaveorg |S&P500 и коронавирус

- 19 февраля 2020, 17:54

- |

В прошлом обновлении рассматривались сценарии достаточно серьёзной коррекции индекса, после чего ожидалось возобновление роста. Продолжение восходящего движение сделало эти варианты альтернативными . Уже 04.01 началось рассмотрение бычьего сценария.

В рамках развития волны (3) можно выделить несколько интерпретаций этого движения, т.к. откаты идут достаточно незначительные. Это в свою очередь окажет влияние на краткосрочный сценарий: начало коррекций, их уровни и т.д. Наверняка в будущем произойдут некоторые изменения, однако цели, примерно, остаются прежними.

На данный момент ситуация выглядит таким образом.

( Читать дальше )

Блог им. elliotwaveorg |Надувание “пузыря”: чем грозят действия ФРС и других ЦБ?

- 17 января 2020, 18:08

- |

ФРС и другие крупнейшие ЦБ мира заливают финансовую систему свежими деньгами, не давая рынкам даже шанса на снижение. Как долго продлится надувание “пузыря” и к каким последствиям это приведет?

В последние пару месяцев фондовые рынки США и остального мира уверенно растут, игнорируя любые негативные новости и абсолютно оторвавшись от адекватных оценок финансовых показателей компаний.

Для анализа динамики рынка экспертам теперь нужен, по сути, всего один график – график еженедельного изменения баланса ФРС. К слову, он растет в течение 11 из 12 последних недель.

Zerohedge

Как видно на графике, индекс широкого рынка S&P 500 рос каждый раз, когда баланс расширялся, и снизился только в ту неделю, когда баланс ФРС снизился.

Это фактически является подтверждением того факта, что рост рынка является прямым следствием действий американского регулятора по накачке системы ликвидностью.

У этой теории, правда, есть и критики, которые считают иначе, но в банке Morgan Stanley, например, утверждают, что именно действия ЦБ являются причиной роста стоимости рисковых активов.

Стратег банка Майкл Уилсон пишет, что IV квартал 2019 г. был зеркальным отражением IV квартала 2018 г. Почти все акции и сектора участвовали в сильном ралли, подогреваемом центральным банком.

Он также отмечает, что беспрецедентный рост ликвидности может привести к более масштабному росту индексов, а S&P 500 к концу года окажется гораздо выше целевого значения Morgan Stanley и даже может достигнуть отметки 3500 пунктов.

Безусловно, имея такую поддержку ЦБ, довольно легко давать оптимистичные прогнозы, однако есть некоторые моменты, на которые стоит обратить внимание.

Проблема в том, что мы не знаем, как долго продлится этот всплеск ликвидности.

Пока же общий баланс ФРС, Банк Японии и ЕЦБ растет примерно на $100 млрд в месяц, и это не считая операции РЕПО ФРС, которые варьируются от $75 млрд до $490 млрд.

И хотя операции РЕПО уже не будут проводиться, это не означает, что денег в системе станет меньше. К тому же Народный банк Китая на прошлой неделе решил снизить норму резервных требований на 50 пунктов, что высвобождает резервы на сумму порядка $115 млрд.

В Morgan Stanley также отмечают, что Федрезерв объявлял о запуске своих программ как раз в те моменты, когда фондовый рынок терял почву под ногами.

( Читать дальше )

Блог им. elliotwaveorg |Доллар-рубль и РТС в 2020-ом

- 26 декабря 2019, 17:15

- |

Публикации по паре в 2019 -ом были в какой-то степени уникальны и удивительны (для постоянных читателей). Наверное, впервые за достаточно долгий период говорилось о “стабильности” и постепенном укреплении рубля .

Подробно эта ситуация была рассмотрена в статье в соответствующим заголовком :Доллар-рубль. Стабильность продолжится.

До этого, для подписчиков закрытого раздела был такой прогноз. 22.12 говорилось:

В прошлом обновлениях мы указывали, что преодоление отметок 67.2 и 67.5 будет говорить о продолжении ослабления рубля. В последние дни это и наблюдалось. Основной сценарий указан на графике. Рекомендация: коррекция либо закончилась, либо ещё немного продолжится, после чего ожидаем движение к ранее указанным целям. Можно либо сейчас продать со стопом 70.6 или дождаться импульса вниз и сделать это на коррекции. (ссылка).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс