Блог им. elliotwaveorg |Как центробанки изменили природу активов.

- 28 ноября 2019, 16:55

- |

На финансовых рынках очень много аномалий, к этому почти все уже привыкли, однако они все же приковывают внимание и заставляют экспертов искать разгадки.

Например, сейчас активно обсуждается тот факт, что фондовый индекс S&P 500 находится на исторических максимумах, в тот момент когда из фондов акций наблюдается рекордный отток капитала.

Конечно, внимание уделяется и другим парадоксам, и в рамках своего прогноза на 2020 г. эксперты SocGen отдельно отмечают, как центральные банки коррумпировали рынки, а именно то, что мир изменился и акции ведут себя, как облигации, и покупаются за текущий доход (дивиденды), в то время как облигации сейчас выглядят, как акции, и покупаются за прирост капитала (удвоение стоимости 100-летних облигаций Австрии ранее в этом году).

В обзоре отмечается, что объем облигаций с отрицательной доходностью в настоящее время составляет $12 трлн – уровень, которого никто никогда не видел на этой стадии экономического цикла. Текущая ситуация подталкивает инвесторов к поиску доходности, что приводит к изменению характера активов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. elliotwaveorg |Почему связь между процентными ставками и движением валют больше не существует?

- 20 ноября 2019, 16:56

- |

Сколько бы не старались центральные банки опустить ставки глубже на отрицательную территорию, их валюты от этого не слабеют. Почему так происходит?

С момента появления центральных банков одним из железных правил финансирования была зависимость уровня ставки и стоимости валюты. Чем ниже процентная ставка, тем слабее валюта. Об этом расскажут в любой книжке по классической экономической теории.С 2009 г. многие центробанки активно снижали ставки, чтобы помочь экономике дешевыми деньгами, а также снизить стоимость своей валюты, тем самым подстегнув экспорт.Стоит сказать, что ЦБ до сих пор снижают ставки, иногда даже до отрицательных значений. Однако все изменилось, и, как отмечают в Bank of America, процентные ставки больше не влияют на курс валют G10.

Скользящая 12-месячная корреляция теперь равна практически нулю.

Прежде чем углубиться в детали этого наблюдения, стоит отметить воздействие отрицательных ставок на экономику.

Как резюмирует Афанасиос Вамвакидис из BofA, отрицательные ставки являются своего рода формой финансовых репрессий. Центральный банк, по сути, наказывает банки, которые не предоставляют достаточно кредитов. Но у банков есть определенные правила, которые не позволяют быть слишком агрессивными на рынке кредитования.

Если сначала спрос будет слабым, например из-за торговой войны и высокой политической неопределенности в других регионах, отрицательные ставки могут ухудшить ситуацию, еще больше снизив доходность банков.Даже если банки выдают кредит под давлением, качество такого кредита может оказаться сомнительным, устраняется рыночная дисциплина, и это поставит под угрозу портфель банков в долгосрочной перспективе и приведет к снижению потенциального роста экономики в целом.Как показал последний саммит МВФ, отрицательные ставки являются огромным негативом для вкладчиков, людей с низкими доходами и инвесторов.Большинство центральных банков признали наличие таких проблем, а также риски со стороны слишком длительного сохранения отрицательных ставок.

Но в ответ они обычно отмечают, что это временная мера. Конечно, через пять лет после того, как ЕЦБ опустил ставки ниже нуля, он продолжил снижать их, тем самым, по сути, издеваясь над формулировкой “временная мера”.Весомым аргументов в пользу отрицательных ставок был бы факт того, что такие меры помогли ослабить валюту, что в свою очередь повысило инфляцию и помогло экономике.Атанасиос Вамвакидис отмечает, что он больше не верит этому аргументу. Причина настолько проста и интуитивно понятна, что неудивительно, почему ни один экономист не понял этого раньше: “Когда многие центральные банки имеют отрицательные процентные ставки, они просто компенсируют друг друга в гонке на дно, оставляя свои валюты в целом неизменными”.Вамвакидис обращает внимание, что осенью этого года произошли два ключевых события, которые заставляют его поверить, что у ЦБ появилась прекрасная возможность избавиться от отрицательных ставок, не заботясь об укреплении валюты.

Во-первых, ЕЦБ в сентябре сократил депозитную ставку еще глубже в отрицательную зону, но евро не отреагировал (график 1).

Если так, то зачем снижать ставки?

( Читать дальше )

Блог им. elliotwaveorg |ФРС обманывает нас

- 22 октября 2019, 16:40

- |

Более подробно: ELLIOTWAVE.ORG

Недавние заявления Федеральной резервной системы и других крупных мировых центральных банков (ЕЦБ, Банк Японии, Банк Англии ) вызывают тревогу, поскольку их действия полностью не соответствуют тому, что они нам говорят.Их слова направлены на то, чтобы успокоить нас «все хорошо».Но их поведение указывает крайнее беспокойство.

Скажем более откровенно: нас обманывают.

Например: 4 октября председатель Федеральной резервной системы Джером Пауэлл публично заявил, что экономика США находится «в хорошем положении». Тем не менее, несмотря на то, что банковская система США уже имеет приблизительно 1,5 триллиона долларов в резервах, ФРС неожиданно вкладывает дополнительные 60 миллиардов долларов в месяц, чтобы сохранить ситуацию.Отражают ли решительные, неотложные меры, положение дел в экономике, которая находится «в хорошем состоянии»? Помните, как после целого десятилетия « мер стимулирования» Федеральный резерв США прекратил свою программу количественного смягчения (иначе говоря, печатание денег) несколько лет назад.

( Читать дальше )

Блог им. elliotwaveorg |На пути к кризису: на этот раз действительно "по-другому"

- 18 октября 2019, 16:10

- |

Более десяти лет мировая экономика не находилась в более опасном положении. Повсюду наблюдается замедление роста: еврозона заигрывает с рецессией, а центральные банки вернулись к смягчению денежно-кредитной политики после всего лишь одного года глобального ужесточения.

Крайне важно оценить исключительность ситуации. Мир не впадал в рецессию с такими низкими процентными ставками и с такими масштабными балансами центральных банков. Это время действительно “другое”.

У подавляющего большинства аналитиков и экономистов существует сильное чувство отрицания, не говоря уже о населении в целом, о том, что мы могли бы прийти к чему-то катастрофическому, но это так. Просто больше нельзя отрицать это.

Начало кризиса также может быть гораздо ближе, чем многие понимают. Хрупкая, замедляющаяся и чрезмерно закредитованая мировая экономика, раздутые рынки активов и слабый европейский банковский сектор в совокупности образуют взрывоопасную смесь, которую многие не осознают. Возможное торговое перемирие (или сделка) сделало бы очень мало для решения этих проблем.

( Читать дальше )

Блог им. elliotwaveorg |Индекс РТС. Продолжение падения

- 09 октября 2019, 17:18

- |

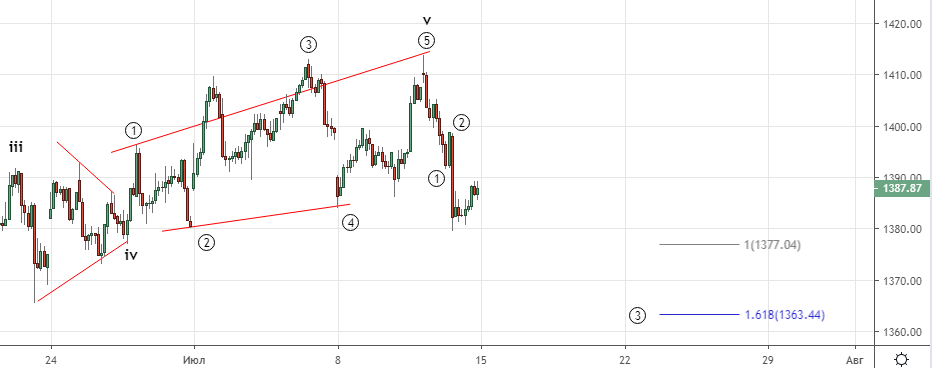

Почти два месяца назад , в последнем обзоре “Индекс РТС. Начало снижения , говорилось о предстоящем развитии нисходящего движения.

Оно было зафиксировано в обновлении от 13.07

Восходящее движение закончилось КДТ и началось снижение. Вполне вероятно – это начало разворота. Тем не менее, рекомендация продавать пока на малых объёмах со стопом 1414. При развитии ситуации, как показано на графике , ближайшая цель 1363 .

( Читать дальше )

Торговые сигналы! |Паника центробанков: снижение ставок бьет рекорды с 2008 года.

- 13 сентября 2019, 17:43

- |

Перспективы глобального роста являются самыми низкими со времени последнего финансового кризиса, и центральные банки, особенно на развивающихся рынках, уже начали снижать процентные ставки, чтобы не допустить полного коллапса экономики.

Производство в значительной части Южной Америки, Европы, Азии и на Ближнем Востоке переживает глобальный структурный спад, усугубленный торговой войной в США и Китае, что побудило центральные банки снизить ставки более чем за десятилетие.

Zerohedge

Крупнейшие ЦБ, включая Европейский центральный банк и Федрезерв, начали смягчать политику в надежде поддержать экономику, а ЦБ развивающихся стран решили не оставаться в стороне и также начали активно резать ставки.

( Читать дальше )

Блог им. elliotwaveorg |Глобальный кризис только начинается

- 02 сентября 2019, 17:19

- |

Похоже, прогнозы стратега Societe Generale Альберта Эдвардса оправдались: согласно подсчетам BofA доходность глобального долга на сумму $19 трлн перешла на отрицательную территорию, достигнув отметки -3 процентных пунктов.

И теперь практически каждый стратег спешит превзойти в своих прогнозах стратега SocGen, предсказавшего текущее изменение несколько лет, если не десятилетий назад, прогнозируя еще более низкую доходность и забывая, что еще год назад звучали прогнозы по 10-летней доходности, которая должна была превысить 3%. А что думает человек, совершенно верно предсказавший падение доходности долга в $17 трлн на отрицательную территорию?

ИСТОРИЯ ВОПРОСА

Это еще не все. Инвесторы озадачены. Как доходность государственных облигаций может упасть так низко за такой короткий промежуток времени? Цунами отрицательной доходности, охватившее всю еврозону, привлекло наибольшее внимание. Однако 30-летняя доходность в США упала чуть ниже 2%. Для многих это “пузырь” эпических масштабов, который вот-вот взорвется.( Читать дальше )

Блог им. elliotwaveorg |К чему ведут отрицательные ставки и почему не меняют модель потребления?

- 15 июля 2019, 17:51

- |

Отрицательные ставки, которые во многих странах стали нормальным явлением, не вызвали ожидаемого изменения поведения экономических субъектов, и этот факт должен серьезно напугать экономистов.

Чтобы понять, почему происходящее должно настораживать, стоит подумать о процентной ставке как о цене денег. Это то, что человек или бизнес должен заплатить, чтобы получить кредит для совершения потребительских покупок и осуществления инвестиций. Логика проста: когда стоимость денег высока, мы склонны приобретать эти деньги в меньшем объеме, а когда цена низка – в большем. Таким образом, в условиях отрицательных процентных ставок заимствование денег не просто дешево, не просто бесплатно, а фактически приносит прибыль, а сберегать, напротив, стало невыгодно. Получается, что в теории отрицательные процентные ставки должны создавать ситуацию, когда покупатели ведут бои за хороший продукт по приемлемой цене, как это бывает на распродажах в “Черную пятницу”. Но на практике этого не произошло. Между тем, в Европе, например, отрицательные ставки действовали в течение примерно пяти лет.

( Читать дальше )

Блог им. elliotwaveorg |В Европе раздается дефляционная тревога, поскольку рынки теряют веру в “беспомощный” ЕЦБ

- 19 июня 2019, 17:11

- |

Фьючерсные рынки в еврозоне передают самый серьезный предупредительный дефляционный сигнал с момента создания единой валюты, игнорируя стимулирующие меры и голубиную риторику Европейского Центрального Банка на фоне растущих рисков рецессии.

Внимательно отслеживаемый индикатор инфляционных ожиданий – 5-летний форвард на 5-летний своп – в четверг рухнул до рекордно низкого уровня на отметке 1,23%, несмотря на обещания ЕЦБ о том, что он сохранит процентные ставки на глубоко отрицательных уровнях в 2020 году и несмотря на намеки на запуск количественного смягчения, чтобы избежать японской ловушки.

Президент ЕЦБ Марио Драги заявил, что банк “намерен действовать в случае неблагоприятных и непредвиденных обстоятельств” и будет использовать все инструменты из своего набора – то есть дал понять, что готов прибегнуть к запуску чрезвычайных стимулов в случае углубления спада в мировой торговле и ускорения глобального экономического спада.

( Читать дальше )

Блог им. elliotwaveorg |Кошмар долговых рынков и надвигающаяся рецессия

- 10 июня 2019, 10:56

- |

Если большую часть прошлого года финансовый мир говорил в основном об ужесточении монетарной политики со стороны крупнейших ЦБ, то в этом году об этом уже никто даже не вспоминает.

Действительно, в 2018 г. Федеральная резервная система повышала ставки и занималась сокращением объема своего баланса, ЕЦБ готовился свернуть QE, а инвесторы гадали, когда же европейский регулятор повысит ставку.

На этом фоне наблюдался рост доходностей на долговых рынках, в частности на рынке трежерис, где по десятилетним облигациям показатель достигал максимума с 2011 г.

Сейчас главный вопрос, который беспокоит участников рынка, – когда будут запущены новые стимулы, снижены ставки и так далее. Почти все без исключения экономисты говорят о надвигающейся рецессии и о проблемах мировой экономики.

Сейчас главный вопрос, который беспокоит участников рынка, – когда будут запущены новые стимулы, снижены ставки и так далее. Почти все без исключения экономисты говорят о надвигающейся рецессии и о проблемах мировой экономики. Долговой рынок ведет себя соответственно: инвесторы скупают облигации в качестве безопасного актива.

Доходности десятилетних бумаг Германии накануне практически обновили рекордные минимумы – не хватило трех базисных пунктов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс