SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Григорий

Отчитались Фармстандарт и Отисифарм за 2014 г.

- 30 апреля 2015, 22:11

- |

Результаты хорошие и потрясающие

ОТИСИФАРМ (фактически с 1 апреля 2014):

( Читать дальше )

ОТИСИФАРМ (фактически с 1 апреля 2014):

- Консолидированная выручка составила 16 646 млн. рублей;

- Валовая прибыль составила 11 146 млн. рублей, рентабельность составила 67%;

- EBITDA Компании составила 5 9231 млн. рублей, рентабельность составила 36%;

- Чистая прибыль составила 4 004 млн. рублей, рентабельность составила 24%;

- Чистые денежные средства2 по состоянию на 31.12.2014 – 918 млн. рублей

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Мечел за 2014 год показал...

- 28 апреля 2015, 13:27

- |

Выручка составила $6,4 миллиардов

Консолидированный показатель EBITDA(a) составил $709 миллионов

Чистый убыток, приходящийся на акционеров

ОАО «Мечел», составил $4,3 миллиарда НО!:

Мечел не для слабонервных ) Но рынок пока очень спокоен по этому поводу

Консолидированный показатель EBITDA(a) составил $709 миллионов

Чистый убыток, приходящийся на акционеров

ОАО «Мечел», составил $4,3 миллиарда НО!:

Мечел не для слабонервных ) Но рынок пока очень спокоен по этому поводу

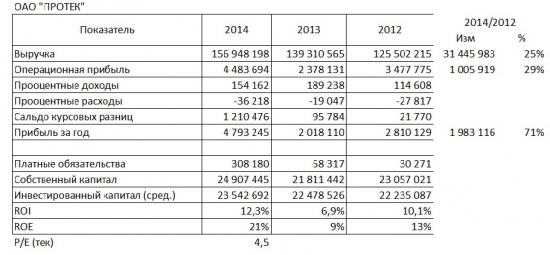

Протек опубликовал отчетность за 2014 год

- 21 апреля 2015, 12:25

- |

Представляю небольшой анализ в сравнении с 2012-2013 гг

Дополнительные дивиденды прогнозирую в районе 2 руб на акцию, так как они, как правило, оставляют на ОАО «Протек» прибыль к распределению среди акционеров, а она равна чуть больше 2 млрд руб, но 1,9 руб. уже давали в 2014 году.

Дополнительные дивиденды прогнозирую в районе 2 руб на акцию, так как они, как правило, оставляют на ОАО «Протек» прибыль к распределению среди акционеров, а она равна чуть больше 2 млрд руб, но 1,9 руб. уже давали в 2014 году.

Акрон: дивы 139 руб за 2014 год

- 20 апреля 2015, 12:21

- |

Совет директоров ОАО «Акрон» на заседании 20 апреля 2015 года рекомендовал годовому общему собранию акционеров объявить дивиденды в размере 139 руб. на одну обыкновенную акцию.

Дивиденды рекомендовано выплатить за счет нераспределенной прибыли ОАО «Акрон» по результатам прошлых лет. Совет директоров установил дату, на которую определяются лица, имеющие право на получение дивидендов – 02 июня 2015 года.

Дивиденды рекомендовано выплатить за счет нераспределенной прибыли ОАО «Акрон» по результатам прошлых лет. Совет директоров установил дату, на которую определяются лица, имеющие право на получение дивидендов – 02 июня 2015 года.

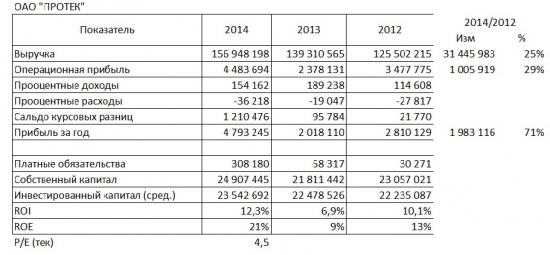

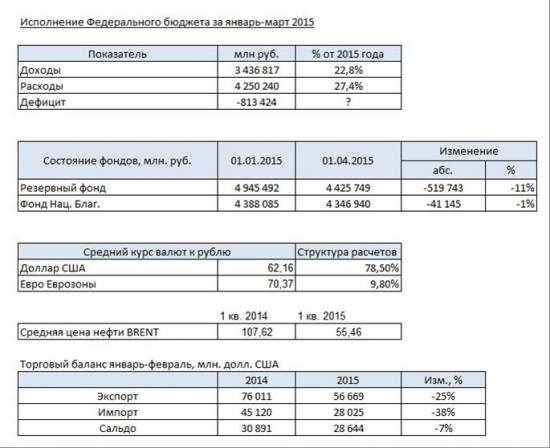

Исполнение бюджета и курс рубля

- 18 апреля 2015, 00:13

- |

Источники: Минфин, ЦБ РФ, мои расчеты.

Собственно, по этим данным становится понятно, почему рубль окреп: сальдо торгового баланса не категорически уступает показателям начала 2014 года, но такой рубль не обеспечил исполнение федерального бюджета.

На мой взгляд, рубль должен быть слабее при такой нефти, чтобы решить проблему дефицита бюджета и наращивания импортозамещения.

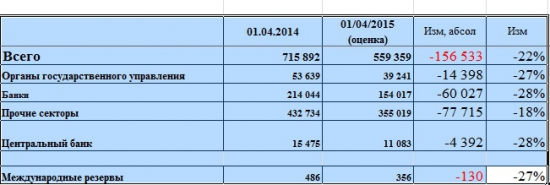

Внешний долг РФ сократился за год на 22%

- 13 апреля 2015, 23:22

- |

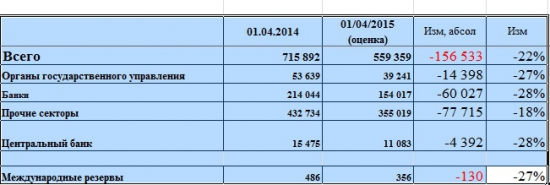

ЦБ опубликовал свою оценку на 1/04/2015, из которой выходит:

Как видите, международные резервы сократились на 26 млрд долл. меньше, чем внешний долг, так что причин для беспокойства не вижу.

Как видите, международные резервы сократились на 26 млрд долл. меньше, чем внешний долг, так что причин для беспокойства не вижу.

Задачка для Смарт-Лаба

- 10 апреля 2015, 12:04

- |

У фундаментального инвестора должна быть одна скользящая средняя на графике инструмента. Какая и почему?

Как не надо хеджировать риски на примере ГК "Аэрофлот"

- 03 апреля 2015, 14:33

- |

Группа «Аэрофлот» опубликовала отчетность за 2014 год, в которой раскрыла ужасающие результаты хеджирования рисков.

Группа хеджировалась от следующих рисков:

1. Процентный, который возникает при плавающих процентных ставках по лизингу самолетов,

2. Валютный риск, который возникает при расчете за поставленные самолеты и уплате лизинговых платежей

3. Топливный риск, который возникает при увеличении стоимости топлива из-за роста цены нефти.

В итоге, за 2014 году Группа зафиксировала от этих операций 15,7 млрд рублей убытков и 60,4 млрд временной переоценки справедливой стоимости, что привело в сочетании с курсовыми разницами к тому, что Группа лишилась собственного капитала. Собственный капитал на 31.12.2014 составил минус 13,5 млрд против 55,5 млрд на 31.12.2013.

Группа отказалась раскрывать параметры произв. фин инструментов и можно только догадываться о тех изменениях справедливой стоимости, которые произойдут с 2015 году, но совершенно очевидно, что такая настройка хеджа была глубоко ошибочной. В частности, по этим причинам:

( Читать дальше )

Группа хеджировалась от следующих рисков:

1. Процентный, который возникает при плавающих процентных ставках по лизингу самолетов,

2. Валютный риск, который возникает при расчете за поставленные самолеты и уплате лизинговых платежей

3. Топливный риск, который возникает при увеличении стоимости топлива из-за роста цены нефти.

В итоге, за 2014 году Группа зафиксировала от этих операций 15,7 млрд рублей убытков и 60,4 млрд временной переоценки справедливой стоимости, что привело в сочетании с курсовыми разницами к тому, что Группа лишилась собственного капитала. Собственный капитал на 31.12.2014 составил минус 13,5 млрд против 55,5 млрд на 31.12.2013.

Группа отказалась раскрывать параметры произв. фин инструментов и можно только догадываться о тех изменениях справедливой стоимости, которые произойдут с 2015 году, но совершенно очевидно, что такая настройка хеджа была глубоко ошибочной. В частности, по этим причинам:

( Читать дальше )

теги блога Григорий

- GTL

- Акрон

- Акции

- Арсагера

- АФК Система

- Аэрофлот

- бай-бэк

- Байден

- Башнефть

- Брокер

- брокеры

- Война и Мир buyback

- вопрос

- ВТБ

- ВТБ брокер

- выкуп акций

- Вымпелком

- вью

- газпром

- Газпромнефть

- Делистинг

- дивиденды

- дивиденды 2012

- дивиденды 2013

- дивиденды 2015

- Доллар Рубль

- Дональд Трамп

- Дорогобуж

- Доходность портфеля

- Доходность российского рынка

- загадка

- иис

- Инвестирование

- инвестирование в акции

- инвестиции

- Индекс ММВБ

- Индекс ртс прогноз

- инфляция в России

- Клинтон

- Ленэнерго

- Магнит

- Мегафон

- металлургия

- мечел

- Мечел преф

- ммвб

- мобильный пост

- Мосбиржа

- МТС

- Налогообложение акций

- Нефть

- Нижнекамскнефтехим

- нкнх

- Норильский Никель

- облигации

- Опрос

- Отисифарм

- открытый интерес

- оферта

- оффтоп

- оценка

- Портфель

- пошлины США

- принципы инвестирования

- Прогноз

- Протек

- Распадская

- РН Холдинг

- Роснефть

- Россети

- РФР

- Санкции

- санкции против России

- сбербанк

- Северный поток

- смартлаб

- статистика

- Стратегии 2012

- Сургутнефтегаз

- Сценарии торговли

- США

- техдефолт

- ТНК-BP Холдинг

- торговые войны

- Трансаэро

- транснефть

- трейдинг

- Украина

- Уралкалий

- Уралхим

- ФА

- Фармстандарт

- Фосагро

- ЦБ РФ

- Черкизово

- ЧС

- шорт

- шутка

- Юкос

- Юмор