SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Григорий

Срочная новость по РН-Холдинг: будет выкуп

- 27 сентября 2013, 14:40

- |

27 сент. (Блумберг) — Глава ОАО “Роснефть” Игорь Сечин пообещал выкупить акции у миноритарных акционеров холдинга ТНК-ВР с премией в 20-30 процентов.

Цена выкупа будет определяться как “средневзвешенная за 18 месяцев” и будет предполагать “премию в 20-30 процентов к текущим котировкам”, сказал Сечин, выступая сегодня на форуме в Сочи.

Решение о выкупе может быть принято на ближайшем совете директоров компании, сказал он.

===========================

Сочи. 27 сентября. ИНТЕРФАКС-АНИ — «Роснефть» (MOEX: ROSN) по поручению правительства выкупит доли миноритарных акционеров «ТНК-BP Холдинга» (MOEX: TNBP).

Выступая на инвестиционном форуме в Сочи, премьер-министр РФ Дмитрий Медведев предложил «Роснефти» показать пример цивилизованного подхода к решению проблем, в частности с миноритарными акционерами бывшей ТНК-ВР, с которой столкнулась «Роснефть».

«Такая проблема существует?» — спросил Д.Медведев, обернувшись к президенту «Роснефти» Игорю Сечину. «Существует. Она досталась нам в наследство от ТНК-ВР», — ответил И.Сечин.

( Читать дальше )

Цена выкупа будет определяться как “средневзвешенная за 18 месяцев” и будет предполагать “премию в 20-30 процентов к текущим котировкам”, сказал Сечин, выступая сегодня на форуме в Сочи.

Решение о выкупе может быть принято на ближайшем совете директоров компании, сказал он.

===========================

Сочи. 27 сентября. ИНТЕРФАКС-АНИ — «Роснефть» (MOEX: ROSN) по поручению правительства выкупит доли миноритарных акционеров «ТНК-BP Холдинга» (MOEX: TNBP).

Выступая на инвестиционном форуме в Сочи, премьер-министр РФ Дмитрий Медведев предложил «Роснефти» показать пример цивилизованного подхода к решению проблем, в частности с миноритарными акционерами бывшей ТНК-ВР, с которой столкнулась «Роснефть».

«Такая проблема существует?» — спросил Д.Медведев, обернувшись к президенту «Роснефти» Игорю Сечину. «Существует. Она досталась нам в наследство от ТНК-ВР», — ответил И.Сечин.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Инвестиционное безумие Мечела

- 16 августа 2013, 09:57

- |

Главная причина высокого долга Мечела-слабая подготовка крупных инвестиционных решений. Следующий анализ это показывает.

Инвестиции Мечела c 2005 года свёл в следующую таблицу. Как видим, в 2007 и 2008, 2011 году Мечел сделал огромные вложения в большое количество компаний, а также инвестировал в уже приобретенные активы:

Сумма инвестиций с 2005 года по 1 квартал 2013 г составила 13,5 млрд долл, что очень много для прибыли Мечела, хотя она и превышает текущий платный долг на 3,5 млрд долл. Мечел обеспечил высокий рост выручки, но это сильно повлияло на уровне долга.

В начале 2013 года компания объявила о смене стратегии от экспансии к концентрации и о начале продажи ряда нестратегических активов.

Текущие результаты:

( Читать дальше )

Инвестиции Мечела c 2005 года свёл в следующую таблицу. Как видим, в 2007 и 2008, 2011 году Мечел сделал огромные вложения в большое количество компаний, а также инвестировал в уже приобретенные активы:

Сумма инвестиций с 2005 года по 1 квартал 2013 г составила 13,5 млрд долл, что очень много для прибыли Мечела, хотя она и превышает текущий платный долг на 3,5 млрд долл. Мечел обеспечил высокий рост выручки, но это сильно повлияло на уровне долга.

В начале 2013 года компания объявила о смене стратегии от экспансии к концентрации и о начале продажи ряда нестратегических активов.

Текущие результаты:

( Читать дальше )

Строго покупать

- 15 августа 2013, 21:48

- |

Если будут сворачивать куе на фоне улучшения ситуации в экономике, то лучшего долгосрочного бычьего сигнала трудно и представить.

Получиться заработать на текущем падении только краткосрочно.

Получиться заработать на текущем падении только краткосрочно.

Что происходило с портфелем в июле 2013

- 09 августа 2013, 14:53

- |

А было вот что.

Доходность за месяц:

К сожалению, она искажена, так как в июле пришли дивиденды от Дорогобужа и Акрона, что дало примерно еще 1,6%. Дивы приходится заводить как внесение денег, которые, конечно, не учитываются как доход. Администрация ресурса не будет переделывать алгоритм, так что ситуация очень плохая. Не знаю нормального сервиса в рунете для отражения портфеля, может, кто подскажет?

( Читать дальше )

Доходность за месяц:

К сожалению, она искажена, так как в июле пришли дивиденды от Дорогобужа и Акрона, что дало примерно еще 1,6%. Дивы приходится заводить как внесение денег, которые, конечно, не учитываются как доход. Администрация ресурса не будет переделывать алгоритм, так что ситуация очень плохая. Не знаю нормального сервиса в рунете для отражения портфеля, может, кто подскажет?

( Читать дальше )

Еще соображения по ситуации в Фармстандарте

- 12 июля 2013, 10:00

- |

В продолжение поста http://smart-lab.ru/blog/129541.php

Напомню, что в августе ФС вынесет на ВОСА 2 вопроса: реструктуризация (выделение отдельного бизнеса), влекущего обязанность выкупить акции у несогласных по 75 статье ФЗ об АО по цене 2180 руб. (определена СД) за бумагу и одобрение сделки с заинтересованностью по покупке Bever Pharmaceutical.

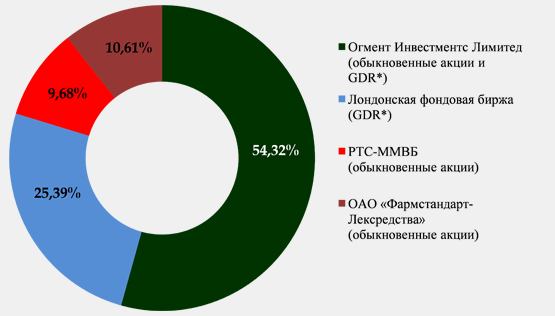

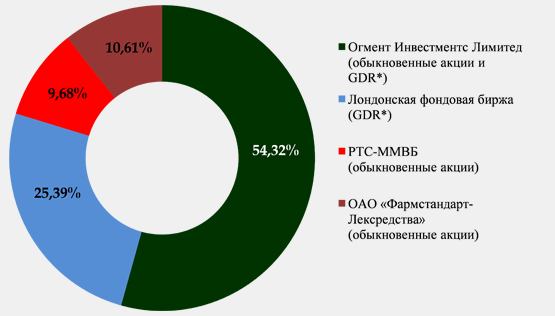

Что такое сделка с заинтересованностью? Это сделка, в положительнои решении которого заинтересованны аффилированные лица самого ФС. По ФЗ об АО при сумме сделки более 2% от активов такая сделка может быть принята только общим собранием акционеров, при этом группа заинтересованных лиц не участвует в голосовании. Таким образом, исходя из структуры акционеров ФС:

решение будет приниматься примерно 35% миноритарных акционеров за вычетом акций, которые уже были выкуплены (на 5,3 млрд руб успели).

Полагаю, что крупные акционеры будут голосовать за реструктуризацию, но против покупки Bever Pharmaceutical (почти наверняка контора левая), а значит последняя сделка не состоится. Для скептиков хочу напомнить, что Роснефть не смогла провести через ГОСА ТНК-БПХ ни одну сделку с заинтересованностью.

( Читать дальше )

Напомню, что в августе ФС вынесет на ВОСА 2 вопроса: реструктуризация (выделение отдельного бизнеса), влекущего обязанность выкупить акции у несогласных по 75 статье ФЗ об АО по цене 2180 руб. (определена СД) за бумагу и одобрение сделки с заинтересованностью по покупке Bever Pharmaceutical.

Что такое сделка с заинтересованностью? Это сделка, в положительнои решении которого заинтересованны аффилированные лица самого ФС. По ФЗ об АО при сумме сделки более 2% от активов такая сделка может быть принята только общим собранием акционеров, при этом группа заинтересованных лиц не участвует в голосовании. Таким образом, исходя из структуры акционеров ФС:

решение будет приниматься примерно 35% миноритарных акционеров за вычетом акций, которые уже были выкуплены (на 5,3 млрд руб успели).

Полагаю, что крупные акционеры будут голосовать за реструктуризацию, но против покупки Bever Pharmaceutical (почти наверняка контора левая), а значит последняя сделка не состоится. Для скептиков хочу напомнить, что Роснефть не смогла провести через ГОСА ТНК-БПХ ни одну сделку с заинтересованностью.

( Читать дальше )

О ситуации в Фармстандарте

- 11 июля 2013, 09:56

- |

2 дня назад как гром среди ясного неба прозвучала информация о покупке ФС доселе никому неизвестной сингапурской Bever Pharmaceutical за внушительную сумму 630 млн долл. Вчера в ходе телефонной конференции руководством ФС была озвучена информация, что эта компания с 2013 года является владельцем эксклюзивных долгосрочных контрактов на производство субстанций для арбидола и афобазола (каким образом???) и что раньше ФС покупал такие компоненты дорого у других производителей. Аналитик БКС Бобровская оценивает ее выручку в 50 млн долл.Такая компания, конечно, 630 млн долл. стоить не может. Кроме того, ФС намеревается выделить безрецептурный бизнес в отдельную структуру и вывести его акции на биржу. Выручка такого бизнеса по результатам 2012 составила бы 12,7 млрд руб. (четверть продаж «Фармстандарта»), а показатель EBITDA — 4,5 млрд руб, показатель EBITDA всей компании — 13,2 млрд руб.Акции выделяемого бизнеса будут распределены пропоорционально среди акционеров ФС. Компания объясняет смысл выделения повышением капитализации самого ФС, так как компания недооценена рынком. У несогласных выкупят акции по 2180 (закрытие реестра было задним числом -5 июля) согласно отчета независимого оценщика.

( Читать дальше )

( Читать дальше )

Психологические ловушки в инвестировании

- 10 июля 2013, 10:03

- |

Копипаст

Первоисточник отсюда http://www.investopedia.com/articles/investing/060513/avoid-these-common-investing-psychology-traps.asp

Перевод отсюда http://www.wave-trading.ru/post/psihologicheskie-lovushki-v-investirovanii-331

Уже не раз писали о психологических или поведенческих ловушках, которые ведут людей по неправильному пути. Иногда эти книги касаются финансовых вопросов, но, конечно, это не главная их тема. В этой статье я собираюсь применить некоторые классические формы психологии непосредственно к сфере инвестиций. Мы рассмотрим некоторые наиболее общие ловушки и узнаем, как их избежать.

Эффект якоря

Во-первых, существует так называемая ловушка «эффект якоря» (anchoring), которая заключается в сверхуверенности в первоначальных предположениях. К примеру, если вы считаете, что некая компании является успешной, то может получиться так, что вы слишком уверены в том, что ее акции – хорошее вложение средств. Это предвзятое мнение может быть совершенно неверным в настоящий момент времени или в некоторый момент в будущем. Например, немецкая компания бытовой электроники Grundig, которая был крупным европейским поставщиком в 1970-ых годах, была уничтожена конкуренцией со стороны Японии в 1980-ых. Те, кто попал в ловушку уверенности, что Grundig является устойчивой, потеряли много денег.

( Читать дальше )

Первоисточник отсюда http://www.investopedia.com/articles/investing/060513/avoid-these-common-investing-psychology-traps.asp

Перевод отсюда http://www.wave-trading.ru/post/psihologicheskie-lovushki-v-investirovanii-331

Уже не раз писали о психологических или поведенческих ловушках, которые ведут людей по неправильному пути. Иногда эти книги касаются финансовых вопросов, но, конечно, это не главная их тема. В этой статье я собираюсь применить некоторые классические формы психологии непосредственно к сфере инвестиций. Мы рассмотрим некоторые наиболее общие ловушки и узнаем, как их избежать.

Эффект якоря

Во-первых, существует так называемая ловушка «эффект якоря» (anchoring), которая заключается в сверхуверенности в первоначальных предположениях. К примеру, если вы считаете, что некая компании является успешной, то может получиться так, что вы слишком уверены в том, что ее акции – хорошее вложение средств. Это предвзятое мнение может быть совершенно неверным в настоящий момент времени или в некоторый момент в будущем. Например, немецкая компания бытовой электроники Grundig, которая был крупным европейским поставщиком в 1970-ых годах, была уничтожена конкуренцией со стороны Японии в 1980-ых. Те, кто попал в ловушку уверенности, что Grundig является устойчивой, потеряли много денег.

( Читать дальше )

теги блога Григорий

- GTL

- Акрон

- Акции

- Арсагера

- АФК Система

- Аэрофлот

- бай-бэк

- Байден

- Башнефть

- Брокер

- брокеры

- Война и Мир buyback

- вопрос

- ВТБ

- ВТБ брокер

- выкуп акций

- Вымпелком

- вью

- газпром

- Газпромнефть

- Делистинг

- дивиденды

- дивиденды 2012

- дивиденды 2013

- дивиденды 2015

- Доллар Рубль

- Дональд Трамп

- Дорогобуж

- Доходность портфеля

- Доходность российского рынка

- загадка

- иис

- Инвестирование

- инвестирование в акции

- инвестиции

- Индекс ММВБ

- Индекс ртс прогноз

- инфляция в России

- Клинтон

- Ленэнерго

- Магнит

- Мегафон

- металлургия

- мечел

- Мечел преф

- ммвб

- мобильный пост

- Мосбиржа

- МТС

- Налогообложение акций

- Нефть

- Нижнекамскнефтехим

- нкнх

- Норильский Никель

- облигации

- Опрос

- Отисифарм

- открытый интерес

- оферта

- оффтоп

- оценка

- Портфель

- пошлины США

- принципы инвестирования

- Прогноз

- Протек

- Распадская

- РН Холдинг

- Роснефть

- Россети

- РФР

- Санкции

- санкции против России

- сбербанк

- Северный поток

- смартлаб

- статистика

- Стратегии 2012

- Сургутнефтегаз

- Сценарии торговли

- США

- техдефолт

- ТНК-BP Холдинг

- торговые войны

- Трансаэро

- транснефть

- трейдинг

- Украина

- Уралкалий

- Уралхим

- ФА

- Фармстандарт

- Фосагро

- ЦБ РФ

- Черкизово

- ЧС

- шорт

- шутка

- Юкос

- Юмор