SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Fomag.ru

"Бабло" побеждает зло?

- 22 июля 2014, 14:55

- |

Насколько российские финансисты склонны к рефлексии по поводу социальной значимости своего труда? Есть ли среди них те, кто ориентируется на Уоррена Баффета не только как на образчик успешного инвестора, но и как на видного филантропа, пользующегося уважением всех слоев общества? В поисках ответа журнал Financial One поговорил с участниками финансовых рынков разного масштаба и пришел к выводам, что в шкале ценностей российского биржевика социальный капитал и деньги находятся, мягко говоря, на существенном расстоянии друг от друга.

Коллизию между накоплением социального капитала и зарабатыванием денег ради самого процесса можно наблюдать не только в художественных произведениях наподобие культового для финансистов фильма «Уолл-Стрит» 1987-го года. Напомним, что главный герой фильма, молодой брокер Бад Фокс, из гуманных соображений спасает от акул биржевой торговли авиакомпанию Bluestar. В реальной жизни тоже случается, что торговля на бирже идет бок о бок со стремлением игрока приносить пользу обществу.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Игорь Марич: "Новые рекорды по сделкам репо с ЦК мы еще увидим"

- 21 июля 2014, 17:49

- |

В связи со сложной политической обстановкой зарубежное кредитное окно для российских банков и эмитентов начинает потихоньку закрываться. Вдобавок к этому Центробанк продолжает зачищать финансовый сектор. В итоге едва ли не единственным источником ликвидности для российской экономики теперь является локальный денежный рынок, который с каждым месяцем устанавливает очередной рекорд по оборотам. Журнал Financial One поинтересовался, что думает по этому поводу Игорь Марич, управляющий директор по денежному рынку Московской биржи.

Игорь, как вы оцениваете перспективы российского денежного рынка? Ожидаете ли вы тех же темпов роста объемов торгов в этом сегменте, какие наблюдались весной этого года?

Ситуация на денежном рынке в значительной степени определяется монетарной политикой. Она у нас достаточно жесткая, рынок уже давно функционирует в условиях недостатка ликвидности. Это выражается в первую очередь в объемах тех средств, которые привлекаются через различные инструменты рефинансирования в Банке России, прежде всего, репо и валютные свопы. Ставки по этим инструментам играют крайне важную роль, так как являются ориентиром для всех участников рынка.

В феврале этого года ЦБ изменил свой подход к инструментам рефинансирования. Если раньше в их основе лежали операции однодневного репо, то, начиная с февраля, роль «путеводной звезды» стала играть ставка, устанавливаемая на аукционах недельного репо.Это должно было заставить банки планировать свою ликвидность на более длительный период. Для нашего рынка, на 90% состоящего из сделок «овернайт» и традиционно испытывающего дефицит «длинных» денег, это могло стать значительным потрясением.

( Читать дальше )

Рейтинг брокеров за июнь 2014

- 18 июля 2014, 12:38

- |

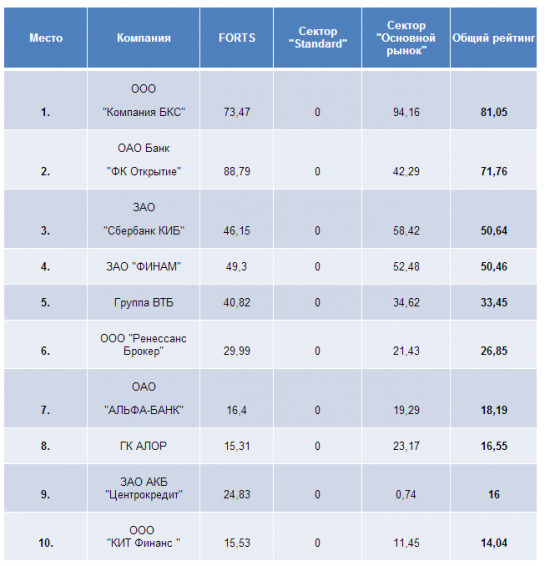

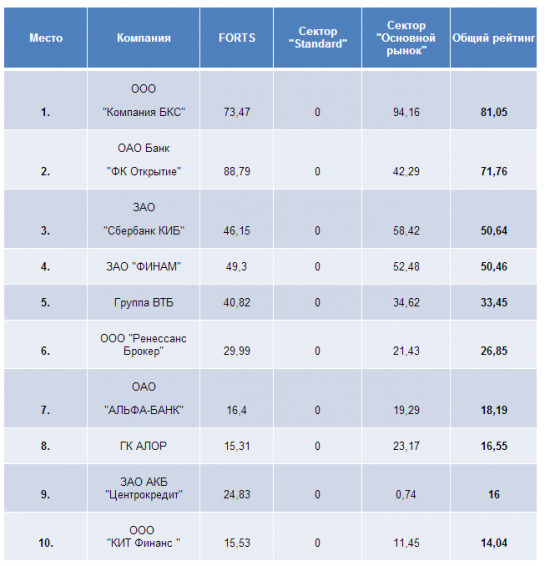

Журнал Financial One совместно с Московской биржей начинает публиковать в сети ежемесячный рейтинг брокеров (ТОП 10). Цель проекта – объективная оценка и сравнение отечественных биржевых посредников на основе различных показателей их деятельности.

Рейтинг брокеров за июнь 2014 года

Подробнее о методике составления рейтинга вы можете почитать здесь.

Рейтинг брокеров за июнь 2014 года

Подробнее о методике составления рейтинга вы можете почитать здесь.

История одной сделки на товарной бирже СПбМТСБ

- 15 июля 2014, 18:11

- |

Большинству участников фондового рынка знакомы лишь инструменты, доступные для торгов на Московской бирже. В этом материале я рассмотрю пока что экзотический вариант для спекуляций — фьючерс на индекс бензина «Регуляр-92», который торгуется на Санкт-Петербургской международной товарно-сырьевой бирже, а также расскажу, как на нем можно заработать.

Любая восходящая тенденция на рынке, как правило, завершается ажиотажным спросом на актив, всплеском котировок и увеличением объемов торгов вблизи пиковых значений цены. Похожие явления повторяются на бирже из года в год, но участники рынка по-прежнему верят в идею бесконечного роста и готовы покупать то, что завтра будет стоить намного дешевле.

Когда рынок бензина демонстрировал непрерывный рост в течение всей зимы, маркетмейкеры биржи СПбМТСБ настолько сильно уверовали в силу «бычей» тенденции, что котировали мартовские фьючерсные контракты с премией как минимум в 1% к текущей спотовой цене. Такая ситуация продолжалась вплоть до середины марта, даже не смотря на все признаки бензиновой агонии и явной перекупленности рынка.

( Читать дальше )

Любая восходящая тенденция на рынке, как правило, завершается ажиотажным спросом на актив, всплеском котировок и увеличением объемов торгов вблизи пиковых значений цены. Похожие явления повторяются на бирже из года в год, но участники рынка по-прежнему верят в идею бесконечного роста и готовы покупать то, что завтра будет стоить намного дешевле.

Когда рынок бензина демонстрировал непрерывный рост в течение всей зимы, маркетмейкеры биржи СПбМТСБ настолько сильно уверовали в силу «бычей» тенденции, что котировали мартовские фьючерсные контракты с премией как минимум в 1% к текущей спотовой цене. Такая ситуация продолжалась вплоть до середины марта, даже не смотря на все признаки бензиновой агонии и явной перекупленности рынка.

( Читать дальше )

Барак Обама и фондовый рынок или рейтинг самых "доходных" президентов США

- 14 июля 2014, 17:11

- |

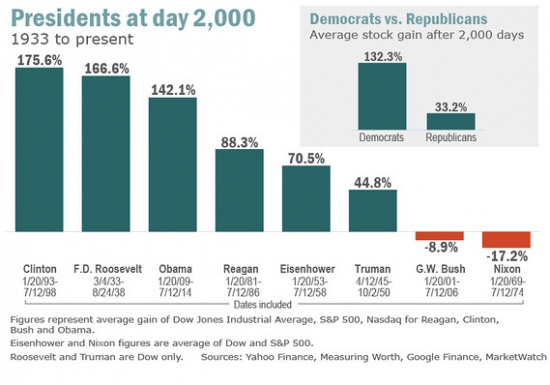

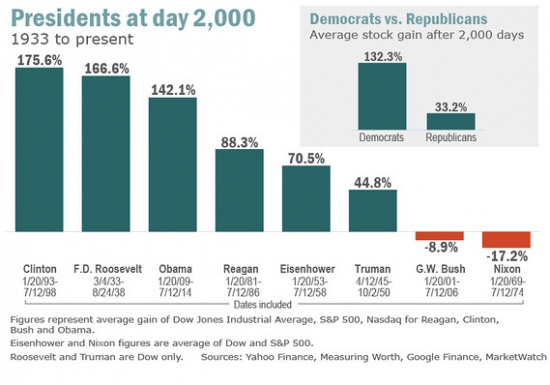

Прошедшая суббота стала двухтысячным днем пребывания Барака Обамы на посту президента Соединенных Штатов. В связи с этим ресурс MarketWatch подготовил рейтинг национальных лидеров в зависимости от показателей фондовых индексов в период их работы в Белом доме и указал, какое место в нем занимает нынешний американский глава государства. Барак Обама вступил в должность в январе 2009 года, приблизительно за шесть недель до того, как фондовый рынок достиг минимальных значений с периода Великой депрессии. За пять лет индексы S&P 500 и DJIA более чем удвоились.

Любопытный момент: рейтинг показывает, что пребывание у власти именно президента-демократа, а не республиканца, более выгодно инвесторам. В среднем с момента прихода в Белый дом представителя демократической партии в последующие годы рынок рос на 132,3%, в то время, как при республиканце индексы

прибавляли 33,2%.

Самые «доходные» президенты США

Второй график

Любопытный момент: рейтинг показывает, что пребывание у власти именно президента-демократа, а не республиканца, более выгодно инвесторам. В среднем с момента прихода в Белый дом представителя демократической партии в последующие годы рынок рос на 132,3%, в то время, как при республиканце индексы

прибавляли 33,2%.

Самые «доходные» президенты США

Второй график

"Портфель на weekend" от Владимира Мельникова

- 11 июля 2014, 18:19

- |

Каждую пятницу перед закрытием рынков мы спрашиваем у трейдеров и управляющих, с каким портфелем они завершают рабочую неделю и уходят на выходные.

Управляющий активами: Владимир Мельников

Управляющий активами: Владимир Мельников

Компания: Fine Wine Experts

Размер модельного портфеля: около €230 тыс

Наш модельный портфель является скорее иллюстрацией возможности инвестировать в вина. В реальности он не служит нам моделью для составления реальных клиентских портфелей, потому что в большинстве случаев нет смысла в такой широкой диверсификации. Ниже приведен список правил, по которому он был составлен:

Управляющий активами: Владимир Мельников

Управляющий активами: Владимир МельниковКомпания: Fine Wine Experts

Размер модельного портфеля: около €230 тыс

Наш модельный портфель является скорее иллюстрацией возможности инвестировать в вина. В реальности он не служит нам моделью для составления реальных клиентских портфелей, потому что в большинстве случаев нет смысла в такой широкой диверсификации. Ниже приведен список правил, по которому он был составлен:

- Портфель всегда состоит из 25 вин (т.е. 25 позиций в портфеле);

- В портфеле всегда вина минимум от 5 производителей, минимум 5 разных миллезимов;

- Все вина имеют рейтинг от 90 баллов и выше от известных винных критиков (например, Роберта Паркера);

- Красные вина Бордо должны составлять не менее 90% рыночной стоимости портфеля;

- Используемые цены: среднее арифметическое от четырёх цен – «живой» цены Liv-ex market price и «живых» цен из прайс-листов трех любых негоциантов из Бордо, минус 5%. Так достигается максимально возможная разумная независимость от любого источника информации о ценах, и берется консервативная цена, по которой точно можно совершить реальную сделку продажи. Если нет в наличии всех четырёх искомых «живых» цен, допускается принятие в расчет меньшего количества источников информации.

- Первоначальная покупка была сделана из расчёта 25 разных вин по одному ящику (12 бутылок по 0,75) на усмотрение нашего управляющего. В дальнейшем добавлять деньги в портфель не допускается. Вся прибыль от продаж реинвестируется. Продажи и следующие покупки вин осуществляются на усмотрение управляющего, в любое время, в любом количестве (при соблюдении вышеуказанных лимитов по портфелю)

- Допускается временное наличие кэша в портфеле (в ожидании будущих покупок).

"Ничего личного - только бюджет!"

- 10 июля 2014, 12:08

- |

Накопительная часть пенсий 25 млн россиян, выбравших НПФ, была в 2014 году присвоена государством. Сейчас социальный блок правительства ставит вопрос о том, чтобы повторить этот приятный для бюджета кульбит и в 2015-м году. И если в 2014-м речь шла о 243 млрд рублей, то оценка на следующий год — уже 280 млрд. Причем, как мы все с вами понимаем, повторное изъятие на деле означает, что накопительная часть пенсий отменена не только для «молчунов», но и для клиентов НПФ. Потому что один раз еще может быть исключением, а два раза — уже правило.

При этом удивительно то, что соцблок (соцблок!) правительства ратует за конфискацию пенсионных накоплений граждан, а Минфин (Минфин!) выступает против этого предложения. То есть те люди, которые в правительстве призваны отстаивать интересы трудящихся, выступают за обирание таковых, а Минфин, который должен быть рад каждому рублю в бюджет — против.

( Читать дальше )

Institutional Investor назвал крупнейших управляющих США

- 09 июля 2014, 19:38

- |

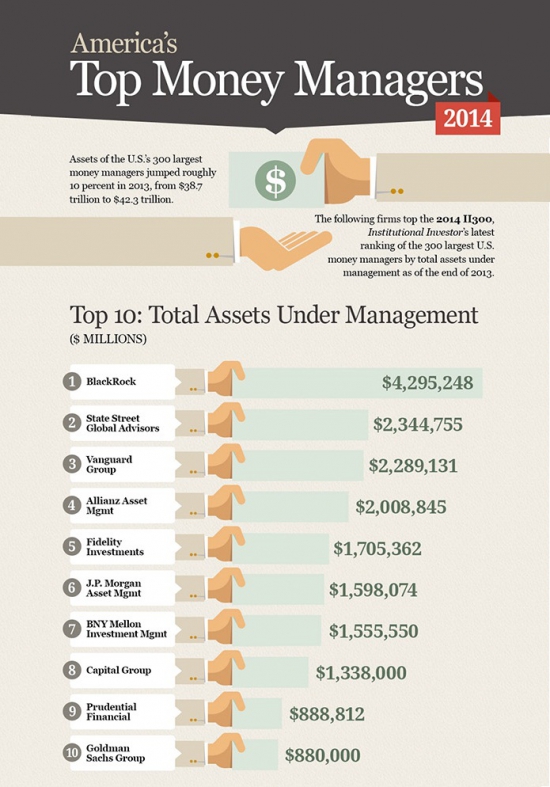

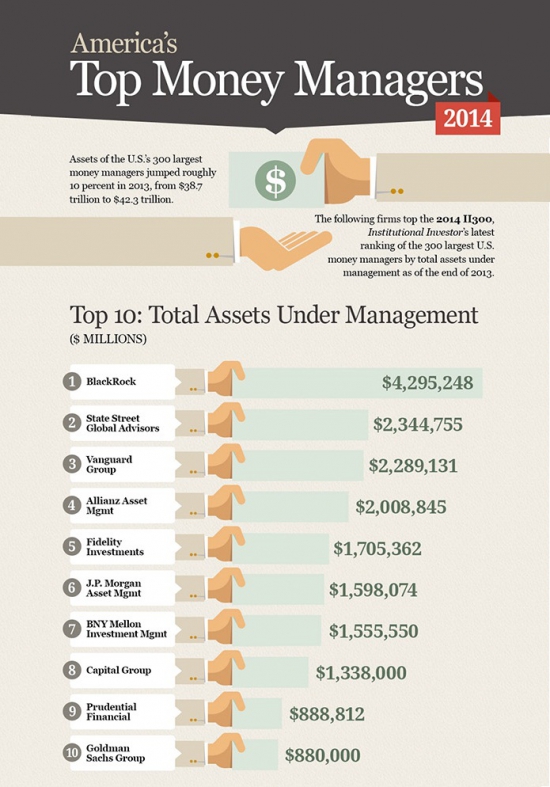

Согласно рейтингу II300, который был составлен по итогам 2013 года, наибольшим объемом средств в США управляет компания BlackRock, чьи активы были оценены изданием в $4,29 трлн. На втором месте держится State Street Global Advisors ($2,34 трлн), «бронза» досталась Vanguard Group ($2,29 трлн). Всего в прошлом году участники рейтинга увеличили объем активов под своим управлением на 10% до $42,3 трлн.

Одним из рекордсменов по привлечению новых денег стал уже упомянутый Vanguard Group, который показал 25-процентный рост по итогам года. В денежном эквиваленте получается $444 млрд. Эту цифру удалось побить лишь BlackRock, который увеличил объем активов под управлением на $532,7 млрд.

Эксперты Investment Company Institute отмечают, что на рынке набирает все большую популярность индексное инвестирование. В прошлом году фонды, использующие эту стратегию, получили от инвесторов почти $115 млрд – в два раза больше, чем в рекордном 2007 году ($61,1 млрд).

Далее

Одним из рекордсменов по привлечению новых денег стал уже упомянутый Vanguard Group, который показал 25-процентный рост по итогам года. В денежном эквиваленте получается $444 млрд. Эту цифру удалось побить лишь BlackRock, который увеличил объем активов под управлением на $532,7 млрд.

Эксперты Investment Company Institute отмечают, что на рынке набирает все большую популярность индексное инвестирование. В прошлом году фонды, использующие эту стратегию, получили от инвесторов почти $115 млрд – в два раза больше, чем в рекордном 2007 году ($61,1 млрд).

Далее

Российские хедж-фонды: вчера, сегодня, завтра

- 08 июля 2014, 17:37

- |

На прошедшем в начале июля мероприятии «The Universe of Alternative Investments», проведенном при поддержке международной Ассоциации альтернативных инвестиций (CAIA Association), участники круглого стола подняли темы, которые интересуют многих управляющих: Что ждет российскую индустрию хедж-фондов? Какие существуют препятствия на пути ее развития и как их преодолеть?

Сегодня в мире работает более 10 000 хедж-фондов c активами свыше $3 трлн. Для сравнения – в нашей стране не наберется и сотни таких финансовых структур. Опубликованный в прошлом месяце журналом Spears рейтинг российских хедж-фондов состоял всего лишь из 33 участников с общим объемом активов под управлением в районе $ 3,5 млрд. До 2008 года в России фондов было больше, но многие из них инвестировали в long-only стратегии, поэтому в кризис потеряли значительную часть активов. Сейчас новые команды стараются разнообразить список торговых алгоритмов, рынков и инструментов. Появились фонды event driven и special situations, все более популярными становятся арбитражные алгоритмические стратегии и HFT. Но большинство российских управляющих все еще фокусируется на локальном рынке. Кроме того, результаты многих довольно точно повторяют маневры индекса РТС, который в последние годы не радует положительной динамикой.

( Читать дальше )

Сегодня в мире работает более 10 000 хедж-фондов c активами свыше $3 трлн. Для сравнения – в нашей стране не наберется и сотни таких финансовых структур. Опубликованный в прошлом месяце журналом Spears рейтинг российских хедж-фондов состоял всего лишь из 33 участников с общим объемом активов под управлением в районе $ 3,5 млрд. До 2008 года в России фондов было больше, но многие из них инвестировали в long-only стратегии, поэтому в кризис потеряли значительную часть активов. Сейчас новые команды стараются разнообразить список торговых алгоритмов, рынков и инструментов. Появились фонды event driven и special situations, все более популярными становятся арбитражные алгоритмические стратегии и HFT. Но большинство российских управляющих все еще фокусируется на локальном рынке. Кроме того, результаты многих довольно точно повторяют маневры индекса РТС, который в последние годы не радует положительной динамикой.

( Читать дальше )

Индекс волатильности RVI глазами опционщика

- 07 июля 2014, 15:53

- |

Московская Биржа в лице Романа Сульжика в апреле этого года сообщила, что планирует нынешним летом запустить фьючерсный контракт на индекс волатильности RVI. Будем надеяться, что это произойдет в заявленные сроки, и что новый продукт будет востребован рынком. Пока давайте рассмотрим саму структуру индекса и методику подсчета RVI. В пресс-релизе биржи по случаю его запуска в апреле было указано: «Новый индекс позволяет оценить уровень волатильности российского рынка, а также расширяет финансовые возможности опционных трейдеров, хеджеров и институциональных инвесторов».

Итак, перечислим основные принципы расчета индекса RVI:

1. Индекс рассчитывается для получения значений тридцатидневной волатильности;

2. Расчет осуществляется на основе двух серий опционов на фьючерс на индекс РТС, а именно: опционы ближайшей и следующей серий, входящие в квартальную или месячную серии, но не входящие в недельную серию, срок до даты экспирации которых включительно составляет более 7 дней;

( Читать дальше )

Итак, перечислим основные принципы расчета индекса RVI:

1. Индекс рассчитывается для получения значений тридцатидневной волатильности;

2. Расчет осуществляется на основе двух серий опционов на фьючерс на индекс РТС, а именно: опционы ближайшей и следующей серий, входящие в квартальную или месячную серии, но не входящие в недельную серию, срок до даты экспирации которых включительно составляет более 7 дней;

( Читать дальше )

теги блога Fomag.ru

- Apple

- Brexit

- CAC 40

- DAX

- Deutsche Bank

- DJIA

- ETF

- Financial One

- fomag

- FTSE 100

- Goldman Sachs

- Hang Seng

- HFT

- iPhone

- IPO

- Nasdaq

- Nikkei 225

- NYSE

- S&P500

- SEC

- Shanghai Composite

- SPBExchange

- акции

- Алексей Улюкаев

- американские акции

- американский рынок

- Американский фондовый рынок

- Антон Силуанов

- банки

- бинарные опционы

- биткоин

- Бутурлин

- ВВП

- Владимир Путин

- втб

- газпром

- Газпромбанк

- даркпулы

- деривативы

- Джордж Сорос

- дивиденды

- доллар

- Донбасс

- Евтушенков

- золото

- иис

- инвестбанки

- инвестиции

- индекс РТС

- Инсайд

- инфляция

- Китай

- Кэмерон

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- НАТО

- НАУФОР

- нефть

- облигации

- Ольга Голодец

- опрос

- опцион

- опционы

- ОФЗ

- оффтоп

- Пенсионная система

- Порошенко

- потребительская задолженность

- психология

- Путин

- роботы

- Роснефть

- РТС

- рубль

- Санкт-Петербургская биржа

- санкции

- Сбербанк

- срочный рынок

- Стив Коэн

- трейдеры

- трейдинг

- тройка диалог

- Украина

- Улюкаев

- Уоррен Баффет

- Управление активами

- ФИНАМ

- фондовый рынок

- форекс

- фьючерс на индекс РТС

- фьючерс РТС

- фьючерсы

- хакеры

- хедж-фонд

- ЦБ

- Центробанк

- Швецов

- Шотландия