SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Александр Дрозд

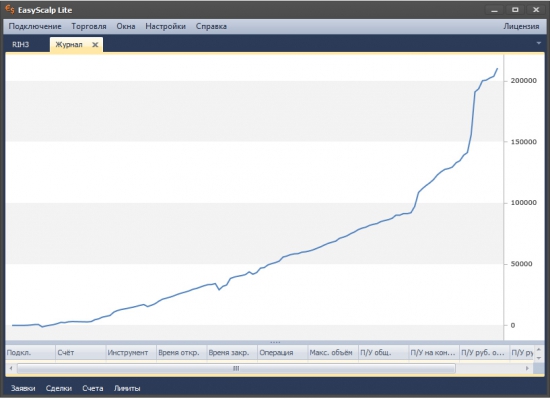

Эксперимент. Ручная торговля против роботов.

- 19 февраля 2013, 14:30

- |

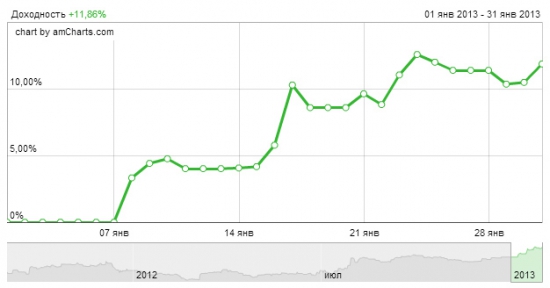

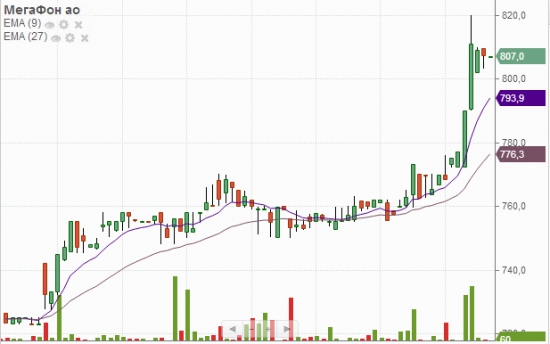

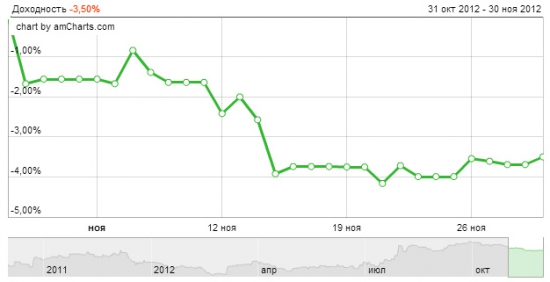

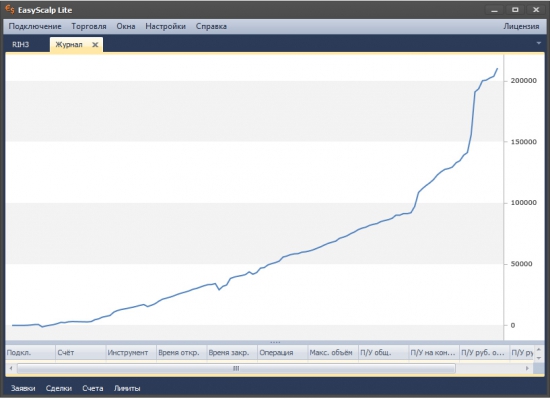

На рынке существует множество возможностей, которые сложно формализовать и полностью передать на откуп комьютерам, поэтому для подтверждения теоретических занний, квартал назад, выделил часть капитала под обращением роботов для эксперементальной торговли руками. Итоги меня впечатлили.

Инструмент РИ, таймфрейм 30мин, в среднем 5 сделок в день.

Инструмент РИ, таймфрейм 30мин, в среднем 5 сделок в день.

- комментировать

- Комментарии ( 9 )

Почему я ушел из алготрейдинга в веб стартапы

- 15 февраля 2013, 18:38

- |

Я потратил лучшую часть шести лет, примерно с 1999 по 2004 год и снова в 2008, гоняясь за химерой удачи в автоматическом/алгоритмическом трейдинге, и хотя я никогда так и не достиг земли обетованной суперуспешной торговой системы, по дороге я узнал многое о себе, о мире, о том, как писать устойчивый, высокопроизводительный код. Это путешествие заслуживает отдельного поста, или может даже нескольких, поскольку это было довольно странное приключение, но для начала я расскажу о том, почему я все-таки ушел в веб и стартапы.

1. Автоматические торговые операции требуют слишком много торгового и операционного капитала чтобы стартануть своими собственными ресурсами. Не то, чтоб это было невозможно, но значительно менее ресурсоемкое занятие — делать деньги строя веб и мобильные приложения.

2. Каждый раз, когда я работал в команде с трейдером пытаясь построить автоматический трейдинг, их торговые стратегии и идеи переставали работать, не смотря на то, что они до этого были успешны (иногда очень успешны) как трейдеры за монитором или в яме. Обычно это означало, что я тратил год или более своей жизни, чтобы закодить шедевральную торговую платформу, которая ничего не давала.

( Читать дальше )

1. Автоматические торговые операции требуют слишком много торгового и операционного капитала чтобы стартануть своими собственными ресурсами. Не то, чтоб это было невозможно, но значительно менее ресурсоемкое занятие — делать деньги строя веб и мобильные приложения.

2. Каждый раз, когда я работал в команде с трейдером пытаясь построить автоматический трейдинг, их торговые стратегии и идеи переставали работать, не смотря на то, что они до этого были успешны (иногда очень успешны) как трейдеры за монитором или в яме. Обычно это означало, что я тратил год или более своей жизни, чтобы закодить шедевральную торговую платформу, которая ничего не давала.

( Читать дальше )

Ценовой шум

- 07 февраля 2013, 10:06

- |

При длительном провождении времени около терминала, шумными становятся не ряды цен, а вы сами и сделки соответствующие.

Стоит ли доверять деньги известным финансистам, создавшим свои фонды?

- 30 декабря 2012, 15:10

- |

Практика показывает, что большая часть их начинаний заканчивается провалом.

Рано или поздно любой хороший трейдер или управляющий начинает мечтать о собственном фонде. Это довольно распространенный вариант продолжения карьеры. Так поступают финансисты в России и за рубежом. В США сегодня это особенно заметное явление благодаря правилу Волкера, вступившему в силу в 2010 году. Оно в частности, запрещает банкам США, использующим гарантии правительства, инвестировать деньги вкладчиков в хедж-фонды в объеме превышающим 3% капитала банка.

Правило было разработано после того, как стало известно, что собственные трейдинговые подразделения шести крупнейших американских банков потеряли за время кризиса $15,8 млрд. Из-за этого управляющие хедж-фондов крупных банков с Wall Street оказались не у дел – соотвествующие подразделения были закрыты. Многие из талантливых и успешных трейдеров, естественно, открыли собственные фонды.

Большинство из этих талантов не испытывают никаких трудностей в привлечении денег. По сведениям агентства Bloomberg, только бывшие трейдеры Goldman Sachs, за последние два года получили от инвесторов $4,5 млрд. Американский Forbes в апреле опубликовал список из семи бывших трейдеров, запустивших или запускающих собственные фонды, порекомендовав внимательно следить за их успехами.

Но пока практически все свежеиспеченные фонды только теряли деньги инвесторов, привлеченных громкими регалиями звездных финансистов. Так, фонд, запущенный в ноябре 2010 года бывшим главой глобального деска Goldman Sachs Пьером-Анри Фламаном, со дня основания потерял 2,4%. Индекс S&P500 за то же время вырос на 15,3%. Его коллега Морган Цзе, отвечавший за такие же операции банка в Азии и запустивший собственный фонд Azentus Capital в апреле 2011 года, потерял 4,8%. Индекс S&P 500 за 2011 год остался неизменным, но и не показал отрицательной динамики.

( Читать дальше )

Природа лжи. Лживые прогнозы.

- 21 декабря 2012, 12:26

- |

Вчера я высказал предположение, что перманентная ложь, которая исходит от экономической науки без оглядки на авторитет и звёздность ее представителей, лишь в меньшей мере объясняется схоластичностью инструментария, доступного для анализа, и утопичностью иллюзии о том, что мертвые математические схемы, апробированные на данных из прошлого, могут предсказать будущее. Главная причина «экономической лжи» — в прямом умысле.

Иными словами: должно быть что-то такое в экономическом (финансовом) знании и ее представителях, что заставляет их выдавать лживые прогнозы. Что же это? И — самое главное! — где сокрыт racine du mal, корень зла: объективно в знании или субъективно в конкретных индивидах, которые занимаются на профессиональном уровне экономикой?

Можно поставить вопрос и иначе: лжи экономистов обучают в их учебных заведениях или эти заведения магическим образом притягивают молодых людей, изначально уже склонных говорить неправду?

В 2009 году двумя учеными-экономистами из Монреальского и Мадридского университетов был поставлен роскошный эксперимент, способный пролить свет на нашу задачу: 257 студентов, обучающихся на совершенно различных факультетах — бизнес, экономика, гуманитарные науки, медицина, биология, юриспруденция и др., получили простое задание. Все участники эксперимента делятся на пары: один становится «decision maker», условно назовем его «аналитик», другой — «the other guy», пассивный потребитель информации.Пьетро Либери. «Правда берет верх над Временем»

( Читать дальше )

Иными словами: должно быть что-то такое в экономическом (финансовом) знании и ее представителях, что заставляет их выдавать лживые прогнозы. Что же это? И — самое главное! — где сокрыт racine du mal, корень зла: объективно в знании или субъективно в конкретных индивидах, которые занимаются на профессиональном уровне экономикой?

Можно поставить вопрос и иначе: лжи экономистов обучают в их учебных заведениях или эти заведения магическим образом притягивают молодых людей, изначально уже склонных говорить неправду?

В 2009 году двумя учеными-экономистами из Монреальского и Мадридского университетов был поставлен роскошный эксперимент, способный пролить свет на нашу задачу: 257 студентов, обучающихся на совершенно различных факультетах — бизнес, экономика, гуманитарные науки, медицина, биология, юриспруденция и др., получили простое задание. Все участники эксперимента делятся на пары: один становится «decision maker», условно назовем его «аналитик», другой — «the other guy», пассивный потребитель информации.Пьетро Либери. «Правда берет верх над Временем»

( Читать дальше )

Уголовный кодекс, статья 154 «Спекуляция»

- 17 декабря 2012, 08:16

- |

Спекуляция в виде промысла или в крупных размерах — наказывается лишением свободы на срок от двух до семи лет с конфискацией имущества.

Мелкая спекуляция, совершенная повторно, — наказывается исправительными работами на срок до одного года или штрафом до двухсот рублей с конфискацией предметов спекуляции.

— УК РСФСР от 27.10.1960 г., статья 154 «Спекуляция»

P.S.

А ведь в те времена был заложен фундамент всего того благодаря чему сейчас работают ваши копьютеры, движуться ваши машины, есть эллектричество и тепло в ваших домах и в ваших тапочках, сидя в которых вы жмете на кнопочки купи-продай-купи-продай....

Мелкая спекуляция, совершенная повторно, — наказывается исправительными работами на срок до одного года или штрафом до двухсот рублей с конфискацией предметов спекуляции.

— УК РСФСР от 27.10.1960 г., статья 154 «Спекуляция»

P.S.

А ведь в те времена был заложен фундамент всего того благодаря чему сейчас работают ваши копьютеры, движуться ваши машины, есть эллектричество и тепло в ваших домах и в ваших тапочках, сидя в которых вы жмете на кнопочки купи-продай-купи-продай....

Анекдот

- 24 ноября 2012, 12:34

- |

Математик и инженер принимают участие в психологическом эксперименте.

Их посадили в с одной стороны комнаты и они ждут, не подозревая, что

случится потом.

Дверь открывается и в комнату входит обнажённая женщина и встаёт вдали

от них. Испытуемых предупреждают, что каждый раз, когда они слышат

сигнал — они могут пересечь половину расстояния, оставшегося до

женщины.

Тут же они слышат сигнал, инженер одним прыжком преодолевает половину

расстояния, а математик, со скучающим видом остаётся сидеть. Когда и

после второго сигнала математик не шевельнулся, инженер

поинтересовался, почему он не бежит.

— Это от того, что я знаю, что никогда не достигну женщину.

Инженер на тот же вопрос ответил так:

— Потому что я знаю, что уже очень скоро я буду достаточно близок для

любого практического применения!

Их посадили в с одной стороны комнаты и они ждут, не подозревая, что

случится потом.

Дверь открывается и в комнату входит обнажённая женщина и встаёт вдали

от них. Испытуемых предупреждают, что каждый раз, когда они слышат

сигнал — они могут пересечь половину расстояния, оставшегося до

женщины.

Тут же они слышат сигнал, инженер одним прыжком преодолевает половину

расстояния, а математик, со скучающим видом остаётся сидеть. Когда и

после второго сигнала математик не шевельнулся, инженер

поинтересовался, почему он не бежит.

— Это от того, что я знаю, что никогда не достигну женщину.

Инженер на тот же вопрос ответил так:

— Потому что я знаю, что уже очень скоро я буду достаточно близок для

любого практического применения!

теги блога Александр Дрозд

- 2012

- bitcoin

- wealth lab

- акции

- алгоритм

- алгоритмическая торговля

- алгоритмы

- алготрейдинг

- Американский рынок

- аналитика

- аналитики

- биржа

- биткоин

- вероятность

- внутридневная система

- волатильность

- выборка

- Горчаков

- грааль

- Греция

- деньги

- дефолт

- диверсификация

- доходность

- доходы

- ДУ

- еврозона

- европа

- жадность

- золотые слова

- идеи

- инвестиции

- итоги месяца

- итоги сентября

- китай

- комиссия

- крах евро

- кризис

- криптовалюты

- кукловоды

- лайткоины

- ЛЧИ

- математика

- математическое ожидание

- Миловидов

- мобильный пост

- модель

- мультфильм

- мысль

- нефть

- октябрь

- опрос

- опыт

- оффтоп

- плечи

- плюсики

- польза обществу

- потери

- прогнозы

- программирование

- просадки

- проскальзывание

- психология

- рейтинг

- ренко

- РИ

- риск

- риски

- робот

- роботы

- ртс

- рынки

- рынок

- система

- системная торговля

- системный трейдинг

- системы

- смартлаб

- статистика

- Стратегии

- стратегия

- страх

- сша

- технический анализ

- топики

- торговая система

- торговые системы

- трейдеры

- трейдинг

- управляющие

- физика

- финансы

- фондовый рынок

- фьючерс

- фьючерсы

- хэдж фонд

- Ценная подборка

- шум

- эквити

- экономика