Блог им. gofan777 |Итоги первого торгового дня марта

- 25 марта 2022, 15:18

- |

📈Не все так плохо закончилось, как многие ожидали. Но надо понимать, сейчас фактически ограничены действия нерезидентов, спекулянтов (на короткие позиции), а именно они стали бы основными продавцами. Текущий рост рынка я бы назвал «тепличным», созданы все условия для того, чтобы сгладить его падение. Прошедшие маржин коллы поддержали рост и в пике выталкивали индекс на 10% вверх.

🚫При этом в экономике у нас особо ничего не поменялось в лучшую сторону и даже наоборот, продолжают вводить новые санкции. Такое ощущение, что западным политикам больше делать нечего в своих странах, кроме, как придумывать санкции для других стран и людей. По факту эти же санкции вредят народу самой Европы, потом скажут спасибо своим депутатам за выросшие цены на электроэнергию, газ, бензин, продовольствие и прочие товары...

🚧Ограничения со стороны запада безусловно отразятся на каждом из нас, кто-то уже это чувствует по росту цен на импортные товары, кто-то почувствует чуть позже. Но интересно другое, судя по тому, против кого прилетают последние пакеты (Греф, Тиньков, Хасис...), ощущение, что сам Запад уже чувствует безвыходность, вроде всех уже ограничили, а толку нет. Кто следующие в их списке? Блогеры 😁? Хотя они итак пострадали из-за ограничения работы Инсты...

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. gofan777 |Что удалось купить на коррекции

- 09 февраля 2022, 20:02

- |

Наш рынок открылся сегодня гэпом вверх, пройдя первый сильный рубеж в 3600 пунктов. Пока рано открывать шампанское, тем не менее, основная часть купленных позиций уже вышла в хороший плюс.

Весь список я приведу картинкой, а причины покупок кратко опишу в сегодняшнем посте.

📌Сбербанк-пр (разбор) — за последние годы портфель прилично вырос, а доля Сбера пропорционально снизилась, сейчас рынок дал отличную возможность докупить. В 2021 году была получена рекордная прибыль (1,2 трлн. руб) и рекордные дивиденды (26 руб). Пропустить такую идею было бы обидно, я всегда захожу лесенкой, что-то докупил по 260 руб, что-то по 230 руб, средняя цена покупок составила 240 руб. В долгосрок Сбер смотрится лучше остальных банков. на мой взгляд, по соотношению цена/качество.

📌МТС (разбор) — мы уже много раз говорили про данную компанию, в марте узнаем о новой див. политике. По слухам можем увидеть дивиденд в 34 руб., но даже если он останется на уровне 30 руб., то ДД в 11% на следующие 3 года меня вполне устраивает. Я пока делаю акцент на то, что в ближайшие год-два ставку ЦБ все-таки начнет снижать, что приведет к переоценке акций.

( Читать дальше )

Блог им. gofan777 |Коррекция отменяется? Что дальше?

- 23 сентября 2021, 15:08

- |

Многие устали от «американских горок» на рынках в прошлом году из-за пандемии, поэтому, в этом году падать явно не настроены. Любая просадка в 4-5% выкупается буквально на следующий день. И это при том, что многие компании торгуются вблизи своих исторических максимумов.

Но так ли страшны эти максимумы? Ряд компаний, особенно сырьевого сектора, по итогам года получат хорошую выручку и прибыль. Даже несмотря на кратный рост цен на акции, их мультипликаторы остаются вблизи средних значений за последние 5 лет и явной переоценки не наблюдается.

Тогда встает следующий вопрос, когда упадут цены на сырье? И вот здесь ответа однозначного нет. С одной стороны в РФ мы видим, что правительство настроено поднять налоги на наших металлургов, цвет.мет, удобрения и горнодобычу, с другой стороны это автоматически отразится на росте цен конечной продукции.

Давайте рассмотрим основные факторы, которые могут повлиять на разные сектора:

Металлургия — основной потребитель стали в мире это Китай, если там начнется кризис в строительной отрасли, то спрос на черные металлы снизится, что окажет давление и на наши компании. Большинство из вас уже знакомы с компанией Evergrande, которая испытывает проблемы с ликвидностью из-за высокой долговой нагрузки. С выплатой ближайшего купона по заверениям менеджмента проблем нет, будем следить за дальнейшей ситуацией. В моменте все более-менее стабильно.

( Читать дальше )

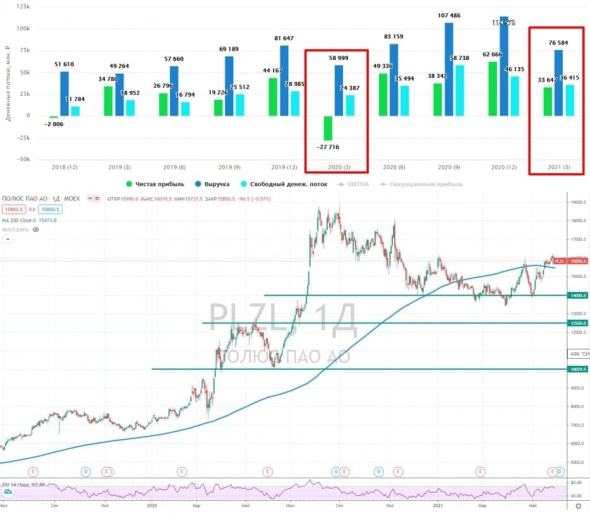

Блог им. gofan777 |Где ловить Полюс золото?

- 21 сентября 2021, 21:53

- |

Книги по инвестициям нас учат покупать лучшую компанию в секторе. По многим параметрам Полюс является именно таким бизнесом, самая низкая себестоимость добычи, самые большие запасы в мире. Одна из самых низких оценок в секторе по мультипликаторам. Что еще нужно долгосрочному инвестору?

Менеджмент дал прогноз по операционным результатам на ближайшие 3 года. Объемы добычи золота останутся примерно на текущих уровнях (2700-2900 млн. унц), а вот капексы подрастут до $1-1,1 млрд. Часть из них пойдет в том числе в реализацию проекта «Сухой лог», который на данный момент оценивается в $3,3 млрд. Более подробно с бизнесом можно ознакомиться в нашем видео-разборе.

Результаты 1 полугодия:

📉 Производство золота снизилось на (2% г/г) до 1,26 млн. унц.

📈 Цена реализации выросла на 8% г/г до $1803/унц.

( Читать дальше )

Блог им. gofan777 |Золото #GOLD

- 24 июня 2021, 13:10

- |

Полюс Золото (#PLZL) — крупнейшая компания по добыче золота в РФ. Имеет самую высокую эффективность и самые низкие затраты на производство унции золота. Интересная идея с прицелом на 2026 год и дальше. Сейчас золото начинает корректироваться и мы можем увидеть хорошие цены на данный актив. В ближайшие 5-6 лет финансовые результаты компании будут зависеть от цен на золото, прорывов в операционных результатах ждать не стоит до запуска Сухого Лога. Это может сформировать хорошие точки входа в этом промежутке времени. Для себя вижу целевой уровень для начала набора позиции — 12,5 т.р. и ниже каждую 1 т.р.

Полиметалл (#POLY) — этот актив мы докупали еще по 1600 руб… Бизнес менее маржинальный, чем Полюс, но более диверсифицированный. В данный момент 15% выручки идет от добычи и реализации серебра. В перспективе в корзину металлов может добавиться медь, что сделает из компании второй ГМК, только немного отличающийся по структуре. По мультипликаторам торгуется дешевле Полюса.

( Читать дальше )

Блог им. gofan777 |Полюс золото #PLZL

- 01 июня 2021, 22:02

- |

Производство золота практически не изменилось г/г и составило 592 тыс. унций. Рыночная конъюнктура была позитивной, цена на золото за период выросла на 12% до $1788 /унц.

Выручка выросла на 18% г/г до $1028 млн.

EBITDA выросла на 25% г/г до $739 млн.

Чистая прибыль составила $450 млн. против убытка (-$389 млн) годом ранее.

Чистый долг снизился на (32% г/г) до $2,07 млрд. Снижение был из-за роста денежных средств на счетах.

FCF вырос на 62% г/г до $423 млн.

Рост всех финансовых результатов связан в первую очередь с ростом цен на золото. Производственные результаты, как мы выяснили выше, почти не изменились. Такая ситуация будет продолжаться в ближайшие 5 лет, о чем писал ранее.

Общие денежные затраты на производство и поддержание (AISC) составили $641, снизившись на (6%) г/г. При средней цене реализации золота в $1788 компания должна иметь огромную маржинальность. Так оно и есть, рентабельность EBITDA составила 72%, увеличившись на 4 п.п.

( Читать дальше )

Блог им. gofan777 |Как лучше инвестировать в золото?

- 19 мая 2021, 17:51

- |

Золото является проверенным временем активом, который до сих пор не обесценился. Это вызывает интерес к нему со стороны ряда инвесторов. Давайте рассмотрим самые распространенные варианты инвестиций в желтый металл и выберем наиболее удобные на сегодня.

Самый распространенный вариант, который появился достаточно давно и был прост и удобен для людей, которые не доверяют фондовому рынку — это покупка золота в его физическом эквиваленте. Во многих банках можно приобрести небольшой слиток или драгоценную монету. Но тут есть нюансы, при покупке слитка необходимо заплатить сразу НДС 20% и появляется дополнительный вопрос с его хранением. С монетами чуть проще, но часто их цена после покупки падает, в структуре себестоимости такой монеты лежат не только драг. металлы, но и работа ювелира. Редкие монеты не будем рассматривать, здесь нужны специальные знания, которых у большинства из нас нет.

( Читать дальше )

Блог им. gofan777 |Полюс золото. Разбор отчета и перспектив

- 27 февраля 2021, 11:42

- |

Вышел отличный отчет компании с небольшими нюансами.

Продажа золота снизилась на (2% г/г) до 2817 тыс.унций.

Выручка выросла на 25% г/г до $5 млрд.

EBITDA выросла на 38% г/г до $3,69 млрд.

FCF вырос в 1,7 раза г/г до $2 млрд.

Чистая прибыль (скор) выросла на 41% г/г до $2,3 млрд.

Все финансовые показатели компании выросли благодаря росту средней цены реализации аффинированного золота ($1 786 против $1 403 за унцию соответственно).

Стоит отметить, что чистая прибыль без корректировок упала на (15% г/г). Всему виной курсовые разницы, но в большей степени оказал влияние убыток от хеджирования. Мы видим, что рыночная конъюнктура лучше прогнозов аналитиков компании, которые уже не первый год закладывают не такой позитивный сценарий по ценам на золото и курсам валют. Перестраховки приводят к убыткам и здесь очень тонкая грань, аналитики выбрали вариант меньше заработать на растущем рынке, но и не потерять на падающем… Я согласен с такой позицией.

( Читать дальше )

Блог им. gofan777 |Полюс золото, ориентиры по ценам закупа

- 29 января 2021, 19:59

- |

Вышел операционный отчет компании Полюс Золото за 4 квартал и весь 2020 год. В прошлом разборе итогов 3 квартала мы подробно разбирали потенциал и ее перспективы. Хочу выделить лишь один важный момент, что до 2027 года сильных прорывов в операционных показателях ждать не стоит, пока не будет запущен «Сухой лог».

Золото, как и любые другие активы (бриллианты, биткоины и прочие) имеют ценность до тех пор, пока в эту ценность готовы верить люди. Исторически ценность закладывали во многие вещи, в ракушки, камни и даже тюльпаны, а точнее их луковицы. Мы знаем, что исторически золото имело ценность, которая на длинном горизонте росла к разным валютам по одной простой причине, что в отличие от валют у золота нет инфляции. И мы склонны верить в дальнейший его рост на основании истории.

Каждая золотодобывающая компания имеет определенную себестоимость добычи, причем у Полюса она самая низкая в мире и составляет $400 за унцию, рыночная цена которой сейчас составляет $1800. Рост цены желтого металла приводит к росту финансовых показателей компании, но давайте посмотрим, на сколько обоснована текущая цена акции и где более-менее интересные уровни для покупки.

( Читать дальше )

Блог им. gofan777 |Полюс золото, результаты отчета и перспективы

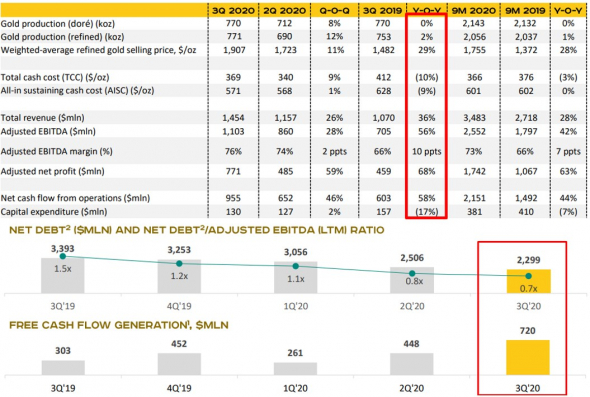

- 16 ноября 2020, 23:52

- |

Вышел сильный отчет Полюса за 3 квартал.

Производство выросло на 2% до 771 тыс. унц.

Выручка выросла на 36% до $1454 млн.

EBITDA (adj) выросла на 56% до $1103 млн.

Чистая прибыль выросла на 68% до $771 млн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс