Блог им. gofan777 |🧐 Как чувствует себя Транснефть перед сплитом?

- 07 декабря 2023, 20:21

- |

Цена привилегированных акций Транснефти пробила вниз уровень 140 000 руб. Но напомню, уже в 1 квартале следующего года пройдет сплит 100 к 1, что снизит цену акции до 1 400 руб. Это сделает компанию более доступной для покупки со стороны частных инвесторов.

❓ Главный вопрос в том, насколько интересен бизнес в принципе по такой оценке. Есть ли у него драйверы роста и как удалось завершить 9 месяцев текущего года? Попробуем сегодня разобраться.

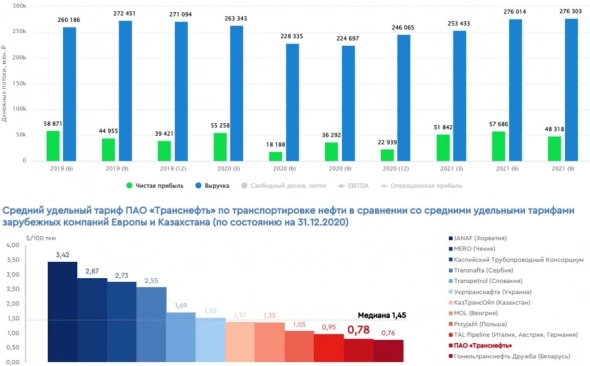

📈 Начнем традиционно с выручки, которая по итогам 9 месяцев выросла на 7,8% г/г, что не так много. В 3 квартале динамика выглядит получше, +17% г/г. Транснефть никогда не была историей роста и основное увеличение доходов было связано с индексацией тарифов на прокачку нефти.

📉 Издержки растут опережающими темпами по сравнению с выручкой. Операционные расходы (без учета амортизации) увеличились на 8,4% при росте выручки на 7,8%. Это негативно повлияло на рентабельность EBITDA, которая в 3 квартале опустилась ниже 40%.

❗️ Главными драйверами увеличения расходов стал рост оплаты труда и увеличение себестоимости нефти и нефтепродуктов.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Блог им. gofan777 |📈 Совет директоров Транснефти одобрил сплит акций 1 к 100

- 19 сентября 2023, 18:54

- |

Решил сохранить этот момент для истории, что когда-то акции торговались по 150 000 руб. После сплита цена будет 1500 руб. Это позволит многим добавить акции в портфель, даже если он небольшой.

Помню, что в далеком 2016 году я мечтал иметь возможность покупать такие дорогие акции, как Транснефть, но реализовал мечту лишь пару недель назад 🧐.

#TRNFP

Следить за всеми моими обзорами и новостями в оперативном режиме: Telegram, Вконтакте, Дзен, Смартлаб

Блог им. gofan777 |🛢 Транснефть - разбираем отчет и возможный сплит

- 08 сентября 2023, 17:12

- |

В конце прошлой недели вышла новость о том, что компания планирует провести сплит своих акций с коэффициентом 1/100, это означает снижение цены акции в 100 раз или до 1380 руб. Таким образом, в данный актив сможет инвестировать больше инвесторов с относительно небольшим капиталом.

📝 В середине августа глава Транснефти Николай Токарев дал интервью, где озвучил несколько интересных моментов:

✔️ По итогам 2023 года объем прокачки ожидается на уровне 463 млн тонн. В том числе на экспорт через порт Козьмино планируется отправить 42 млн тонн нефти. Эти цифры соответствуют средним уровням прошлых лет.

✔️ Новых крупных магистральных трубопроводов строить пока не планируется и рост объемов экспорта будет идти преимущественно по железной дороге и через порты, которые планируется развивать в ближайшие годы.

Давайте теперь оценим финансовые результаты за полугодие:

📈 Выручка выросла на 3,4% г/г до 636,7 млрд руб. Выручка формируется произведением объема транспортировки нефти на тариф, который ежегодной индексируется. Операционные показатели последние годы не показывают роста, поэтому позитивная динамика данного показателя связана исключительно с индексацией тарифов.

( Читать дальше )

Блог им. gofan777 |Транснефть, текущее положение

- 20 декабря 2021, 20:38

- |

Основной доход компания получает от транспортировки нефти, нефтепродуктов и реализации нефти на экспорт. По итогам 9 месяцев текущего года на эти направления пришлось более 90% выручки.

Бизнес можно отнести к защитному сектору, выручка за последние 5 лет изменилась не сильно, а вот дивиденды платят стабильно. С 2020 года, как и все гос. компании Транснефть перешла на выплату «не менее 50% от ЧП по МСФО».

После сложного 2020 года сейчас выручка и прибыль почти восстановились до уровней 2019 года. По итогам текущего года можно ожидать дивиденды в размере 12400 руб, что дает около 8% годовых к текущим ценам. В условиях растущих ставок див. доходность не очень привлекательная.

Данные акции доступны для покупки не всем из-за относительно высокой цены, сейчас котировки префов находятся на уровне 154 т.р. Но появились новости о том, что в 2022 году с высокой долей вероятности проведут сплит акций, это сделает бумагу более ликвидной и даст возможность покупки даже тем, у кого портфель относительно небольшой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс