love_to_trade

Основные показатели для оценки стратегий, часть 1 - Коэффициент Кальмара.

- 31 июля 2016, 12:19

- |

История: Кальмар (Calmar сокращенно от Калифорнийский коэффициент управления счетом или “California Managed Account Ratio”, который впервые появился в 1991году в журнале Фьючерсы (Futures Magazine) благодаря Терри Янгу (Terry W.Young), также иногда его называли коэффициентом просадки).

Основа расчета: Коэффициент Кальмара рассчитывается как среднегодовая доходность, рассчитанная за последние 36 месяцев, деленная на максимальную просадку за тот же период. Расчет происходит на ежемесячной основе. Коэффициент Кальмар это скорректированная на риск оценка доходности, так как он оценивает доходность на единицу риска, где под риском мы понимаем максимальную просадку. Коэффициент Кальмара — это слегка модифицированная версия коэффициента Стерлинга (среднегодовая доходность за последние 36 месяцев, деленная на максимальную просадку за тот же период). Разница между ними заключается в том, что коэффициент Кальмара считается на ежемесячной основе, а коэффициент Стерлинга по годам.

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 1 )

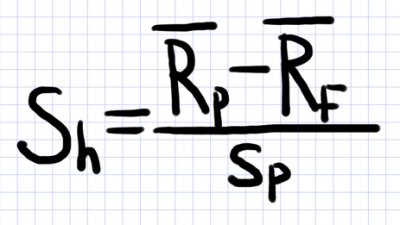

Коэффициент Шарпа

- 10 июля 2016, 12:51

- |

Перевод (http://bettersystemtrader.com/sharpe-ratio-right-answer-wrong-question/)

Многие используют коэффициент Шарпа, но до конца не понимают в чем прелесть данного показателя.

Для начала давайте выясним, что коэффициент Шарпа делает хорошо:

- Сравнение разных активов и стратегий.

- Оценка неопределенности.

Мы все знаем, что в создании портфеля стратегий очень важно правильное распределение активов. Трудность состоит в том, чтобы найти единую метрику оценки разных стратегий, скорректированную на размер риска. Это то, что делает коэффициент Шарпа. С помощью него мы получаем единую меру для измерения риска различных классов активов: облигаций, акций, фьючерсов, сырья и т.д.

Человеческому мозгу трудно связать неопределенность с риском. Риск активирует миндалевидное тело (амигдала), а та активирует рефлекс бей-беги. В данном случае Шарп можно использовать как хорошую оценку неопределенности, он является отношением результативности стратегии к неопределенности.

( Читать дальше )

Торгуй как ученый, научный подход

- 19 июня 2016, 14:42

- |

Начинающие трейдеры часто открывают сделку без понимания того, что происходят на рынке, просто потому что инструмент установил новый максимум или минимум.

И мне хотелось бы сегодня обратить их внимание на то, что очень важно торговать как ученый. Научный подход – это основа всего, это метод, который можно повторить.

Что делают ученые? Процесс можно представить в виде следующих шагов:

1.Задают вопрос.

Всё начинается с идеи или вопроса. Например, «если акция выросла на N% она дальше вырастет?» или «работают ли ценовые уровни?» и т.д.

2.Исследуют проблему

Второй шаг, собрать как можно больше информации о проблеме. Это важно, чтобы определить что работает, что не работает, что пробовали, что не пробовали и чтобы не пытаться изобретать велосипед.

3.Создают гипотезу

Третий шаг – предсказать решение проблемы. Говоря научным языком, создать гипотезу. Важно, чтобы гипотезу можно было легко оценить. Если модель не подается оценке или вопрос слишком общий – отбрасываем в сторону и делаем всё заново.

( Читать дальше )

Проверяй, не доверяй или Советы новичкам.

- 12 июня 2016, 11:12

- |

Время ручных трейдеров уходит, им все сложнее конкурировать с роботами. Все повторяется, технологии растут и рост конкуренции – неизбежность. По данным газеты Ведомости, чтобы проиграть свой счет, россиянам хватает в среднем девяти месяцев. Трейдинг — это такой же бизнес, как и любой другой. И это не легкий вид заработка. Здесь также необходимо работать, если Вы хотите зарабатывать. Оцениваете свои силы реально, 100% в месяц, это бред. Нет, конечно, может быть повезет и Вы поймаете удачу за хвост, но стабильных систем с такими показателями не существует.

Можно верить в свои «уникальные» идеи, но изобретать велосипед нет особого смысла. Наверняка вы не будете первооткрывателем и найдется кто-нибудь, кто уже это сделал.

Однако, проверять нужно всё, любую ерунду, и делать это с особой тщательностью если идея Вам близка или соответствует Вашему опыту/убеждениям. Подвергайте любые идеи критике. Не верьте избитым истинам: «максимальный объем капитала в одной сделке 5%», «соотношение прибыли к убыткам должно быть 2 к 1 или больше», «режьте убытки быстро и дайте прибыли течь» и прочее. Эти советы, такие же как «ложитесь спать рано» или «пейте больше воды».

( Читать дальше )

Игры разума и реальность

- 28 февраля 2016, 14:05

- |

Написал в этом месяце серию статей с тестами простых идей для торговли. Систематизирую для Вас. Надеюсь это сохранит пару торговых счетов. Торгуйте протестированные идеи!

Вторая часть получилась немного философская. Отсюда название и молодой пилот «символизирующий».

Итак, тестировалось то, что можно торговать руками — без спешки, чтобы было время для семьи, походов на выставки и основной работы.

( Читать дальше )

Разрушители легенд. Операция "Дивергент" Часть 2

- 27 февраля 2016, 10:39

- |

Итак, мы продолжаем смотреть дивергенции.

Вчера мы смотрели: «слабость» отдельных бумаг при росте рынка и «стойкость» при падении - http://smart-lab.ru/blog/313135.php

Сегодня смотрим «лучше рынка» при росте и «хуже» при падении.

Смотрим движение от закрытия сегодняшнего до закрытия следующего дня

( Читать дальше )

Разрушители легенд. Операция "Дивергент".

- 26 февраля 2016, 18:05

- |

Итак, продолжаем наши исследования.

Сегодня мы поговорим о дивергенции. В общем смысле, дивергенция — это расхождение/несоответствие.

Как правило говорят о расхождении между показателем индикатора и ценой. Например, индикатор показывает рост, а цена падает или наоборот индикатор показывает падение, а цена растет.

Мы решили рассмотреть данное понятие в контексте бумаги и индекса, а именно проверить «слабость» отдельных бумаг при росте рынка и «стойкость» при падении.

Базовый вопрос №1: Если ММВБ закрылся в +, что получим если купим бумаги следующих компаний на открытии следующего дня и продадим на закрытии:

(красным штрихом на графике изображена медиана)

Газпром

Медиана: -0.06784, Среднее: -0.02093

Сбербанк

Медиана: -0.12740, Среднее: 0.02337

ВТБ

Медиана: -0.101700, Среднее: -0.009709

Вывод: Покупка бумаг на следующий день каждый раз, после того как ММВБ закрылся в + ничего нам не дает.

( Читать дальше )

Разрушители легенд. "Ударный день", Продолжение

- 22 февраля 2016, 15:24

- |

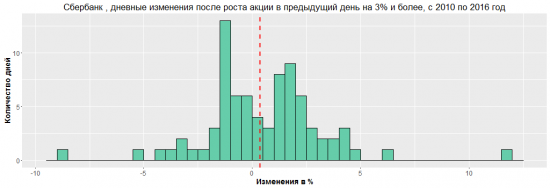

Продолжаем предыдущее исследование. Смотрим как ведут себя акции при большом движении, а точнее при дневном движении на 3%.

Выясним, что лучше:

открывать позиции по ценам закрытия в этот же день или покупать на открытии следующего дня?

Исходные данные: 2010 — 2016 год.

Анализируемые акции: Газпром, Сбербанк, ВТБ

Для начала немного статистики за исследуемый период:

- Газпром, дневные изменения, % — среднее: -0.03791, медиана:-0.08725

- Сбербанк, дневные изменения, % — среднее: -0.005623, медиана: -0.047940

- ВТБ, дневные изменения, % — среднее: -0.01411, медиана: -0.09596

Таким образом, в среднем, покупая выбранные бумаги на открытии и продавая их на закрытии, Вы теряете деньги.

Покупая акции на закрытии в день, когда произошло движение на 3% и удерживая их до закрытия следующего дня, мы получим следующие результаты (красным штрихом на графике обозначена медиана):

( Читать дальше )

Разрушители легенд. "Ударный день"

- 20 февраля 2016, 13:22

- |

У Александра Резвякова есть концепция «ударного дня». Если сильно обобщить, то это день с сильным движением в направлении тренда.

Так как определение тренда сильно зависит от таймфрейма, мы решили посмотреть, что происходит с бумагами на следующий день после дневных изменений на 3 и более %.

Тесты за 2010 — 2016 год. (красным штрихом на графике обозначена медиана).

Сбербанк

Рост на 3 и более %

( Читать дальше )

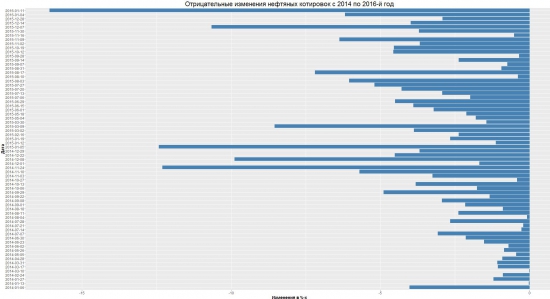

Разрушители легенд. Падение цен на нефть. Часть 2.

- 14 февраля 2016, 13:29

- |

Продолжаем наши исследования, после прошедшего поста попросили посмотреть не просто ММВБ, а конкретные бумаги.

Напомню условия: Смотрим как ведут себя бумаги, в неделю, следующую за падением нефти. Есть ли там какая-то закономерность.

Вводные данные:

ТаймФрейм — неделя.

2014 — 2016 год.

График падения нефти по неделям:

( Читать дальше )

теги блога love_to_trade

- Binance

- bitcoin

- coinbase

- Finam

- help

- nasdaq

- New Year

- o-s-a.net

- osa

- Ozon

- performance metrics

- research

- trading

- акции

- алготрейдинг

- анализ данных

- бинанс

- биткоин

- Брокер

- брокеры

- бэктестинг

- валюта

- Газпром

- гарантийное обеспечение

- дивергенция

- доллар

- евро

- идеи

- индекс РТС

- исследования

- какие акции покупать

- когнитивные искажения

- Конференции смартлаба

- коэффициент шарпа

- криптовалюта

- кукл

- кухня ммвб

- манипуляции

- маркет-майкер

- метрики

- МосБиржа

- Московская биржа

- мошейничество

- НАУФОР

- научный подход

- нефть

- новости рынков

- обучение

- опрос

- оффтоп

- падение

- перевод

- пивная встреча трейдеров

- Питер

- портфели

- Права инвесторов

- претензия

- прогноз

- программирование

- программированиеэтопросто

- разрушители легенд

- рецессия

- рецессия в мире

- Рецессия в США

- российский рынок акций

- российский фондовый рынок

- системная торговля

- системный трейдинг

- ситуация

- смартлаб

- советы

- тестирование

- технический анализ

- Тимофей Мартынов

- Тинькофф

- торговые сигналы

- трейдинг

- финам

- ЦБ

- Центробанк

- экономические циклы

- юмор