Tenant

Облигации: мифы и реальность. Часть 3 Главы 3. Гипотезы, объясняющие временную структуру.

- 11 ноября 2021, 09:15

- |

Как мы заметили в ч. 2., несмотря на разнообразие форм, в литературе выделяют определенную типологию и динамику кривых доходности.

Также существует несколько устойчивых наблюдений, которые должна объяснять любая содержательная теория срочной структуры процентных ставок.

- Как краткосрочные, так и долгосрочные ставки движутся преимущественно вместе, т.е. между ними существует положительная корреляция.

- Если краткосрочные ставки находятся на исторически низких уровнях, кривая в большинстве случаев будет иметь нормальную форму. Если же краткосрочные ставки достаточно высоки по сравнению со своими историческими значениями, кривая, скорее всего, станет инвертированной.

- Краткосрочные ставки более волатильны, чем ставки по длинным облигациям.

- Кривая обычно имеет положительный наклон.

ГИПОТЕЗА ОЖИДАНИЙ

Одной из первых и наиболее представительной теорий временной структуры является гипотеза ожиданий. Она подразделяется на несколько ветвей. Две основные: гипотеза чистых ожиданий (pure (or unbiased) expectation hypothesis) и гипотеза локальных ожиданий (local expectation hypothesis); две вспомогательные: return to maturity expectation hypothesis, yield to maturity expectation hypothesis

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 3 )

Остаться в живых (или когда последние становятся первыми)

- 26 октября 2021, 17:19

- |

Какой шаг самый трудный на шатком мосту? Первый или последний? Тот, что я сделаю прямо сейчас, ведь только его я могу выбрать. А первый шаг может стать для меня и последним (неизвестный даос)

«Твой номер шестнадцатый, помалкивай в трубочку! Ясно?!» из к/ф «Место встречи изменить нельзя»

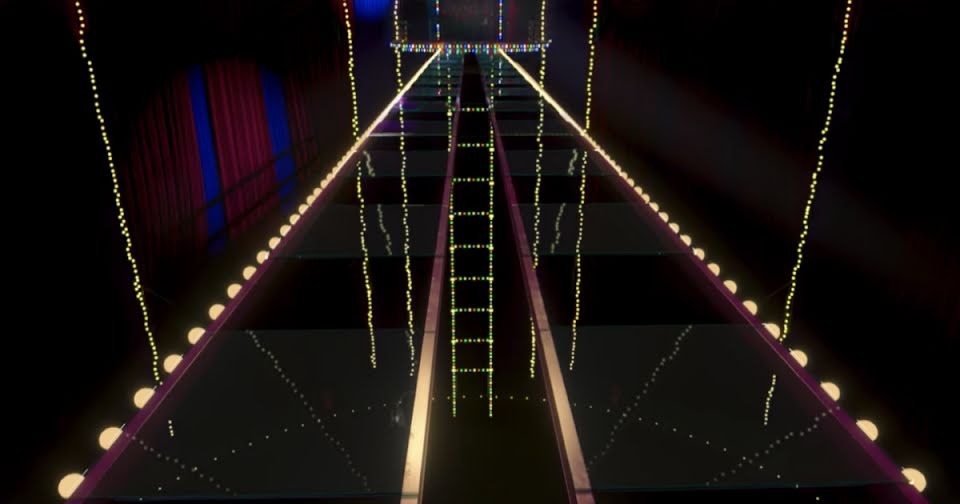

В седьмой серии культового сериала “Игра в Кальмара” герои приняли участие в испытании “Хрустальный мост через реку” Каждая из ступеней (панелей) этого моста представляла собой две стеклянных пластины, одна из закалённого стекла, а другая — из обычного. Всего таких ступеней было 18, а участников игры, оставшихся в живых к этому моменту — 16.

Перед началом игроки выбрали свои порядковые номера, еще не догадываясь о том, что их ждёт впереди. Ужас и растерянность, охватившие мужчину, которому выпало стать первопроходцем, совершенно понятны — число возможных траекторий составляет для него 2 в 18-ой степени, и только в одном случае ему удастся пройти весь путь невредимым. Это один шанс из 262144.

( Читать дальше )

Ярмарка риска

- 21 июня 2021, 13:26

- |

Долги растут. Банки бессовестно и опасно раздают бабло.

и посвященный обсуждению того, как легко получить потребительский кредит в банке ВТБ.Короче, в пятницу сижу, смотрю опять на эту кнопку в ВТБ, зашёл, подвигал ползунок, уменьшил с 4.6 до 1.4млн, нажал «Получить». Дальше думаю, наверное в понедельник позвонят, будут мозги парить — типа, процент, другой, сумма меньше, бла-бла, приезжайте в офис и т.д. Хренас два! Примерно через 10 мин на счёт поступили бабки.

Казалось бы, с чего такая беспечная щедрость? А вот с чего. С 10 июня Банк ВТБ приступил к размещению обеспеченных пулом потребительских кредитов облигаций ВТБРКС01 (ISIN код: RU000A1032P1), и усиленно продвигает их в своем мобильном приложении. Объем выпуска — 35 млрд руб. Презентация выпуска доступна на сайте ВТБ. Больше подробностей (решение о выпуске, проспект эмисии и т.д.)

( Читать дальше )

Крадущийся пут, затаившийся колл

- 04 июня 2021, 23:26

- |

( Читать дальше )

Облигации: мифы и реальность. Часть 3. Глава 2. Очертания будущего.

- 11 мая 2021, 22:27

- |

Грядущее под диктовку ФРС

В одном из недавних топиков на смартлабе мое внимание привлек сюжет из финансового шоу про страдающие от бессонницы деньги

Помимо привычных слов о скором обвале фондового рынка ведущий пообещал рассказать и о том, что такое облигации и кривая доходности. Захотелось узнать об этом подробнее. Всё оказалось просто и понятно, эксперт разложил информацию по полочкам:

Когда вы покупаете облигации, вы даете в долг — правительству или компании. Норма дохода по облигации, которую вы желаете получить, обусловлена степенью вашего доверия к заемщику. Банкротной компании нельзя давать деньги под 3% годовых, но под 30% — почему бы и нет, — ведь мы понимаем, что она за год не дефолтнёт (Л — логика). На самом деле всё зависит от кривой доходности, потому что она диктует нам будущее.

На простом жизненном примере ведущий объясняет почему требуемая доходность растет со сроком до погашения:

( Читать дальше )

Равные доходности

- 01 апреля 2021, 15:35

- |

«Мне нравится банк ВТБ, но не его акции» — неизвестный инвестор.

Банк ВТБ становится все более клиентоориентированным, а приложение ВТБ-Инвестиции, пожалуй, одно из самых удобных. У меня там открыты как обычные, так и брокерские счета.

Каждый год мы переживаем очередное déjà vu перед Днем Инвестора ВТБ: хороший отчёт, преисполненные оптимизма выступления топ-менеджеров и ожидания больших дивидендных выплат. Всплеск эйфории обычно длится недолго, но полученный импульс обеспечивает котировкам инерционное движение на полгода вперед. До следующего внезапного катаклизма, в результате которого возникает срочная необходимость доформирования резервов и устранения угрозы капиталу, еле протискивающегося в прокрустово ложе требований Базеля-2(3)

Вот и сейчас вышел отличный отчет, о чем и сообщили читатели смартлаба:

А что будет с дивидендами ВТБ по итогам 2021 года, если действительно удастся заработать 250 млрд чистой прибыли? С вашего позволения, я помечтаю о них, учитывая норму выплат в размере 50% от ЧП по МСФО – и мои расчёты упрямо указываю на двузначную ДД при текущих котировках. А если вспомнить интересный нюанс у акций ВТБ, что чем выше котировка – тем большая часть прибыли достаётся акционерам обычек (т.е. нам с вами), то дивиденды потенциально маячат очень даже приличные.

( Читать дальше )

Облигации: мифы и реальность. Часть 3. Глава 1. Куда кривая вывезет

- 08 марта 2021, 17:36

- |

Ранее мы предполагали, что рыночные ставки плоские, поэтому дисконтировали денежные потоки по облигации с помощью единой ставки — доходности к погашению (YTM). Однако наблюдаемые на рынке доходности государственных облигаций на самом деле зависят от срока до погашения. Графически эта зависимость представляется в виде так называемой кривой доходности или yield curve. Если для построения использовать только что выпущенные облигации, торгующиеся, как правило, возле номинала, получим кривую номинальной доходности (par yield curve) Ее очень удобно интерпретировать, так как в этом случае купонные доходности равны доходностям к погашению. Впрочем, на низколиквидном рынке подобные облигации для всех сроков до погашения удается найти далеко не всегда.

Возникает вопрос, можно ли использовать эти кривые для оценки вновь выпускаемых облигаций? Рассмотрим модельный пример, когда на рынке есть только две облигации с ежегодной выплатой купона торгующиеся по номиналу (100): годовая с купоном 3% и двухлетняя с купоном 6%. Пока мы не будем вдаваться в детали возможных причин различий их доходностей. Если на этом рынке появится еще одна двухлетняя облигация, но уже с купоном 9%, следует ли для расчета ее цены использовать нашу ‘двухлетнюю’ YTM, т.е. ставку 6% ? Тогда бы мы получили цену облигации

P = 9/(1+6%) +109/(1+6%)2 = 105.5. Или, быть может, первый купонный платеж необходимо дисконтировать, используя YTM=3%, и только выплаты второго года по ставке 6% (цена будет равной P = 9/(1+3%) +109/(1+6%)

( Читать дальше )

Облигации: мифы и реальность. Часть 2. Глава 3. Иммунный ответ.

- 24 сентября 2020, 14:58

- |

Мы с тиньковской домохозяйкой продолжаем наше совместное путешествие по фантазийному миру облигаций. Предположим, что перед ней встала задача определить накопленную стоимость своей облигации с годовыми купонами на некоторый момент в будущем, который она определяет как свой горизонт инвестирования. Необязательно ждать до времени погашения T, — если бумага длинная, но доходная, можно какое-то время и подержать. Планируемая накопленная стоимость TV (обзовем ее target value) может быть определена из таких соображений: мы должны заглянуть в будущее и рассчитать, какой будет цена облигации Pt через t<T лет (мы намерены ее продать), а также какой мы накопим общий доход FV[Ct] от полученных и реинвестированных купонов: TVt= Pt+ FV[Ct] Считаем, что каждый раз инвестируем купоны в годовые облигации, чтобы к моменту

( Читать дальше )

Облигации: мифы и реальность. Часть 2. Глава 2. Просто дюрация.

- 22 сентября 2020, 00:07

- |

Эффективная дюрация или просто дюрация

Определим дюрацию как меру процентного риска облигации, приблизительно рассчитываемую как относительное изменение ее цены при изменении доходности на 1 п.п.:

Мы отдельно находим цену, когда доходность упала на dy, и когда она выросла на dy. Это не совсем (нормированная на цену) производная, как хочется считать, мы не требуем гладкости цены в окрестности начальной цены. Вообще говоря, таким образом можно определить дюрацию для всех финансовых инструментов, а не только облигаций. И это будет самое общее понятие дюрации, причем для каждого инструмента нам придется предварительно построить свою модель поведения цены в случае малого отклонения доходности вверх или вниз.

Заметим, что для обычной не содержащей опционов облигации с выплатой ежегодных купонов эффективная дюрация D связана с дюрацией Маколея

( Читать дальше )

Облигации: мифы и реальность. Часть 2. Глава 1. Дюрация Маколея.

- 21 сентября 2020, 23:01

- |

В глянцевом журнале для тиньковских домохозяек https://journal.tinkoff.ru/ часто можно встретить такие мнения о дюрации:

(https://journal.tinkoff.ru/guide/duration/

https://journal.tinkoff.ru/moex-bond-search/ )

“Дюрация — это эффективный срок до погашения облигации”

“С помощью дюрации инвесторы и аналитики измеряют средний срок возврата инвестиций”

“Простыми словами — это количество лет или дней, через которые инвестор вернет вложенные в облигацию деньги”

“Дюрация — это средняя окупаемость инвестиции”

При этом читателю вряд ли будет понятно, что в данном случае означают слова “эффективный” и “средний срок возврата”, а авторы таких статей в детали обычно не вдаются. Мы на примерах покажем, что эти дефиниции иногда могут сбить инвестора с толку, а в некоторых случаях бывают неверны. Мы продолжаем считать, что наши облигации живут в мире плоских процентных ставок, но иногда в нем могут происходить скачкообразные изменения кривой бескупонной доходности.

( Читать дальше )

теги блога Tenant

- 90-ые

- ChatGPT

- fixed income

- python

- RGBI

- акции

- амортизация облигаций

- анализ облигаций

- Арсагера

- Атомэнергопром облигации

- Банк России

- банковские вклады

- Бинарный опцион

- биржевые облигации

- Блэк-Шоулз

- Бюджетное правило

- Великая Отечественная война

- вечный портфель

- вклады и инвестиции

- ВТБ

- Газпромбанк

- головоломка

- гурам на заметку

- Дерипаска

- дивиденды

- доллар

- доллар рубль

- доходности облигаций

- доходность

- дуэль

- дюрация

- зеленый слоник

- золотишко

- игра

- игра в кальмара

- инфляция

- ключевая ставка

- Ключевая ставка ЦБ РФ

- кривая доходности

- курс доллара

- линкеры

- лира

- Мавроди

- математика

- Минфин

- МММ

- МосБиржа

- мы победим

- налог на депозиты

- налоговая реформа

- НДФЛ

- Норникель

- Облигации

- обратные флоатеры

- ожидаемая доходность

- опрос

- опционная комбинация

- открытие брокер

- ОФЗ

- офз с амортизацией долга

- оффтоп

- оценка активов

- повышение НДФЛ

- популяризация

- Потанин

- прогрессивная шкала налогообложения

- производные финансовые инструменты

- промсвязьбанк

- Пульс

- ПФИ

- рост цен на бензин

- рубль

- Русгидро

- Сбербанк

- Свет в конце тоннеля

- Селигдар

- сложный процент

- ставка ФРС США

- стратегии

- стратегии инвестирования

- Структурные продукты

- теорвер

- теория вероятностей

- теория игр

- Тинькофф

- торговые роботы

- учебный материал

- флоатеры

- фонды облигаций

- форвард

- форекс

- человеческий капитал