Карсанов Владимир

Сколько вы вкладываете в экономику США, покупая акции американских компаний на российском фондовом рынке

- 29 декабря 2020, 11:58

- |

Возьмём для примера Эппл. 12 декабря 1980 г. компания выходит на IPO и владельцам удаётся продать 4,6 млн. акций по 22$ за штуку, выручив таким образом чуть более 100$ млн. Очень может быть, что эти деньги пошли на развитие компании и всё такое, а может быть и просто в карман основателей.

Компания стала публичной, акционеры перепродают свои доли друг другу. Сегодня среди акционеров и Вангуард, и Голдман Сакс, и Баффет, и орда розничных инвесторов со всего мира.

8 сентября 2020 года отечественный розничный инвестор получил возможность покупать акции Эппл на Мосбирже. Например, вчера лично вы могли лично мне продать один лот (кто кому продал биржа не сообщает, но это неважно).

Внимание, вопрос: когда я вчера купил у вас лот Эппла, я вот сколько в экономику США вложил? Как сильно я поспособствовал укреплению экономической мощи конкурирующей державы?

( Читать дальше )

- комментировать

- Комментарии ( 35 )

Станете ли вы нищими если не будете инвестировать

- 25 декабря 2020, 17:35

- |

Я хочу в паре тезисах показать, что это полная ахинея и банальное манипулирование страхами (хотя уверен, что для большинства это и так очевидно).

Во-первых, понятно, что пенсия не будет большой, но она точно будет. Также понятно, что значительную часть так называемого дожития большинство продолжает так или иначе работать. Конечно, ни о какой «европейской старости» я не говорю, но умирать с голоду от того, что вовремя не отнёс денежки к инфоцыгану, никто не будет.

Второй вопрос — это, конечно, качество жизни. И тут я хочу высказать основную мысль этой заметки. На самом деле, очень многое будет зависеть от умения конкретного человека сберегать. Вот даже без всякого преумножения за счёт инвестиций. И 90-е, и 00-е отчётливо показали, что если человек умеет тратить меньше, чем зарабатывает, то с качеством жизни у него будет всё более-менее в порядке в любых, хоть сколько-нибудь терпимых условиях.

Вот что что, а считать инвестиции прям какой-то панацеей от всех бед, ИМХО, глупо. То ещё занятие, на самом деле.

Телега

Почему биткоин не деньги. И его перспективы в этом направлении

- 16 декабря 2020, 10:29

- |

На самом деле, чтобы что-то могло быть деньгами, этому чему-то нужно обладать всего двумя свойствами.

Во-первых, уметь пребывать в нужных количествах. Так, коровы — неудобное средство обмена. Пока вы за них покупаете невест в Африке — всё нормально. Но вот расплачиваться за что-то очень дорогое уже неудобно, поди выкати тысячу или миллион голов, например. Но тут конкретно у биткоина никаких проблем нет. Цифры в памяти компьютера идеально дробятся до сколь угодно малых величин и суммируются до сколь угодно больших.

Во-вторых, чтобы что-то было деньгами, нужно не много не мало — а всего лишь рынок, на котором за это что-то можно получить необходимые товары и услуги. Ну, логично же, если нет места, где конкретную банкноту можно обменять на хлеб и масло, то какие же это деньги?!

( Читать дальше )

Об иске Federal Trade Comission к компании Facebook

- 14 декабря 2020, 19:23

- |

«Всё моё» – сказало злато,

«Всё моё» – сказал булат.

«Всё куплю» – сказало злато.

«Всё возьму» – сказал булат.

Как все наверное знают, американский аналог ФАС, Federal Trade Comission, чинит иск компании Facebook, недвусмысленно намереваясь расчленить её на компании поменьше, оторвав для начала Инсту и Вотсапп.

В связи с этим все гадают, каковы же перспективы этого дела, а также аналогичных дел в отношении других IT-гигантов. И соответственно, каковы перспективы стоимости акций этих компаний. Не пора ли шортить и всё такое.

Я ни в коем случае не претендую на знание того, чем в итоге всё обернётся. Кстати, именно поэтому и родилась идея этого поста. Ведь это очень (вот прям очень) интересная ситуация, когда одновременно возникнет редкое сочетание факторов с труднопредсказуемым результатом.

( Читать дальше )

О вероятности сценария японского nikkei 225 для российского и американского рынков

- 08 декабря 2020, 10:37

- |

Индекс nikkei 225 – это притча во языцах отечественного инвестиционного сообщества. Пока одни утверждают, что акции всегда растут в цене, другие демонстрируют график nikkei 225, наглядно показывая, что всё не так однозначно.

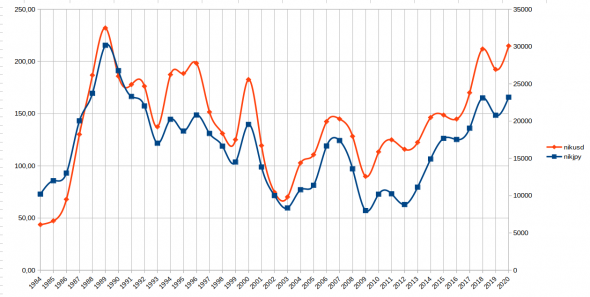

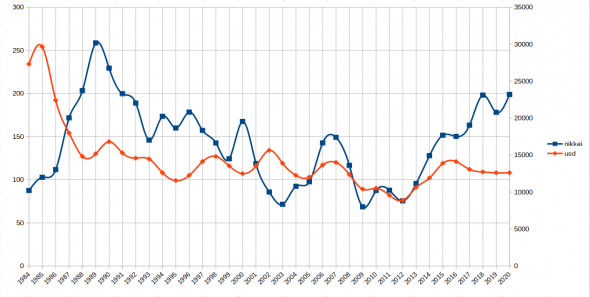

Nikkey 225 в долларах (красный) и иенах (синий).

Вопрос простой: кто виноват, что делать, где взять денег на опохмел какова вероятность подобного сценария для российского и/или американского фондового рынка, куда подавляющее большинство из нас и вкладывает свои деньги?

Давайте посмотрим.

Ни для кого не секрет, что после обвала пузыря на фондовом рынке Японии в конце 80-х – начале 90-х страна погрузилась в дефляционную спираль. На самом деле иена единожды сильно укрепилась, а затем уже никогда не девальвировалась. Это хорошо видно на графике курса иены к доллару.

( Читать дальше )

То, что все и так знали про биржевые новости, но только очень наглядно

- 03 декабря 2020, 22:58

- |

Итак, новости о цене нефти (буквально за последнюю неделю):

Brent подорожала до $48,89 за баррель

Котировки нефти, обновившие максимумы с марта по итогам торгов в среду, продолжают расти в четверг. Их росту способствует ослабление доллара США, а также неожиданное снижение запасов нефти в Штатах.

Ок, пусть 48,89$ будет точкой отсчёта.

Следующий день:

Нефть Brent подешевела до $47,71 за баррель

Цены на нефть эталонных марок снижаются в ходе торгов в пятницу в связи с усилением опасений по поводу роста числа заражений коронавирусом в США.

Падение -2,4%. И ему найдено объяснение: коронавирус как-никак.

Следующий день:

Brent подешевела до $47,6 за баррель

Котировки нефти снижаются в понедельник на ожиданиях итогов конференции ОПЕК, где министрам предстоит одобрить или не одобрить возможность продления текущих ограничений по добыче нефти в рамках соглашения ОПЕК+. Конференция состоится во вторник.

( Читать дальше )

теги блога Карсанов Владимир

- apple

- bitcoin

- Nikkei 225

- NIKKEI индекс

- акции

- аналитика

- армагеддон

- байбэки

- биткоин

- биток

- вангование

- Газпром

- геополитика

- дефляция

- Дивидендные акции

- дивиденды

- доллар

- золото

- Иностранные ценные бумаги

- инфляция

- инфляция в США

- инфоцыгане

- криптовалюта

- мировая торговля

- мировой рынок

- НАТО

- Нефть

- новости рынков

- обвал

- пенсия трейдера

- прогноз

- рубль

- ситуация на Украине

- ставка ФРС

- форекс

- ЦБ России

- Экономическая модель

- япония