Андрей Михайлец

Когнитивные искажения в инвестициях. Как не попасть в ловушки своего мозга? On-line трансляция в 16.00МСК

- 31 мая 2020, 15:39

- |

По статистике, подавляющее число слитых депозитов были по причинам, вовсе не связанным с рынком или форс мажорами. Именно когнитивные искажения мозга играют злую шутку с трейдерами и инвесторами. Как не попасть в их число? Нужно знать своего врага в лицо, поэтому сегодня мы разберем ТОП 11 таких искажений.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Приток инвесторов в драгоценные металлы на рекордном уровне, но стоит ли сейчас покупать?

- 29 мая 2020, 16:31

- |

Заголовки новостей пестрят об очередном конфликте США и Китая, о росте политических рисков, и о смутных перспективах выхода экономики из локдауна. И в такой ситуации очень логичным кажется уход от рисков в какую-нибудь тихую гавань, например золото. И Bloomberg даже акцентирует внимание на том, что приток инвесторов сейчас очень вырос, мол, смотрите какой спрос, надо брать, а то все разберут. Но смущает вот что.

Если провести бэктест при помощи современных технологий (посмотреть чуточку влево на графике), то в глаза бросается одна очевидная закономерность, после всплеска интереса со стороны инвесторов, как правило, идет длительная коррекция:

( Читать дальше )

Как не пропустить рост фондовых рынков? Когда нужно покупать акции?

- 29 мая 2020, 14:37

- |

Один из наиболее частных вопросов, которые мне задают последнее время – будет ли второе дно и когда покупать акции? Это хороший вопрос, и люди ждут на него прямого ответа, из серии «да, 28 июня», или «нет, 30 мая». Как не трудно догадаться, таких ответов на эти вопросы получить нельзя. Но решение все же есть.

Расскажу небольшую историю, несколько лет назад ко мне пришел достаточно крупный инвестор на ДУ на фондовом рынке. Доверительное управление на фондовом рынке только зарождалась как услуга, до этого я брал деньги в управление только на продажу опционов, как рыночнонейтральную стратегию с абсолютным доходом. Сама стратегия работы на фондовом рынке на тот момент была больше трейдерская, чем инвестиционная, но тем ни менее, была ориентирована на достаточно длинные временные горизонты, т.к. на фондовом рынке мы говорим не про абсолютную, а про относительную (относительно индекса) доходность.

И момент прихода этого инвестора совпал с началом сильного движения вверх на фондовом рынке. Когда идет импульс, очень сложно находить компании с хорошей точкой входа, как правило, большая часть компаний в эти периоды также растет. И получилось так, что я очень сильно недобрал по портфелю, и, несмотря на то, что почти все акции, что я успел купить, росли лучше рынка, из-за того, что основная часть капитала осталась в кэше, я вчистую проиграл рынку по доходности.

( Читать дальше )

Купи одно дно, второе получи в подарок. Как торгуют слабые трейдеры (и не только)

- 27 мая 2020, 16:24

- |

Купи дно, второе получи в подарок – это выражение все вы наверняка слышали, но коррекция последних месяцев сделала его как никогда актуальным. Сотни компаний кратно упали в цене, и их покупка кажется сделкой всей жизни. Легко покупать то, что еще пару месяцев назад стоило в 10 раз дороже, это кажется выгодным. Но дело в том, что лишь единицы из них, в конечном счете, восстановятся в цене. И выходит так, что подобные сделки это лишь когнитивные ловушки, которые рисует нам наш мозг.

В этом видео я хотел бы разобрать один очень интересный кейс, в котором десятки тысяч розничных инвесторов, набрав большие позиции, останутся ни с чем. Но что интересно, вместе с ними в лодку попал один из Гуру Wall Street Карл Айкон:

( Читать дальше )

Twitter обвиняет Трампа в дезинформации. Новый скандал.

- 27 мая 2020, 08:30

- |

В рунете Twitter не является столь популярной платформой, коей он является в США. Хотя для тех, кто занимается фин рынками, на мой взгляд это мастхэв, т.к. почти вся важная информация и аналитика очень быстро туда попадает. Все новостные агентства, аналитические компании, банки и т.д., почти все имеют аккаунт в Twitter, и как только у них появляется свежий контент, сразу же его там публикуют.

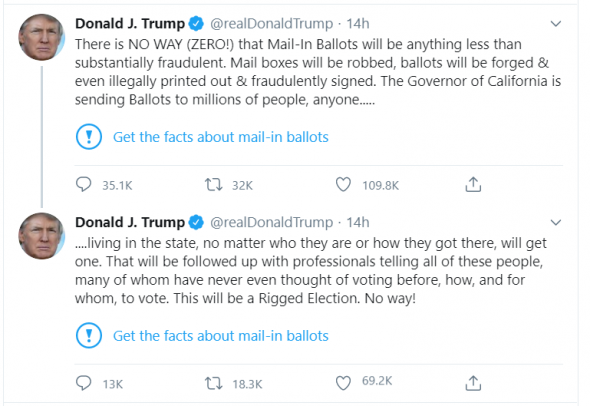

Но новость не об этом, новость о том, что Twitter начал помечать твитты от Трампа галочкой о дезинформации:

В своих твиттах Трамп говорит о том, что почтовые бюллетени это одно сплошное мошенничество, и что такой формат голосования сильно искажает реальные результаты. В дополнении от Twitter снизу этих твиттов говорится, что нет достаточных оснований подтверждающих факты мошенничества или вреда, связанных с таким форматом голосования.

( Читать дальше )

Как заработать на падении рынка? Три акции с большим потенциалом снижения

- 22 мая 2020, 17:58

- |

Многие из вас, возможно, слышали, а возможно и нет, о такой аналитической компании как Citron. Она достаточно популярна в Америке, и последние 17 лет специализируется на поиске и выявлении компаний, стоимость которых, по различным причинам, оторвана от справедливых значений. На сегодняшний день, когда рынки чрезмерно позитивны, а в экономике маячит череда крупных банкротств, логично присмотреться к коротким продажам, чтобы в случае очередной волны снижения, было на чем заработать.

Я отобрал три компании, на которых Citron акцентирует внимание и которые все еще актуальны для того, чтобы занять по ним короткую позицию. Одна из них, это китайская компания, которая по аналогии с Luckin Coffee, дурит SEC так, как только хочет (к слову, у них один и тот же аудитор Deloitte). Две других не менее интересны. Разбор фундаментальных причин, по которым стоимость этих компаний значительно переоценена, а также тактические решения по занятию позиции, в этом видеоролике.

Штрафы по долларовым депозитам. Стоит ли ждать отрицательной ставки в США? Главная угроза для банков

- 21 мая 2020, 06:48

- |

Мутация вируса в Китае, новый штамм?

- 20 мая 2020, 14:42

- |

Уже известно, что под новый карантин в Китае попало более 100 миллионов человек. Теперь же стало известно, что вирус в этом регионе показывает признаки мутации. Если предыдущий штамм оказывал влияние на все тело человека, то новая вспышка показывает наибольшее влияние именно на легкие.

Проблема в том, чтобы определить, насколько справедливы эти выводы, нужно больше статистики, которой, разумеется, у ученых нет. Поэтому в этом вопросе мнения эпидемиологов расходятся. Одни говорят, что сейчас случаи ковида определяются более точно, и на более ранних стадиях, чем во время первой вспышке в Ухане, другие же наоборот, утверждают о значительных мутациях вируса.

Но хорошая новость в том, что, даже не смотря на мутации, изменения в геноме вируса незначительные, что оставляет надежду на то, что разработки вакцин идут в правильном направлении. Судя по реакции рынков, основная часть инвесторов согласна с этими выводами)

Больше новостей, аналитики и инвестиционных идей у меня в телеграм канале https://t.me/veneracapital

Нас всех ждут меньшие доходы

- 20 мая 2020, 13:16

- |

Очень интересная мысль гуляет как в западных, так и в русскоязычных СМИ, о том, что мы все должны готовиться к меньшим доходам. Под «все» воспринимаются вообще все – инвесторы, собственники, сотрудники. Почему так?

Дело в том, что в текущих условиях бизнес (значительная его часть) не имеет возможности выживать за счет органической выручки, и вынужден занимать, чтобы сохранить свои операционные процессы. Причем заимствования происходят по значительно более высоким ставкам, чем ранее. Ярким примером могут служить круизные компании, и в частности Carnival, которая в прошлом месяце занимала на три года под 12% годовых. Такие доходности полгода назад давали разве что компании по микрозаймам, а сейчас дает некогда одном из самых стабильных бизнесов.

Что это значит? Это значит, что в будущем этот долг придется обслуживать, что приведет к меньшей чистой прибыли. Меньшая прибыль = меньше дивиденды, меньший рост капитализации, меньше возможностей для найма персонала и роста их заработных плат, меньше возможностей для капитальных инвестиций, а, соответственно, меньше будущего роста бизнеса.

( Читать дальше )

Серебро – самый недооцененный драгоценный металл

- 19 мая 2020, 18:53

- |

В период, когда все на рынке стоит дорого, а премии за риск оторваны от реальной экономики действиями центральных банков, крайне мало инструментов, которые бы заслуживали внимания. Но они есть, и одним из таких инструментов является серебро. Некоторое время назад я записывал видео, где рассказывал, почему серебро является крайне интересным инструментом (https://www.youtube.com/watch?v=qEjOp0rOpf4). Не буду повторять тезисы и факторы, озвученные там, если интересно, можете его пересмотреть. С момента записи этого видео мало что изменилось из факторов, делающих привлекательным этот инструмент для инвестора. Скорее мы можем говорить о том, что в текущих условиях привлекательность этого инструмента выросла, и вот почему.

Первая причина это то, что, несмотря на всю привлекательность драгоценных металлов, как инструментов сохранения ценности, практически все они стоят достаточно дорого. Но вот серебро, как младший брат золота, все еще отстает по динамике цен, и в своей относительной стоимости к старшему брату, находится на исторических минимумах:( Читать дальше )

теги блога Андрей Михайлец

- amc

- Apple

- ark invest

- Bitcoin

- ETF

- Goldman Sachs

- IPO

- JPMorgan

- NIO

- NIO Limited

- S&P500

- S&P500 фьючерс

- SPAC

- Tesla

- TSLA

- акции

- акции сша

- аналитика

- байден

- банки

- Баффет

- биткоин

- бонды

- брокер

- вакцина

- ввп

- газ

- деньги

- Джером Пауэлл

- диверсификация

- дивиденды

- доллар

- Доллар рубль

- Дональд Трамп

- доходность

- драгоценные металлы

- евро

- ецб

- золото

- идеи

- Илон Маск

- инвестиции

- инвестиционные идеи

- инвестиционный портфель

- инвестор

- индексы

- инфляция

- Китай

- коронавирус

- коррекция

- кризис

- кризис 2020

- Криптовалюта

- курс доллара

- кэти вуд

- маркет мейкер

- Маск

- монетарная политика

- нефть

- новости

- обвал рынка

- облигации

- опрос

- опционы

- оффтоп

- падение рынка

- портфель

- Продажа опционов

- процентные ставки

- пузырь

- рынок сша

- рынок труда

- Рэй Далио

- серебро

- сп500

- ставка фрс сша

- ставки

- стимулы

- сша

- тесла

- теханализ

- технический анализ

- торговля акциями

- торговые идеи

- торговые сигналы

- Трамп

- трейдер

- трейдинг

- Уоррен Баффет

- федрезерв

- фондовый рынок

- фондовый рынок США

- фонды

- форекс

- ФРС

- ФРС США

- Чамат Палихапития

- экономика

- экономика США